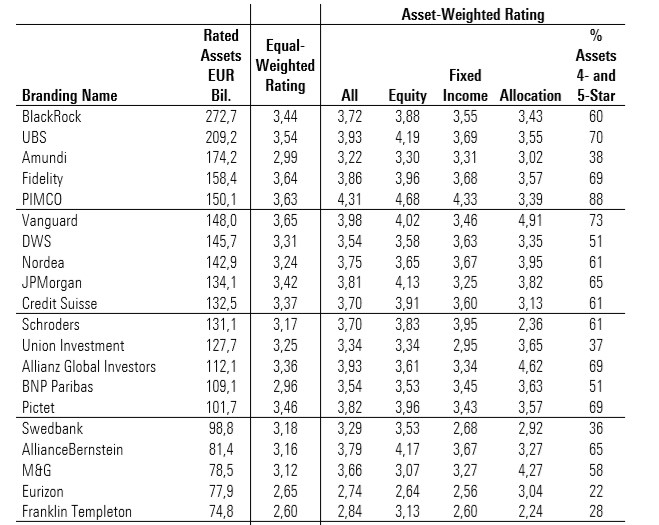

Wir starten unsere Auswertung mit dem Ranking der größten Fondsanbieter in Europa. Die untere Tabelle umfasst die größten 20 Anbieter von Publikumsfonds ohne ETFs. Sortierkriterium ist das Fondsvermögen per Ende Dezember 2019, das über ein Morningstar Sterne Rating verfügt.

So lesen Sie die untere Tabelle: Neben dem Namen des Anbieters finden Sie das bewertete Fondsvermögen. In der Spalte weiter rechts befindet sich das durchschnittliche Morningstar Sterne Rating ("Equal Weighted Rating"). Hier sind die Fonds-Bewertungen gleichgewichtet. Die fünf Spalten zur rechten Seite zeigen die vermögensgewichtete Bilanz ("Asset Weighted Rating) nach den Asset-Klassen Aktien, Bonds und Mischfonds. Die äußerste rechte Spalte zeigt - wiederum volumengewichtet - den Anteil an Vier- und Fünf-Sterne-Fonds an den bewerteten Fonds eines Anbieters.

Bewertete Vermögen steigen ungeachtet teilweise hoher Abflüsse

Die Sortierung der Fondshäuser nach dem verwalteten Vermögen bedeutet, dass das Marktgeschehen den größten Einfluss auf Veränderungen bei den Rankings hat, auch wenn Mittelflüsse und Rating-Veränderungen natürlich auch eine Rolle spielen.

Die Preise von Risiko-Assets haben im vierten Quartal 2019 einen Sprung nach oben gemacht. Insgesamt lagen die bewerteten Assets der 20 größten Anbieter per Ende Dezember bei 2,66 Billionen Euro nach 2,55 Billionen Euro per Ende September. Per Ende Dezember 2019 hatte das Vermögen der großen 20 bei 2,24 Billionen Euro gelegen. Den zumeist aktiven Fondsanbietern sind also die Märkte in den vergangenen 12 Monaten zuhilfe geeilt; ohne die marktbedingte Steigerung hätten zumindest Aktienfondsanbieter, die überwiegend Mittelabflüsse hinnehmen mussten keine so gute Bilanz verzeichnet.

Der größte Anbieter nach bewertetem Vermögen in Publikumsfonds (ex ETFs) war per Ende Dezember 2019 erneut BlackRock. Die gerateten Assets legten beim Marktführer gegenüber dem Vorquartal von 266 Milliarden Euro auf 273 Milliarden Euro zu.

UBS, Amundi und Fidelity und PIMCO belegten per Ende Dezember unverändert die Plätze zwei bis fünf. Auffällig ist, dass PIMCO, obwohl ein Rentenfondshaus, recht mühelos mit den anderen aktiven Managern mithalten konnte mit Blick auf das verwaltete Vermögen. Das liegt auch an den hohen Zuflüssen von rund fünf Milliarden Euro in Publikumsfonds mit Morningstar Ratings, was auch auf die hohe Nachfrage nach dem Rentenfonds PIMCO Income Fund zurückging.

Vanguard profitierte gleichermaßen von Mittelzuflüssen und steigenden Vermögenswerten, was den Aufstieg von Rang sieben im Vorquartal auf Rang sechs begünstigste. Die bewerteten Assets erhöhten sich von 136 Milliarden im Vorquartal auf 148 Milliarden Euro per Ende Dezember. Obwohl im deutschsprachigen Raum der Name Vanguard überwiegend im Zusammenhang mit ETFs fällt, besteht das Gros des Angebots Vanguards aus nicht-börsennotierten Indexfonds.

Nordea wurde von Vanguard und der DWS verdrängt und landete per Ende 2019 auf Rang acht. Die Deutsche-Bank-Tochter konnte die bewerteten Assets von 136 Milliarden auf 146 Milliarden Euro erhöhen.

Kommen wir zur Fondsqualität der größten 20 Anbieter. Mit einem Durchschnitts-Rating von 3,65 Sternen (Vorquartal: 3,69 Sterne) ist Vanguard der beste der größten 20 Anbieter, gefolgt von Fidelity mit 3,64 Sternen. PIMCO kommt auf 3,63 Sterne. Franklin Templeton wies per Ende 2019 die schwächsten Ratings der größten 20 Anbieter aus. Im einfachen Durchschnitt kommen die Fonds mit Ratings auf Inzwischen nur noch 2,6 Sterne. Inzwischen hat Franklin Templeton auf die Performance-Misere reagiert. Norman Boersma ist zum Jahresende 2019 als Chief Investment Officer (CIO) für Aktien zurückgetreten. Auch Heather Arnold, Research-Chefin, nahm ihren Hut. Nunmehr zeichnet Alan Bartlett als CIO verantwortlich.

Auch Eurizon und Amundi kommen im Schnitt auf weniger als 3,0 Sterne. Die Fonds dieser Anbieter verfügen also über ein unterdurchschnittliches Rendite-Risiko-Profil im Vergleich zu Wettbewerberfonds in den identischen Kategorien.

Tabelle: Die größten 20 Publikumsfondsanbieter und ihre Fonds-Ratings

Daten per 31.12.2019, Quelle: Morningstar Direct

Die vollständige Morningstar Rating Analyse finden Sie als pdf hier.

Die wichtigsten Ergebnisse auf einen Blick erhalten Sie wie folgt:

Einführung in die Morningstar Rating Analyse für Fonds in Europa

Bilanz der größten europäischen Fondsanbieter (ohne ETFs)

Bilanz der größten europäischen ETF-Anbieter

Bilanz der besten großen europäischen Fondsanbieter (ohne ETFs)

Bilanz der besten kleinen europäischen Fondsanbieter (ohne ETFs)

Bilanz der besten europäischen Fondsstandorte (ohne ETFs)

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.