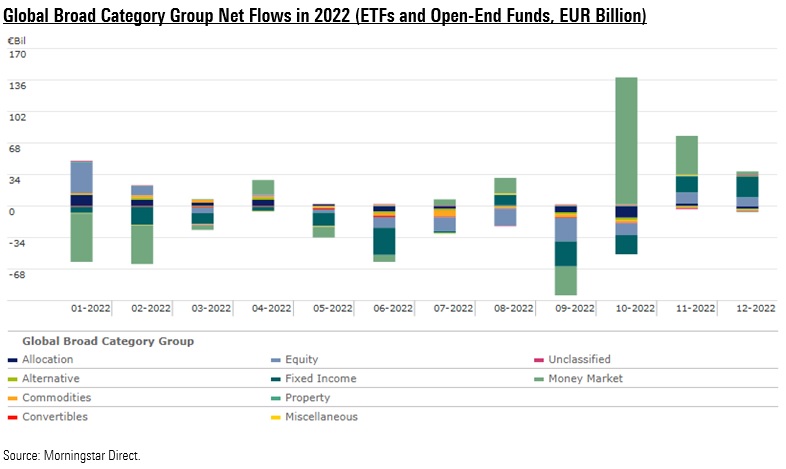

Nach den monatelangen Abflüssen konnten in Europa domizilierte langfristige Fonds im Dezember 2022 den zweiten Monat in Folge wieder neue Gelder anziehen (27 Mrd. EUR Nettozuflüsse im Dezember). Dennoch: 2022 ist das schlechteste Jahr seit dem Finanzkrisenjahr 2008.

Nach den monatelangen Abflüssen konnten in Europa domizilierte langfristige Fonds im Dezember 2022 den zweiten Monat in Folge wieder neue Gelder anziehen (27 Mrd. EUR Nettozuflüsse im Dezember). Dennoch: 2022 ist das schlechteste Jahr seit dem Finanzkrisenjahr 2008.

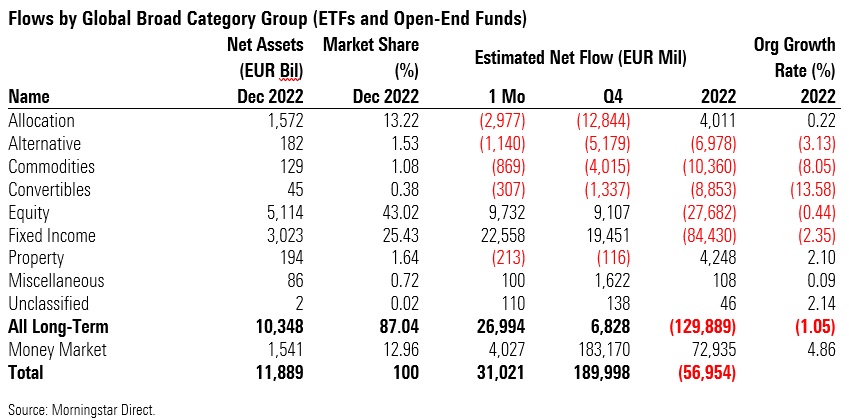

Inflation, Zinsen auf den höchsten Niveaus seit fast 15 Jahren, Rezessionsängste, die russische Invasion in der Ukraine und die Energiekrise drückten die Anlegerstimmung. Die Performance von Aktien und Anleihen rutschte in den Keller. Geldmarktfonds konnten allerdings rund 73 Milliarden Euro einsammeln, etwa fünfmal soviel wie 2021. Das Vermögen in langfristigen Fonds mit Sitz in Europa lag Ende Dezember 2022 bei 10,348 Billionen Euro, verglichen mit 10,751 Billionen Euro per Stand 30. November.

Hier ist die Übersicht für Dezember, Gesamtjahr 2022 und das vierte Quartal:

Aktienfonds verzeichnen in Q4 wieder Zuflüsse

Globale Aktien haben 2022 etwa ein Fünftel ihres Wertes verloren, und in diesem Umfeld verzeichneten Aktienfonds 2022 Nettoabflüsse in Höhe von 27,7 Mrd. EUR. Besonders stark ließen Global Large Cap Growth, Large Caps aus der Eurozone, US Large Cap Growth und britische Large Caps Federn in den vergangenen 12 Monaten.

Es waren das zweite und insbesondere das dritte Quartal, die das Gesamtergebnis schmälerten (14,5 Mrd. EUR bzw. 58,7 Mrd. EUR Nettomittelabflüsse), während das erste Quartal leicht positiv war (36,4 Mrd. EUR Einnahmen). Im letzten Quartal gab es mit 9 Milliarden Euro Nettomittelzuflüssen wieder einen Kurswechsel, da der Appetit auf Aktien angesichts niedriger Bewertungen und der Hoffnung, dass die Inflation ihren Höhepunkt erreicht haben könnte, zurückkehrte.

Mit Nettozuflüssen in Höhe von 11,5 Mrd. EUR waren globale Large Cap Blend-Aktienfonds im Dezember den zweiten Monat in Folge die gefragtesten Produkte. Dies folgte auf die sechsmonatige Durststrecke dieser Kategorie zwischen Mai und Oktober (mit Abflüssen im September und Oktober). Allein der AP7 Aktienfonds hat im letzten Monat des Jahres 2022 1,5 Milliarden Euro eingesammelt.

Auch globale Schwellenmarktaktien konnten nach dem schwachen Gesamtjahr gegen Ende des Jahres wieder in den positiven Bereich zurückkehren. Optimismus hinsichtlich der chinesischen Wirtschaft nach der Lockerung der Lockdown-Maßnahmen drehte den chinesischen Markt wieder ins Postive. Auch einige Märkte in Lateinamerika sowie die türkische Börse verzeichneten im Laufe des letzten Jahres ein zwei- bis dreistelliges prozentuales Wachstum und zogen so das Interesse der Investoren auf sich.

Anleihefonds 2022 mit deftigen Abflüssen

Rentenfonds sahen im vergangenen Jahr trotz eines positiven 4. Quartals Nettoabflüsse in Höhe von 84,4 Mrd. EUR. Dies ist das schlechteste Ergebnis seit 2008, auch gemessen an der organischen Wachstumsrate (minus 2,4% im Jahr 2022).

Im Monat Dezember legten Anleger insgesamt 22,6 Milliarden Euro in Rentenfonds an. EUR-Unternehmensanleihen profitierten von der Rückkehr positiver Zinsen und zogen im Dezember 3,4 Milliarden Euro an. Dies war der sechste Monat in Folge mit Zuflüssen, nachdem in der ersten Hälfte des Jahres 2022 sechs Monate in Folge Abflüsse verzeichnet wurden.

Fixed Term Bonds sammelten im Dezember 2,7 Milliarden Euro und 2022 21,2 Milliarden Euro ein und sind damit die Kategorie mit der größten organischen Wachstumsrate (Zuflüsse in Prozent des Gesamtvermögens) unter den Top 5 Morningstar-Kategorien im Dezember.

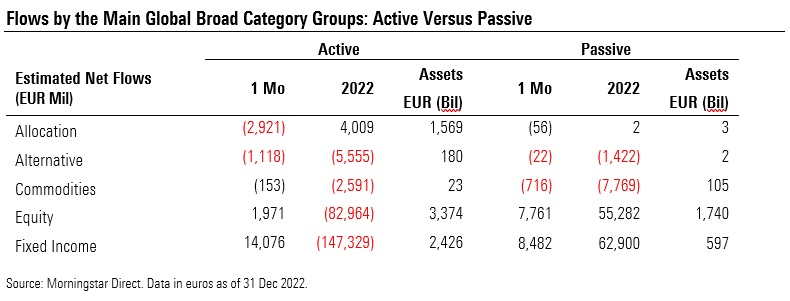

ETFs beenden 2022 mit Zuflüssen

Langfristige Indexfonds verzeichneten im Dezember Zuflüsse in Höhe von 15,0 Mrd. EUR gegenüber 12,0 Mrd. EUR Nettozuflüssen bei aktiv verwalteten Fonds. (Die folgende Tabelle enthält nur die wichtigsten breiten Kategoriengruppen.)

Alternative Fonds bluteten, während Aktien- und Rentenfonds Zuflüsse sowohl in aktive als auch passive Produkte erzielten. Im Gesamtjahr 2022 zogen passive Fonds 107,4 Milliarden Euro an, während aktive Fonds 238 Milliarden Euro verloren (lesen Sie hier mehr dazu). Der Marktanteil der langfristigen Indexfonds stieg von 22,04% im Dezember 2021 auf 23,79% im Dezember 2022. Unter Einbeziehung der Geldmarktfonds, die die Domäne aktiver Manager sind, stieg der Marktanteil der Indexfonds auf 20,71% von 19,65% 12 Monate zuvor.

Artikel 9-Fonds haben 2022 gutes Jahr, Artikel 8-Fonds verlieren

Nach der Offenlegungsverordnung als Artikel 9 (auch "dunkelgrün") eingestufte Fonds hatten ein starkes Jahr 2022 mit 27 Milliarden Euro an Zuflüssen. Umgekehrt zogen Anleger 46,9 Milliarden Euro aus so genannten hellgrünen Artikel 8-Fonds ab (lesen Sie hier mehr dazu). Allerdings klaffte hier das Anlegerinteresse zwischen aktiven und passiven Strategien auseinander, wie die folgende Tabelle verdeutlicht:

Artikel-9-Fonds verzeichneten im Jahr 2022 eine organische Wachstumsrate (OGR) von 7,3% (insbesondere passive Artikel-9-Fonds zeigten eine organische Wachstumsrate von 15,7%).

Unterdessen hatten Produkte, die in die Artikel-8-Gruppe fallen, im vergangenen Jahr eine negative organische Wachstumsrate von 0,9% (passive Artikel-8-Fonds zeigten jedoch im gleichen Zeitraum eine organische Wachstumsrate von 11,4%). Zwischen Januar und Dezember hatten Fonds, die nicht als Artikel 8 oder Artikel 9 gelten, durchschnittliche organische Wachstumsraten zwischen minus 0,9% und minus 2%.

Fondsanbieter: Mercer hat im Dezember die Nase vorn

Mercer Global Investments sammelte im vergangenen Monat 5,9 Milliarden Euro ein. Vier der passiven Fonds des US-amerikanischen Vermögensverwalters waren im Dezember unter den Top-10-Fonds gemessen an Zuflüssen, wie die Morningstar Direct-Daten zeigen. Insgesamt hat Mercer im vergangenen Jahr 17,8 Milliarden Euro eingenommen.

IShares sammelte im Dezember 2,6 Milliarden Euro und im Jahr 2022 44,5 Milliarden Euro ein. Allein sein Core MSCI World ETF gewann im Dezember 1 Milliarde Euro an Neugeldern.

IShares bleibt der unangefochtene Marktführer und konnte seinen Marktanteil sogar von 43,7% auf 44,4% steigern, trotz eines Rückgangs der Vermögenswerte um 5%, sagt Jose Garcia-Zarate, Associate Director of Passive Strategy Research bei Morningstar. Dem Anbieter von börsengehandelten Fonds von BlackRock gelang es, seine OGR im Jahr 2022 um 7% zu steigern.

Fonds: Allianz Income and Growth sammelt 2022 am meisten ein

Mit wenigen Ausnahmen führten passive Strategien im Dezember die Rangliste der Nettozuflüsse an. Tracker zu einer Vielzahl von Benchmarks vom MSCI World bis hin zu Rohöl gehörten zu den Top 10. Der Brent-Rohöl-ETF von WisdomTree verzeichnete 2022 auch die höchste organische Wachstumsrate (445 %). Auf Jahressicht sammelte allerdings kein Fonds soviele Nettozuflüsse ein wie der Allianz Income and Growth (EUR 7,3 Mrd.).

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.