Für Beobachter fühlt sich die aktuelle Entwicklung am Markt für Rentenfonds an wie ein Deja-vu-Erlebnis. Mit fünf- bis zehnjähriger Verzögerung gegenüber der Aktienseite wird der Markt für Rentenfonds schrittweise von Indexfonds erschlossen. Inzwischen dominieren die Passiven etliche Kategorien mit Blick auf das verwaltete Vermögen, wie aus Morningstar Daten hervorgeht.

Die Historie von Aktien-ETFs und nichtbörsennotierten Aktien-Indexfonds liefert eine mögliche Blaupause für die Entwicklung, die passive Rentenfonds nehmen könnten. Im Jahr 2007 machten Aktien-Indexfonds rund zehn Prozent des Aktienfondsmarkts in Europa aus. Diese Quote stieg auf 18 Prozent im Jahr 2012 und auf gut 26 Prozent im Jahr 2017. Per Ende des dritten Quartals 2020 wurde die 30-Prozent-Schwelle überschritten. Das bedeutet, dass knapp ein Drittel des europäischen Markts für Aktienfonds in den Händen von IShares, Xtrackers, Lyxor und Co. liegt.

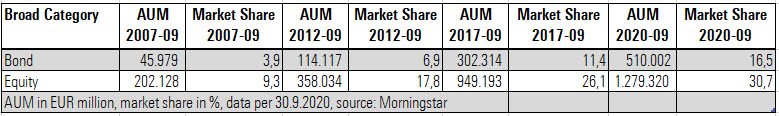

Und die Rentenseite? Die liegt deutlich dahinter. Noch. Wie die untere Tabelle zeigt, lag der Marktanteil der Indexprodukte – auch hier: ETFs und nicht-börsennotierte Indexfonds – bei gut 16 Prozent. Das ist zwar etwa halb so hoch wie bei Aktienfonds, aber da Rentenfonds wesentlich später an den Markt gebracht wurden, ist von einer verzögerten Wirkung auszugehen, die bei zwischen fünf und zehn Jahren liegt. Das zeigt ein Blick auf die Historie: 2007 lag der Marktanteil von Renten-Indexfonds am Bond-Fondsmarkt bei unter vier Prozent. Fünf Jahre später waren es sieben Prozent und wiederum fünf Jahre später, also 2017, war der Anteil auf knapp 11,5 Prozent gestiegen.

Tabelle: Marktanteile und Vermögen in Aktien- und Renten-Indexfonds in Europa

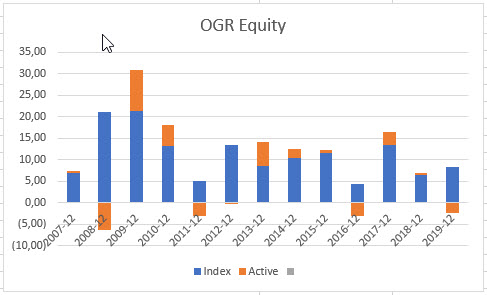

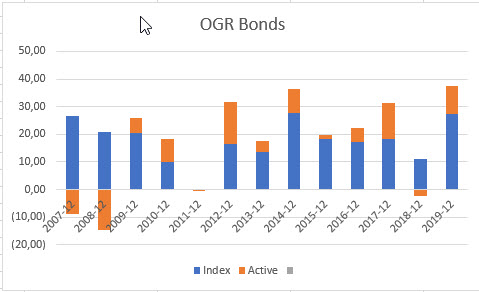

Die Dynamik der Zuflüsse spricht für ein weiteres rasantes Wachstum. Im (arithmetischen) Durchschnitt der letzten 13 Jahre wuchsen Renten-Indexfonds organisch um jährlich 17,5 Prozent. (Das organische Wachstum klammert die Marktentwicklung beim Vermögenswachstum aus und konzentriert sich nur auf die Rolle der Mittelzuflüsse als Grund für die Veränderungen beim Vermögen von Fonds.) Das ist deutlich höher als das organische Wachstum bei Index-Aktienfonds, die seit 2007 um jährlich 11 Prozent wuchsen. Natürlich muss auch die aktive Seite in die Gleichung einbezogen werden. Mit einer organischen Wachstumsrate von 3,5 Prozent wuchsen aktiv verwaltete Rentenfonds organisch dynamischer als aktiv verwaltete Aktienfonds, die seit 2007 jährlich um nur 0,9 Prozent aufgrund von Mittelzuflüssen zulegten, wie auch die unteren Grafiken illustrieren.

Grafiken: Die organischen Wachstumsraten von passiven und aktiven Aktien- und Rentenfonds

Angesichts einiger struktureller Faktoren am Rentenmarkt bzw. Rentenfondsmarkt steht zu erwarten, dass passiv verwaltete Rentenfonds weiter an Gewicht zulegen werden. Zum einen forciert die hohe Nachfrage nach Anleihen die Weiterentwicklung von Benchmarks, die längst nicht mehr bloße Spiegel der Märkte sind, sondern – wie auf der Aktienseite – längst auch Investmentstrategien darstellen. Zudem forcieren die tiefen Anleiherenditen den Run von Anlegern auf günstige Rentenfonds. Hier haben ETFs und andere passive Rentenfonds einen großen Preisvorteil gegenüber aktiven Produkten.

Schlussendlich dürften Indexfonds Rückenwind von der hervorragenden Performance der vergangenen Jahrzehnte erhalten. Die untere Tabelle illustriert die Erfolgsquoten aktiv verwalteter Rentenfonds in den vergangenen Jahren (per Ende Juni 2020). Sie zeigen, dass langfristig diese nur in einer Handvoll Kategorien in den vergangenen zehn Jahren mit den Indextrackern mithalten konnten. Immerhin konnten knapp 42 Prozent der EUR Rentenfonds für Unternehmensanleihen vergleichbare Indexfonds übertreffen. Bei global anlegenden Rentenfonds (internationale Währungen) belief sich die Erfolgsquote von aktiv verwalteten Fonds bei immerhin gut einem Drittel.

Tabelle: Die Erfolgsbilanz aktiv verwalteter Rentenfonds

Doch die obere Tabelle zeigt auch, dass in vielen anderen wichtigen Renten-Kategorien aktive Fondsmanager keinen guten Job gemacht haben. In der wichtigen Kategorie der diversifizierten Euro-Rentenfonds – das sind Kernbausteine von Rentenportfolios – waren weniger als zehn Prozent der aktiv verwalteten Fonds in den vergangenen zehn Jahren gegenüber Indexfonds der identischen Kategorie im Vorteil. Nicht viel besser sah es bei aktiv verwalteten Fonds für britische und US-Staatsanleihen aus, die Erfolgsquoten von etwas über zehn Prozent aufweisen konnten.

Immerhin konnte knapp ein Fünftel der aktiv verwalteten Fonds für EUR-Staatsanleihen ihre Indexkonkurrenten outperformen. Doch die niedrigen bzw. negative Renditen dürfte es angesichts der hohen Gebühren aktiv verwalteter Fonds und die beständig sinkenden Kosten von Renten-ETFs die Wiederholung vergangener Erfolge zu einer Herkulesaufgabe machen.

Ein interessantes Detail ist, dass ausgerechnet in diesem Jahr, in dem die Rentenmärkte im Frühjahr von einer heftigen Korrektur erschüttert wurden, ausgerechnet aktiv verwaltete globale Rentenfonds und EUR Rentenfonds für Unternehmensanleihen nicht an ihre relativ erfolgreiche Historie anknüpfen konnten. Offenbar wurden die Manager aktiv verwalteter Rentenfonds mit zu hohen Quoten an Kreditrisiken von der Corona-Krise überrascht. Das dürfte für aktive Fondsmanager besonders unangenehm sein, weil sie Mantra-artig von den Folgen einer Anleihe-Korrektur für die Investoren in Renten-Indexfonds warnten.

Angesichts der Tatsache, dass etliche Faktoren weiter für ein deflationäres Szenario sprechen – die säkulare Stagnation, die steigenden Sparquoten in Europa und anderen Industrieländern sowie die Interventionen der Notenbanken, um nur einige zu nennen -, ist zudem eine Korrektur am Markt und damit ein Crash bei Long-only-Indexfonds keinesfalls ausgemachte Sache.

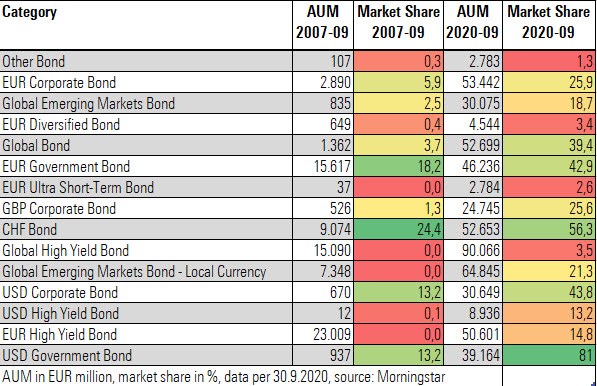

Diese Akzentverschiebung zeigt sich auf der Ebene der Fondskategorien in unterschiedlichem Maße. Die untere Tabelle illustriert die Veränderung der Marktanteile von passiven Rentenfonds in den größten Rentenfonds-Kategorien in Europa in den vergangenen zehn Jahren. Passive Fonds spielen nach wie vor keine bedeutende Rolle in Kategorien wie Renten sonstiges, Renten Euro diversifiziert, globale Hochzinsfonds und Euro Ultra-Kurzläufer. Allerdings ist ihr Anteil heute am verwalteten Vermögen in diesen Kategorien deutlich höher als noch vor zehn Jahren.

Tabelle: Entwicklung der Indexfonds-Markteile in großen Kategorien seit 2007

Eine dominante Rolle spielen Indexfonds dagegen bei USD- und CHF Staatsanleihen, wo weit über die Hälfte des verwalteten Vermögens inzwischen „passiviert“ wurde. Auch in den Kategorien EUR Staatsanleihen und Fonds für globale Renten nähert sich der Indexfonds-Anteil recht zügig der 50-Prozent-Marke. Auch die großen, liquiden Kategorien der EUR-, GBP- und USD-Fonds für Unternehmensanleihen weisen signifikante Passiv-Quoten auf.

Indes bleibt der Anteil noch begrenzt in Kategorien, in denen aktiven Managern Vorteile zugeschrieben werden. Das wären Hochzinsfonds und Fonds für Schwellenländer-Anleihen. Hier liegt die Passiv-Quote bei zwischen 13 und 21 Prozent. Allerdings zeigt die ordentliche Performance vieler Indexfonds in gerade diesen Kategorien, dass die Dominanz der aktiven Manager auch hier nicht in Stein gemeißelt ist. Die großen Unterschiede bei den Kosten zwischen aktiven und passiven Fonds auch hier und das unverändert niedrige Zinsumfeld weltweit dürften weiter in die Hände der Passiven spielen.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren Research Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.