Wie prozyklisch handeln Fondsanleger? Diese Frage zieht in der Regel Lamentos von Fondsmanagern nach sich. Der Tenor: Anleger agieren immer kurzfristiger und reagieren auf schwache Performance-Daten immer ungnädiger. Demnach werfen sie Fonds viel zu schnell auf den Markt, wenn ihre Investmentthese kurzfristig nicht aufgeht. Wir wollten es genauer wissen und haben anhand unserer Daten zu Mittelflüssen in Aktienfonds in diesem Jahr folgende drei Teilaspekte untersucht:

1. Verstärken Fondsinvestoren die am Markt vorherrschenden Trends?

2. Wer agiert nervöser: Investoren in Indexfonds oder Anleger in aktiv verwalteten Fonds?

3. Werfen institutionelle Anleger schneller den Bettel hin, oder zeigen Privatanleger eher schwache Nerven?

Handeln Fondsanleger trendverstärkend oder antizyklisch?

Kommen wir zunächst zum Verhalten von Aktienanlegern generell. Haben sie in diesem Jahr Trends am Aktienmarkt verstärkt oder waren sie eher antizyklisch eingestellt?

Im Oktober verbuchten die Aktienmärkte global Kursverluste – zum einen nahm die Nervosität von Aktienanlegern im Vorfeld der US-Präsidentschaftswahl zu, und zum anderen sickerte immer mehr die Erkenntnis bei Investoren durch, dass sich die V-förmige Konjunkturerholung nach dem Corona-bedingten Einbruch so schnell nicht einstellen würde. Doch diese Gleichung galt offenbar nicht für Fonds-Investoren. Aktienfonds aus Europa sammelten im Oktober Zuflüsse von gut 18,5 Milliarden Euro netto ein. Im Vormonat, als die Börsen ebenfalls im Korrekturmodus waren, war die Nachfrage nach Aktienfonds mit gut 20 Milliarden Euro sogar noch größer.

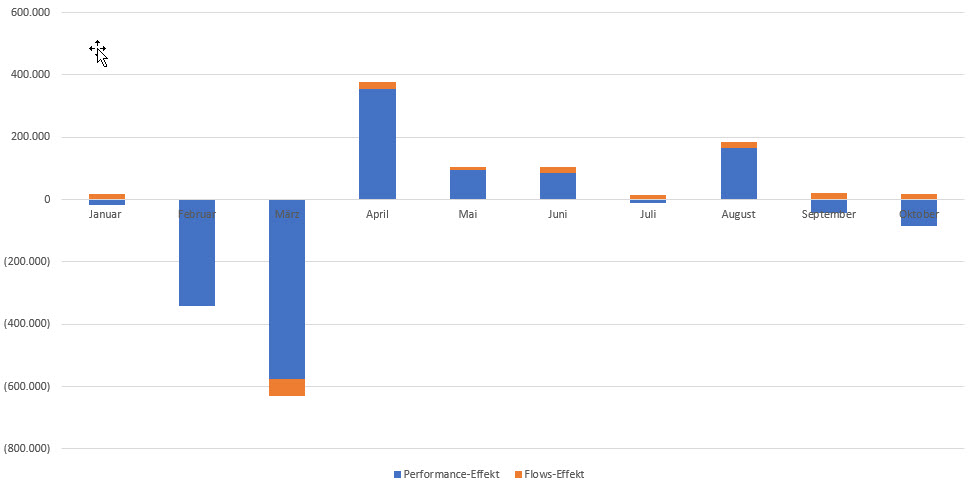

Dieser Umstand, dass Kursverluste bei Aktienportfolios mit positiven Mittelflüssen korrelieren, war auch in den Monaten Januar und Februar zu beobachten, als sich die Coronakrise bereits langsam, aber sicher anfing, in die Kurse von Risikopapieren hineinzufressen. Lässt man den Monat März außen vor, als auch Fondsanleger im Zuge der allgemeinen Pandemie-Panik den Ausstieg suchten und Anteilscheine im Wert von gut 55 Milliarden Euro netto zurückgaben, dann offenbarte sich das Verhalten von Fondsinvestoren in Europa als besonnen.

Grafik: Flows und Performance-Effekte korrelierten 2020 oftmals negativ

Mittelflüsse und Performance-Effekte in Mio Euro, Quelle: Morningstar Direct

Fondsanleger investierten also stoisch in Aktienfonds, die – mit Ausnahme des besagten März – in jedem Monat in diesem Jahr Zuflüsse sahen. Bis Ende Oktober gingen Aktienfonds europaweit in diesem Jahr insgesamt rund 90 Milliarden Euro zu. Zum Vergleich: 2019 lagen die Zuflüsse in Aktienfonds insgesamt bei 30 Milliarden Euro und im Jahr davor bei 84 Milliarden Euro.

Angesichts der fortdauernd robusten Nachfrage in diesem Jahr gehört nicht viel Prophetie zur Prognose, dass 2020 ein gutes Aktienfondsjahr werden wird. Natürlich werden die Zuflüsse nicht an das Niveau des Jahres 2017 herankommen, als Anleger netto 190 Milliarden Euro investierten, und auch das Niveau des Jahres 2013, als die Aktienfonds-Zuflüsse bei 132 Milliarden Euro lagen, dürfte schwer zu knacken sein. Aber in den Jahren gab es keinen Jahrhundert-Crash wie in 2020.

Fondsanleger investieren also antizyklischer, als man es ihnen nachsagt. Bereits seit 2007 ermitteln wir das Verhalten von Fondsinvestoren in Europa, indem wir die Zu- und Abflüsse in Fonds und ETFs schätzen, und es hat sich immer wieder gezeigt, dass Fondsanleger eben nicht jedes Mal in Abwärtsphasen die Finger mit im Spiel haben.

Insofern ist unsere Antwort auf die erste Frage geteilt: In Abwärtsphasen haben Fondsanleger keinesfalls den Abwärtstrend bei Aktien verstärkt; indes haben Fondsanleger die Kurserholung ab April tatkräftig mit Käufen unterstützt. Das ist für die Anlegerrendite ein Traum und für die Fondsindustrie eine Erleichterung.

2. Wer agiert nervöser: Indexfonds-Investoren oder Anleger in aktiven Fonds?

Kommen wir nun zur zweiten Ausgangsfrage: Haben Indexfondsanleger hektisch agiert und auf dem Höhepunkt der Krise stärker Aktienfonds verkauft? Wie haben sich die Anleger in aktiv verwalteten Aktienfonds verhalten? Die gängige Weisheit lautet, dass Indexfonds-Anleger die großen Taktiker sind, während Investoren in aktiv verwalteten Fonds eher den Stoikern zuzuordnen sind, die nicht so schnell die Reißleine ziehen, wenn der Wind an den Märkten rauer wird.

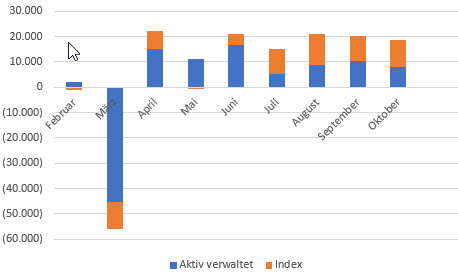

Schauen wir auf den Unterschied im Verhalten zwischen Indexfonds-Anlegern und den Anlegern in aktiv verwalteten Aktienfonds in diesem Jahr. Im ersten Quartal sahen Aktien-Indexfonds (einschließlich ETFs) Abflüsse in Höhe von rund 3,5 Milliarden Euro, während aus aktiv verwalteten Aktienfonds 35 Milliarden Euro abgezogen wurden. Für etwas Kontext: Index-Aktienfonds haben einen Anteil von 30 Prozent am gesamten Aktienfondsvermögen in Europa. Größenbereinigt haben also Anleger in aktiv verwalteten Aktienfonds stärker negativ auf die Krise zwischen Januar und März reagiert als Anleger in Indexaktienfonds.

Grafik: Mittelflüsse in aktiv verwaltete Aktienfonds vs Mittelflüsse in Indexfonds

Mittelflüsse in Mio Euro, Quelle: Morningstar Direct

Im gesamten bisherigen Jahresverlauf waren die Zuflüsse in Aktien-Indexfonds deutlich dynamischer als die Zuflüsse in aktiv verwalteten Fonds. Das zeigt sich an der organischen Wachstumsrate, welche die Mittelzuflüsse ins Verhältnis zum verwalteten Vermögen setzt. In den ersten zehn Monaten lag das organische Wachstum von Aktien-Indexfonds bei 3,7 Prozent gegenüber nur 1,3 Prozent bei den aktiven Fonds.

Interessant sind die Unterschiede auf Monatsbasis. Im Februar hatten Indexfonds-Anleger bereits auf die sich verschlechternden Nachrichten von der Corona-Front mit Mittelabflüssen reagiert, derweil Anleger in aktiv verwalteten Fonds munter weiter investierten. Im März brachen dann gleichermaßen bei aktiv verwalteten Fonds wie bei Indexfonds die Dämme - Anleger zogen 45 Milliarden Euro aus aktiv verwalteten Aktienfonds und elf Milliarden Euro aus Indexaktienfonds ab.

Im April haben dann alle Anlegergruppen in Aktienfonds investiert, wobei die Zuflüsse bei Indexfonds mit gut sieben Milliarden Euro größenbereinigt etwas dynamischer ausfielen als bei aktiv verwalteten Aktienfonds, in die Investoren 15,2 Milliarden Euro investierten. Im Mai und Juni waren Anleger in aktiv verwalteten Aktienfonds wieder optimistischer als ihre Indexfonds-Pendants, wogegen die Zuflüsse in Aktien-Indexfonds ab Juli deutlich an Fahrt gewannen und größenbereinigt sowohl im zweiten als auch im dritten Quartal wieder deutlich dynamischer wuchsen als aktiv verwaltete Fonds.

Die zweite Frage müssen wir also tendenziell verneinen. Zwar sprechen die Februar-Abflüsse dafür, dass Indexfonds-Anleger eher das Ohr am Markt – bzw. die Finger auf der Verkaufstaste – hatten als Anleger in aktiv verwalteten Fonds. Allerdings war der Umfang der Verkäufe bei Indexfonds auf dem Höhepunkt der Krise im März, gemessen an ihrem Marktanteil, deutlich geringer als bei aktiv verwalteten Fonds. In der Folgezeit bescherten Anleger Indexaktienfonds im dritten Quartal und im Oktober sogar absolut gesehen höhere Zuflüsse als ihren aktiv verwalteten Pendants – ungeachtet der Rücksetzer an den Märkten im September und Oktober. Indexfonds-Anleger waren also mitnichten die scheuen Rehe, die panikartig die Flucht ergreifen, wenn die Märkte volatil werden. In diesem Jahr konnten Indexfondsanleger offenbar besser zwischen echten Krisen (siehe die März-Panik) und nicht nachhaltigen Rücksetzern unterscheiden (siehe die wackeligen Märkte im Vorfeld der US-Wahl), als es viele Beobachter immer noch glauben.

Werfen institutionelle Anleger oder Privatkunden schneller den Bettel hin?

Viele altgediente Profis in der Fondsbranche erinnern sich noch gerne an die stabilisierende Wirkung des klassischen Sparplan-Anlegers zurück, der auch in Korrekturphasen stets Aktienfonds mit Zuflüssen fütterte und damit einen zuverlässigen Beitrag zur Stabilität der Märkte lieferte. Heute, nach zwei Finanzkrisen, gelten Privatanleger als so nachhaltig traumatisiert, dass sie schnell die Reißleine ziehen, sobald es an den Märkten ruppig wird. Auch ist die Bedeutung von Privatanlegern in Europa ständig gesunken und Profi-Anleger haben entsprechend als Nutzer von Publikumsfonds an Bedeutung gewonnen. Systematisch agierende institutionelle Anleger werden wegen des ständigen Investitionszwangs und der laufend fließenden Neugelder in der Fondsindustrie gern gesehen.

Ich vermute, dass die These nicht von der Hand zu weisen ist, allerdings ignoriert sie, dass in den vergangenen Jahren eine formidable Zahl an Selbstentscheidern aufgekommen ist, die stark Indexfonds-affin ist – man kennt seinen Bogle! Zudem können starke Korrekturen mitunter bewirken, dass die Risiko-Budgets vieler institutioneller Anleger schnell erschöpft sind. Passiert das zum Jahresanfang werden massiv Risiko-Papiere verkauft. Dann verharren institutionelle Portfolios für den Rest des Jahres am Geldmarkt, weil auf dem Weg nach unten wichtige Schwellen gerissen wurden und kein Geld mehr in Aktien investiert werden kann.

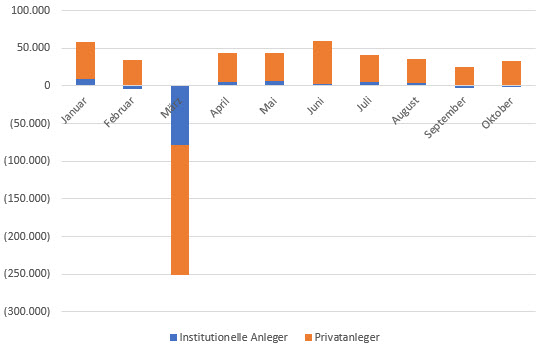

Der dramatische Crash im ersten Quartal dürfte genau dieses Phänomen bewirkt haben. Als im Februar und im März die Kurse auf Tauchstation gingen, stiegen institutionelle Investoren in großem Stil aus. Im Februar lagen die Abflüsse aus institutionellen Aktienfonds(tranchen) bei 4,6 Milliarden Euro, die sich dann auf 78 Milliarden Euro im März steigerten. Zwar waren die Abflüsse aus institutionellen Portfolios absolut gesehen geringer als die Rückgaben von Fonds(tranchen) von Privatkunden, die sich auf 173 Milliarden Euro im März beliefen. Aber relativ zu ihrer Größe waren sie gewichtiger. Im ersten Quartal belief sich die organische Wachstumsrate bei institutionellen Aktienfonds auf minus 3,3 Prozent verglichen mit einem Minus von nur 1,26 Prozent bei Aktienfonds für Privatkunden.

Grafik: Flüsse in institutionelle Aktienfonds vs Flüsse in Retail-Aktienfonds 2020

Mittelflüsse in Mio Euro, Quelle: Morningstar Direct

Wesentlich folgenreicher als der schnelle Ausstieg dürfte der sehr schleppende Wiedereinstieg institutioneller Fonds für die Anleger-Performance gewesen sein. Während Privatkunden bereits ab April wieder mit Macht an die Märkte zurückkehrten, verharrten Institutionen in Schockstarre. Nach bescheidenen Zuflüssen im zweiten Quartal suchten institutionelle Anleger dann bereits im September, also zeitnah mit der Rückkehr der Volatilität an den Aktienmärkten, wieder den Ausstieg. Sie gaben auch im Oktober – wenn auch in deutlich geringfügigerem Umfang – Fondsanteile zurück. Privatanleger investierten dagegen stetig weiter.

Die Antwort auf die dritte Frage fällt also eindeutig mit „ja“ aus. Der Crash im ersten Quartal setzte institutionellen und privaten Anlegern zwar gleichermaßen schwer zu. Der Unterschied zwischen diesen beiden Anlegergruppen ist jedoch, dass in machen Marktsituationen institutionelle Anleger aussteigen müssen, auch wenn vermutlich viele Verantwortlich wissen, dass dies für die Langfrist-Performance alles andere als förderlich ist. Privatkunden haben dagegen den Luxus, nicht zum Stichtag bilanzieren zu müssen und können langfristiger planen.

Leider stehen vielen institutionelle Portfolios unter der Fuchtel der jährlich definierten Risiko-Budgets. Sind diese zu Beginn des Jahres infolge volatiler Märkte „aufgebraucht“, sind die Portfolios gezwungen, ihre Bestände am Geldmarkt zu parken, was dann für die Performance in hohem Maße abträglich ist, wenn die Märkte zu einer rasanten Aufholjagd anheben – wie in diesem Jahr geschehen. (Im Grunde kann eigentlich nur eine harte Dezember-Korrektur die Bilanz dieser institutionellen Portfolios in diesem Jahr retten. Doch das ist ein anderes Thema.)

Fazit

Wir haben versucht, anhand des Fragenrasters das Verhalten von Aktienfondsanlegern in Europa in diesem Jahr etwas näher zu umschreiben. Auch wenn jedes Ereignis seine eigene Dynamik entfaltet und somit mithin nur eingeschränkt vergleichbar ist mit anderen Marktsituationen, so lassen sich doch einige Schlüsse ziehen:

Vergegenwärtigt man sich der Binsenweisheit, dass das Verhalten aller Anleger die Kurse an den Börsen „macht“, dann ist die These zulässig, dass sich Fondsanleger in den vergangenen Monaten gegen den Trend gestemmt und durch ihre Investments höhere Verluste an den Börsen verhindert haben. Dabei haben sich Indexfondsanleger ebenso als Stabilisatoren erwiesen wie Privatanleger.

Natürlich bedarf es trennschärferen Daten für endgültige Aussagen und auch dürfte das Anlegerverhalten von einem lokalen europäischen Markt zum anderen variieren. Dennoch bleibt festzuhalten, dass viele Privatanleger ungeachtet der heftigen Drawdowns im März angesichts ihres antizyklischen Investmentverhaltens recht schnell messbare Erfolge erzielt haben. Wer im zweiten Quartal beherzt zugriff, wurde per Stand heute fürstlich belohnt. Netto-Investitionen von gut 53 Milliarden Euro zwischen April und Juni in Aktienfonds implizieren, dass Fondsanleger nahe dem Tiefpunkt eingestiegen sind. Nur im Jahr 2017 wurden im zweiten Quartal höhere Zuflüsse in Aktienfonds verbucht. Im dritten Quartal dieses Jahres lagen die Zuflüsse in Aktienfonds auf Rekord-Niveau: In keinem Jahr seit 2007 war die Nachfrage nach Aktienfonds zwischen Juli und September höher als in diesem Jahr.

Doch auch Anleger, die einfach nur die Füße stillgehalten haben, dürften 2020 nicht als nachhaltig schlechtes Aktienjahr in Erinnerung behalten. Aufgrund von Kursverlusten brach das Aktien-Fondsvermögen in Europa im März um 342 Milliarden Euro im Februar und um 575 Milliarden Euro im März ein. Das war bitter. Doch bereits im April schoss das Aktienfondsvermögen im Zuge der Kurserholung an den Märkten um 355 Milliarden Euro in die Höhe, im Mai stieg das Vermögen in Aktienfonds rein kursbedingt um 94 Milliarden, und im Juni erhöhte es sich um 85 Milliarden Euro.

Nicht nur der Mut des Tapferen wurde belohnt, sondern auch die Geduld des Langmütigen. Allerdings sei an dieser Stelle eingeräumt, dass in diesem Jahr bei Aktien-Fonds die Verluste bei Buy-and-Hold-Anlegern noch überwiegen. Marktveränderungsbedingt reduzierte sich das in Aktienfonds investierte Vermögen in den ersten zehn Monaten gegenüber Ende 2019 um 370 Milliarden Euro. Doch das dürfte erfahrene Anleger nicht verschrecken. Sie wissen, dass Aktien-Investments nun mal eine langfristige Angelegenheit sind und dass es sich lohnt, Krisen auszusitzen.

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren Research Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.