Der Klimawandel ist kein Scherz. Er stellt für viele Unternehmen ein erhebliches Geschäftsrisiko dar. Kein Wunder also, dass sich umweltfreundlichere Technologien und erneuerbare Energien in einem stetigen Tempo entwickeln. Weltweit setzen Verbraucher, politische Entscheidungsträger und Investoren die Unternehmen unter Druck, ihren Kohlenstoff-Fußabdruck zu reduzieren. Der gesellschaftliche Wandel weg vom Kohlenstoff wird sich finanziell auf die Unternehmen auswirken; daher wird die Frage, wie effektiv die Unternehmen ihren Betrieb und ihre Produkte an die Wirtschaft von morgen anpassen können, darüber entscheiden, welche Unternehmen überleben und florieren werden.

Um Unternehmen zu finden, die den Übergang zu einer kohlenstoffarmen Wirtschaft erfolgreich meistern können, wenden wir uns an die Kohlenstoff-Risikobewertung von Sustainalytics, die auch hinter unseren Morningstar Portfolio Carbon Metrics für Fonds steht. Die Bewertung erfasst, wie anfällig ein Unternehmen beim Übergang weg von einer fossil-brennstofflastigen Wirtschaft ist.

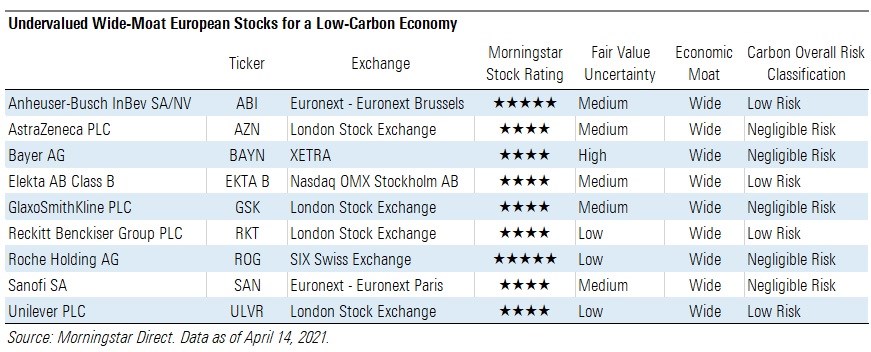

Konkret haben wir nach europäischen Aktien gesucht, die von unserem Stock Research abgedeckt werden und gleichzeitig einen breiten ökonomischen Moat und einen stabilen oder positiven Moat-Trend aufweisen, ein Morningstar Stock Rating von 4 oder 5 Sternen haben und eine Carbon-Gesamtrisikoklassifizierung von Vernachlässigbar oder Niedrig aufweisen.

Mit anderen Worten: Wir haben nach europäischen Unternehmen mit einem soliden Wettbewerbsvorteil gesucht, die sehr gut für eine kohlenstoffarme Wirtschaft positioniert sind und derzeit in einem Kaufbereich gehandelt werden. Wir haben 9 von ihnen gefunden.

Schauen wir etwas genauer auf die zwei Aktien mit 5-Sterne Morningstar Aktien-Ratings:

Anheuser-Busch InBev SA/NV

Unserer Meinung nach hat AB InBev einen der stärksten Kostenvorteile in unserer Abdeckung der defensiven Konsumgüter und gehört zu den effizientesten Unternehmen. Die enorme globale Größe sowie die monopolähnliche Stellung in Lateinamerika und Afrika verleihen AB InBev einen signifikanten Fixkostenhebel und Preisgestaltungsmacht im Einkauf.

Laut Philip Gorham, Director of Equity Research bei Morningstar, ist AB InBev gut positioniert, um das säkulare Wachstum in mehreren seiner Märkte zu nutzen. In Lateinamerika und in Asien, die zusammen fast zwei Drittel des konsolidierten EBIT ausmachen, greifen die Verbraucher zu globalen Premiummarken, und ABI verfügt mit Budweiser, Corona und Stella Artois über ein starkes Portfolio. Die entwickelten Märkte hingegen dürften fragmentiert und wettbewerbsintensiv bleiben.

Nach einem starken Umsatzrückgang von 10 % und einem Rückgang des bereinigten EBIT um 25 % im vergangenen Jahr gehen die Morningstar-Analysten von einem erneuten Umsatzwachstum von 8,3 % im Jahr 2021 aus, das vor allem auf eine Erholung im Horeca-Sektor zurückzuführen ist. Darüber hinaus gehen sie davon aus, dass die säkulare Wachstumsrate der Branche zurückkehrt, mit einer Schätzung des mittelfristigen Umsatzwachstums von 4%.

Roche Holding AG

"Wir denken, dass das Medikamentenportfolio und die branchenführende Diagnostik von Roche nachhaltige Wettbewerbsvorteile schaffen", sagt Karen Andersen, Healthcare-Strategin bei Morningstar. "Der breite Wassergraben von Roche ergibt sich aus seinem Status als führender Anbieter von Onkologie-Therapeutika und In-vitro-Diagnostika, und das Unternehmen hat eine vielversprechende Strategie, seine Expertise in beiden Bereichen zu kombinieren, um eine wachsende Pipeline für personalisierte Medizin zu generieren, die auf Begleitdiagnostik zurückgreift. Ein großer Teil von Roches Wassergraben in der Pharmazie leitet sich aus seiner langen Beziehung zu Genentech ab. Roche erwarb 1990 erstmals eine Mehrheitsbeteiligung an Genentech und besaß fast 56% des Unternehmens, bevor der Verwaltungsrat von Genentech 2009 das Angebot von Roche zum Erwerb der gesamten Anteile für 95 Dollar pro Aktie annahm."

Der Fokus von Roche auf Biologika und die innovative Pipeline sind der Schlüssel für die Fähigkeit des Unternehmens, seinen breiten Wassergraben zu erhalten und weiterhin Wachstum zu erzielen, da die aktuellen Blockbuster im Wettbewerb stehen. Auch das Diagnostikgeschäft von Roche ist stark. Mit einem Anteil von 20% am weltweiten In-vitro-Diagnostik-Markt ist Roche die Nummer eins in dieser Branche vor den Konkurrenten Siemens, Abbott und Ortho.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.