Nachdem wir im Herbst 2019 im ersten Teil unserer globalen Studie zu den Rahmenbedingungen für Fonds-Investoren die Kostenseite analysiert haben, kommen wir nun im zweiten Teil der Untersuchung zur Frage, wie sich das regulatorische Umfeld auf die Gestaltung von Investment-Produkten auswirkt.

Fördern staatliche Rahmensetzungen die Auflage fairer, effizienter und sicherer Produkte für Anleger? Und inwieweit geben die lokalen Steuersysteme Anlegern Anreize, für ihre Altersversorgung zu investieren? Diese Fragen stehen im Mittelpunkt unserer Auswertung.

Zum Hintergrund: Morningstar erstellt seit 2009 zweijährlich die Studie "Global Investor Experience" (GIE), um einen Dialog anzustoßen über die bestmögliche Förderung der Belange von Fonds-Investoren („Best Practice“). Die Gliederung der sechsten Edition ist identisch mit früheren Ausgaben. Die GIE ist in vier Kapitel gegliedert:

Fonds-Gebühren;

Regulierung und Besteuerung;

Offenlegung;

Vertrieb.

Im Gegensatz zur bisherigen Praxis veröffentlichen wir jedes der vier Kapitel dieser Ausgabe getrennt. Im September 2019 machte die Folge zu Fondskosten den Anfang, heute veröffentlichen wir den Abschnitt zu Regulierung und Steuern. Die übrigen Kapitel werden ab der zweiten Jahreshälfte veröffentlicht.

Transparenz und steuerliche Förderung werden belohnt

Die weltweite Fondsstudie geht von der Prämisse aus, dass niedrige Steuerbelastungen für Anleger wünschenswert sind. Wir befürworten zudem eine umfassende, leicht verständliche Offenlegungspraxis der Fonds; ein offenes, vielfältiges Vertriebssystem, das den Anlegern verschiedene Möglichkeiten zum Erwerb von Fonds bietet, eine informative, analytische Medienberichterstattung, die zur Aufklärung der Anleger beiträgt, wettbewerbsfähige Fondsgebühren. Im diesem Kapitel unserer Studie wurden die Länder belohnt, in denen die Politik individuelle Vorsorge-Investitionen fördert, etwa durch Steuererleichterungen, und solche, in denen die Regulierung von Fonds wirksam ist, als dass sie Transparenz fördert und irreführende Aussagen und Interessenkonflikte begrenzt.

Von dieser Studie werden öffentlich zugängliche Fonds erfasst, die in der Regel täglich Anteile ausgeben oder zurücknehmen. Wir verwenden den Begriff "Fonds" oder "Investmentfonds" synonym für verschiedene Arten von Produkten: Investmentgesellschaften wie SICAR oder SICAV, Unit Trusts, Managed Funds, OGAWs/UCITs, OEICs und börsengehandelte Indexfonds (ETFs). Letzteres gewinnen eine immer größere Bedeutung für Privatinvestoren und werden von Aufsichtsbehörden aufgrund ihrer Popularität immer genauer unter die Lupe genommen.

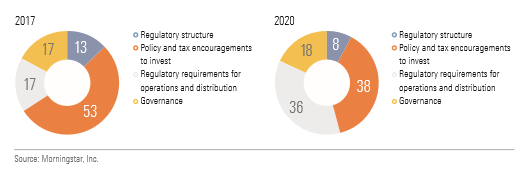

Wie in den vergangenen Jahren kommt das Gesamtergebnis für die 26 betrachteten Ländern durch folgende Kriterien zustande: Staatliche Anreize für die Altersversorgung/Zukunftssicherung von Einzelpersonen, regulatorische Anforderungen an den Fondsbetrieb und den Fondsvertrieb sowie die Governance und Regulierungsstruktur. Die untere Grafik zeigt, wie die vier Faktoren gewichtet werden, die dann zu einer der fünf Noten führen: „Top“, „Überdurchschnittlich“, „Durchschnittlich“, „Unterdurchschnittlich“ und „Flop“.

Grafik: Übersicht über die Kriterien und deren Gewichtungen 2017 vs. 2020

Kommen wir nun zur Zusammenfassung der Ergebnisse

Die Fonds-Regulierung schützt Anleger weltweit insgesamt recht effektiv. Gesetze und Verordnungen sorgen für eine angemessene Offenlegung und sehen Schutzmaßnahmen vor. Die Richtlinie der Europäischen Union „MiFID II“ (Markets in Financial Instruments Directive) hat eine höhere Messlatte für jedes EU-Mitgliedsland eingeführt. Die Richtlinie hat zur Verbesserung der Offenlegungsstandards gesorgt und Interessenkonflikte verringert.

Ungeachtet aller Unterschiede haben viele Märkte wichtige Schritte unternommen, Bürger zu motivieren, für ihre Zukunft vorzusorgen, indem sie steuerlich bevorteilte fondsbasierte Investmentprogramme aufgelegt haben; ein typisches Beispiel sind hier die so genannten „Defined Contribution“-Pensionspläne, die monatliche Dotierungen vorsehen.

Die Besteuerung von Fonds ist von Markt zu Markt nach wie vor sehr unterschiedlich. Abzüge gab es vor allem dort, wo intransparente Steuervorschriften Investoren dazu veranlassen, ein Produkt einem anderen vorzuziehen, ohne dass es dafür eine investmentbasierte Rechtfertigung gibt. Beispielhaft hierfür ist die Praxis in den USA, passive und börsengehandelte Produkte aus steuerlicher Sicht attraktiver zu gestalten als aktiv verwaltete Fonds.

Einige Märkte heben sich dadurch ab, dass sie überdurchschnittlich große Schritte zur Minderung von Interessenkonflikten vorgenommen haben, sowohl was den Handel von Wertpapieren durch Fonds als auch was den Fondsvertrieb anbelangt. Auch in dieser Studie hat MiFID II neue Maßstäbe in der EU gesetzt. Einige europäische Länder haben die Vorschriften besonders strikt ausgelegt und haben die meisten Formen von Vertriebsprovisionen bei Fonds verboten.

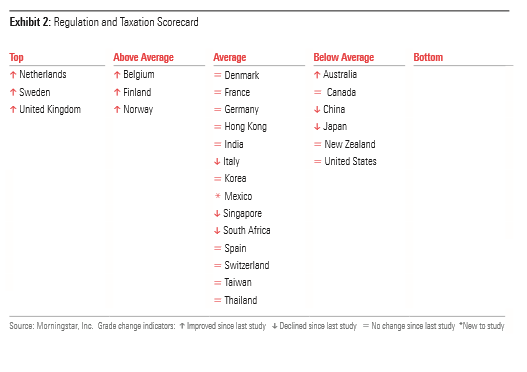

Grafik: Das Länder-Ranking: Tops- und Flops

Die besten Fondsstandorte

Die Niederlande, Schweden und Großbritannien haben in diesem Jahr die Spitzenplätze belegt. Das ist neu. Keiner der untersuchten Märkte erreichte die Spitzennote in der Studie 2017. Diese Länder schnitten deshalb hervorragend ab, weil sie für Privatanleger starke Investitionsanreize bieten, auch wenn keines der drei Länder über die anlegerfreundlichsten Steuersysteme verfügt.

Großbritannien beispielsweise hat für fast alle Arbeitnehmer schrittweise ein automatisiertes Altersversorgungssystem eingeführt, das zusätzliche Anreize in Form von steuerlich geschützten Vorsorgekonten bietet. In Schweden gibt es ebenfalls etliche steuerbegünstigte Investitionsmöglichkeiten, was es den meisten Menschen ermöglicht, ihre Steuerlast zu senken. Die Niederlande bieten ähnliche Anreize für die Altersvorsorge und bieten Investoren Steuervergünstigungen.

Alle drei Länder weisen zudem gute regulatorische Rahmenbedingungen auf, und Großbritannien stärkte seine Regeln für Governance und Offenlegung sogar im Jahr 2019 weiter. Großbritannien und die Niederlande zeichnen sich dadurch aus, dass sie Vertriebsfolgeprovisionen in den allermeisten Fällen verboten haben.

Die schwächsten Fondsstandorte

Wie in den Vorjahren schnitten Australien, Kanada, Neuseeland und die Vereinigten Staaten unterdurchschnittlich ab. Das erstaunt auf den ersten Blick, da sich diese Länder durch eine lange Tradition einer effektiven Regulierung auszeichnen, die für gut funktionierende und effiziente Fondsmärkte gesorgt hat. Aber das reicht eben nicht aus, um sich auszuzeichnen – weltweit haben viele Märkte große Fortschritte bei der Umsetzung anlegerfreundlicher Regulierung gemacht. Das bringt den drei Nachzüglern insofern nur durchschnittliche Noten.

Darüber hinaus hinken die USA, Australien und Kanada bei der Besteuerung im Vergleich zu anderen Märkten hinterher.

Alle vier Länder verfügen über eine angemessene Regulierung in Bezug auf den Betrieb und den Vertrieb von Investmentfonds. Aber auch hier gilt: Die Erfüllung grundlegender Standards ist inzwischen fast schon selbstverständlich.

Der Fondsmarkt Japan ist seit der Vorgängerstudie 2017 am stärksten zurückgefallen, obwohl auch hier einige Fortschritte erzielt wurden, etwa bei der Verbreitung eines steuerbegünstigten, beitragsorientierten Altersversorgungssystems, das den meisten Anlegern zur Verfügung steht. Grund für das schlechtere Abschneiden Japans liegt darin, dass unsere Studie einen stärkeren Schwerpunkt auf den Bereich Fondsbetrieb und Fondsvertrieb legt. Hier hinkt der japanische Markt hinterher. Beispielsweise müssen Fondsanbieter keine spezifischen Anforderungen bei der Offenlegung von Gebühren, Benchmarkdaten und Performance-Zahlen erfüllen. China fiel aus ähnlichen Gründen von der Note „Durchschnitt“ auf „Unterdurchschnittlich“ zurück.

Sie können die vollständige Studie kostenlos hier herunterladen.

Hier kommen Sie zur deutschsprachigen Zusammenfassung der Ergebnisse für Deutschland

Hier kommen Sie zur deutschsprachigen Zusammenfassung der Ergebnisse für die Schweiz

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren wöchentlichen Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.