Fondsinvestoren profitierten zwar von der Aktien- und Anleihen-Erholung im April, trugen allerdings nur in bescheidenem Maße selber dazu bei. Nachdem sie im März durch das Coronavirus auf dem falschen Fuß erwischt wurden und Fonds in großem Stil zurückgegeben hatten, kamen einige Anleger wieder im April und offenbar auch im Mai an die Märkte zurück, wenn auch recht zögerlich. Das geht aus unseren Absatzschätzungen für Fonds in Europa hervor.

Nach schwindelerregenden Abflüssen von 250 Milliarden Euro im März sammelten langfristige Fonds in einer Art Anleger-Comeback 47 Milliarden Euro im April ein. Zum Vergleich: Der Performance-Effekt durch steigende Märkte belief sich auf ein Plus von satten 520 Milliarden Euro beim verwalteten Vermögen.

Profiteure im April waren vor Anleihenfonds. Nach Abflüssen in Höhe von 143 Milliarden Euro im März verzeichneten festverzinsliche Produkte Nettozuflüsse von 29 Milliarden Euro im April. Risikoreiche Anleihenkategorien - mit Ausnahme von Emerging Markets Bonds - waren die Produkte der Wahl, was bemerkenswert ist, wenn man bedenkt, dass Unternehmensanleihen und vor allem Hochzinsanleihen im März stark im Zuge auseinanderlaufender Spreads stark in Mitleidenschaft gezogen worden waren. Rückläufige Renditen kompensierten risikofreudige Anleger im April bis zu einem gewissen Grad.

Aktienfonds sammelten netto im April 21 Milliarden Euro ein, eine Zahl, die im Vergleich zu den Abflüssen von 57 Milliarden Euro im März recht blass ist. Steigende Märkte erhöhten das Aktienfonds-Vermögen indes um 351 Milliarden Euro. Wie weiter unten zu sehen ist, waren Anleger eher selektiv, wenn es um die Fonds ihrer Wahl ging.

Alternative Fonds bleiben auch während der Markterholung unbeliebt

Mischfonds erlebten einen bescheidenen Umschwung und sammelten 670 Millionen Euro im April ein. Das Gemetzel bei alternativen Fonds ebbte im April etwas ab, aber regulierte Hedgefonds mussten dennoch beträchtliche Abflüsse von rund sieben Milliarden Euro verkraften. Lässt man die horrenden Abflüsse im März außer Acht, so war der April der schlechteste Monat für alternative Fonds seit Juni 2019, was darauf hindeutet, dass Anleger das Vertrauen in diese Fondskategorie verloren haben.

Geldmarktfonds konnten Zuflüsse von 58 Milliarden Euro verbuchen, das höchste Niveau in einem Monat seit Januar 2008. Auch wenn Zuflüsse in Geldmarktfonds aufgrund des Einflusses von Kapitalmaßnahmen auf Unternehmensebene kein solider Indikator für die Präferenzen der Anleger sind, so deutet diese Zahl dennoch an, dass viele Investoren der Markterholung nicht trauen wollten.

Ein interessantes Bild zeigt sich bei physischen Rohstoffen. Anleger stiegen in noch nie dagewesener Weise in Öl-ETCs ein (steht für Exchange Traded Commodities). Sie wurden offenbar durch den regelrechten Zusammenbruch des Ölmarkts angelockt. Wir hatten während der Turbulenzen davor gewarnt, dass Futures-Märkte für Privatanleger tückisch sind. Die anhaltend hohe Nachfrage nach börsengehandelten Goldfonds und -ETCs trug das ihre dazu bei, die Zuflüsse in Rohstofffonds auf den höchsten Monatsstand seit Februar 2016 zu treiben.

Unter dem Strich lässt sich das Fazit ziehen, dass die europäische Fondsindustrie ein unerwartetes Comeback im April erlebt hat. Dank zahlreicher Unterstützungsmaßnahmen der Notenbanken und Regierungen auf geld- und fiskalpolitischer Ebene fassten Investoren hinreichend Vertrauen in die Zukunft der Weltwirtschaft, sodass der Mega-Crash im April keine Fortsetzung fand. Das verwaltete Vermögen stieg indes vor allem marktbedingt an, weniger aufgrund des Investititionsverhaltens der Anleger.

Nach dem März-Einbruch folgt eine zaghafte April-Erholung

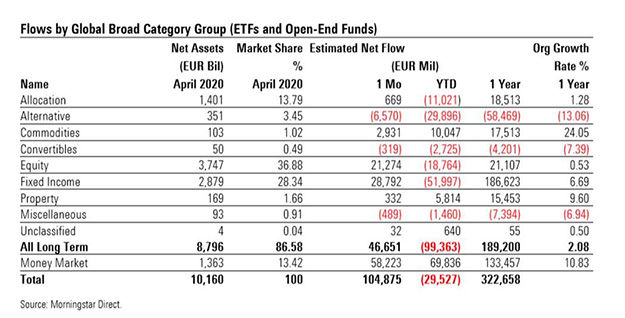

Nach einem dramatischen Vermögensverlust von 13 Prozent von Ende Februar bis Ende März stieg das verwaltete Vermögen in Langfristfonds im April um sechs Prozent. Per 30. April belieft sich das Vermögen in langfristigen Fonds auf 8,8 Billionen Euro nach 8,3 Billionen Euro per Ende März. Unter Einbeziehung von Geldmarktfonds stieg das Vermögen im selben Zeitraum von 9.600 Milliarden Euro auf 10.159 Milliarden Euro.

Unsere vorläufigen Tages-Daten, die rund 85 Prozent des üblichen Fonds-Universums umfassen, zeigen an, dass in den ersten drei Wochen im Mai die zaghafte Rückkehr der Anleger ins Risiko ihre Fortsetzung fand. Vor allem Rentenfonds waren in den ersten drei Maiwochen gefragt - wie auch Mischfonds; bei Aktienfonds war eine größere Zurückhaltung zu spüren, und in den zwei Wochen ab dem 11. Mai zogen Investoren Gelder aus Aktienfonds im Zuge der zwischenzeitlich aufkommenden Volatilität in recht hohem Umfang ab.

Tabelle: Mitteflüsse im April nach Asset-Klasse

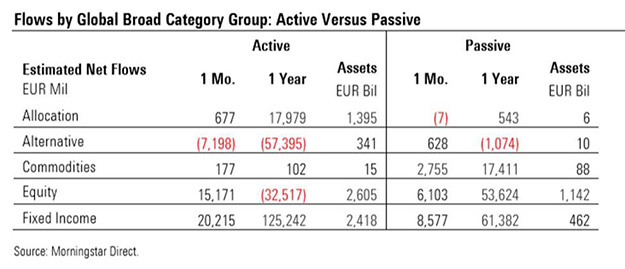

Auf Ebene der Asset-Klassen konnten sowohl aktiv verwaltete Fonds als auch Indexfonds Zuflüsse verbuchen. Ohne Geldmarktfonds konnten aktiv verwaltete Fonds Zuflüsse von 28,7 Milliarden Euro verbuchen, während Indexfonds 17,9 Milliarden Euro einnahmen. Auch wenn die Nachfrage nach Indexfonds absolut gesehen niedriger war als nach aktiven Fonds, so war das Wachstum der passiven Fonds überdurchschnittlich hoch relativ zu ihrer Größe. Infolgedessen stieg der Marktanteil von Indexfonds stieg von 19,2 Prozent per 31. März auf 19,5 Prozent per 30. April. Vor einem Jahr belief sich der Marktanteil von Indexfonds in Europa noch auf 17,8 Prozent.

Die stärkste Nachfrage verzeichneten weiterhin Rentenfonds, sowohl auf der aktiven wie auf der passiven Seite. Dabei konnten aktiv verwaltete Bond-Fonds Netto-Neuinvestitionen von 20,2 Milliarden Euro verbuchen. Dabei waren Unternehmensanleihenfonds, einschließlich der Kategorien hochverzinslicher Anleihen, die höchste Nachfrage. Hier gingen Anleger also durchaus ins Risiko. Anders das Bild bei globalen Emerging Markets Anleihenfonds; hier dominierten allerorts Abflüsse.

Eine ähnliche Übereinstimmung ergab sich auf der Aktienseite. Aktiv gemanagte Aktienfonds erfreuten sich einer ordentlichen Nachfrage, angeführt von globalen Growth-, Technologie- und Healthcare-Fonds. Auch bei Indexfonds zählten Gesundheits-, Technologie- und US-Wachstumsfonds (vertreten durch die Nasdaq-100-Tracker) zu den Gewinnern. Das lässt den Schluss zu, dass Anleger auch bei Aktien selektiv vorgingen. Sie setzten auf die tatsächlichen oder vermeintlichen Gewinner der Coronavirus-Krise. Ein marktbreiter Aufschwung ließ also im April noch auf sich warten, auch wenn die ersten Anzeichen ermutigend sind und hoffen lassen, dass viele Fonds-Investoren an der allgemeinen Markterholung partizipieren konnten.

Tabelle: Mittelflüsse im April nach dem Aktiv-Passiv-Schema

Nutzer von Morningstar Direct können die vollständige (englischsprachige) Version unseres Fonds-Absatzberichts hier weiterlesen.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.