Europa ist der größte regionale Markt für nachhaltige Indexfonds. Mehr als die Hälfte aller passiv verwalteten nachhaltigen Fonds sind hierzulande beheimatet; sie machten Ende Juni 2020 76% des weltweit verwalteten Vermögens in passiven ESG-Fonds aus. Das geht aus unserer globalen Vergleichsstudie „Passive Sustainable Funds: The Global Landscape 2020“ hervor.

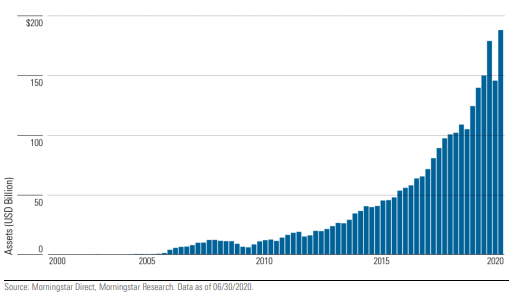

Steigende Kurse an den Kapitalmärkten sowie hohe Mittelzuflüsse treiben das Wachstum. Die Vermögenswerte in europäischen ESG-Indexfonds haben sich innerhalb von fünf Jahren mehr als vervierfacht und lagen Ende Juni auf einem Rekordniveau von 188,8 Milliarden Dollar. Das Wachstum wurde durch eine fast ununterbrochene Reihe positiver vierteljährlicher Netto-Nettomittelzuflüsse angetrieben, die sich über einen Zeitraum von 10 Jahren erstrecken.

Nachhaltigkeitsfonds machen heute 9,2% des verwalteten Vermögens in Indexfonds europaweit aus gegenüber 5% Anfang 2016. Diese Expansion zeigt, dass sich eine Nischen anschickt, zum Investment-Mainstream wandelt.

Grafik: Das Waschstum des verwalteten Vermögens in ESG-Indexfonds

Nicht-börsennotierte Indexfonds dominieren – noch

Nachhaltige Indexfonds, die nicht an einer Börse gelistet sind, waren in der Vergangenheit das passive Vehikel der Wahl in Europa, aber das Wachstum von ETFs hat begonnen, ein neues Gleichgewicht zu schaffen. Inzwischen übersteigen die Zuflüsse in ETFs die Neu-Investitionen in nicht-börsennotierte ESG-Fonds. Indes vereinen letztere aber 72% des Vermögens. Allerdings ist deren Marktanteil stark rückläufig; vor drei Jahren lag er noch bei 92%.

Anleihen unterrepräsentiert

Nur 8% der passiven ESG-Fonds sind in Anleihenfonds investiert. Im Vergleich dazu liegt der Anteil von Bond-Investments im gesamten Indexfonds-Universum bei 27%. Das Wachstum bei passiven ESG-Bond-Fonds wurde behindert durch Verzögerungen beim Rating von Staatsanleihen, eine Unterentwicklung der festverzinslichen Indizes und - im Falle von Green Bonds - durch den Mangel an geeigneten Anleihen selbst. So sehr dieses Ungleichgewicht ein auffälliges Merkmal des Marktes ist, so ist zu erwarten, dass hier in den kommenden Jahren ein Wachstumsschub stattfinden wird.

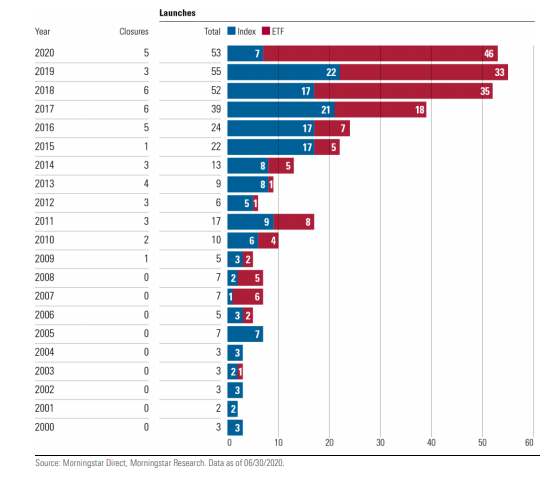

Das Menü wird deutlich erweitert – dank ETFs

Die Zahl der passiven ESG-Fonds in Europa hat sich seit Ende 2016 auf 325 verdoppelt. Auch die Zahl der Morningstar-Kategorien mit mindestens einem nachhaltigen passiven Fonds hat sich im gleichen Zeitraum auf 52 fast verdoppelt. Dabei fangen ETFs an, die Neuemissionen zu dominieren. Seit Anfang 2017 haben wir für je zwei Indexfonds drei nachhaltige ETFs gezählt. Dies spiegelt die intensive Produktentwicklung bei ETF-Anbietern wider.

Grafik: Neuemissionen von ESG-Indexfonds

Einige Innovationen wurden durch regulatorische Entwicklungen inspiriert. Im Juli 2020 führte Lyxor eine Reihe von Klimawandel-ETFs ein, die ein Engagement in Unternehmen mit reduziertem CO2-Fußabdruck bieten, ausdrücklich in Übereinstimmung mit dem Pariser Klimaabkommen. Dies sind die ersten ETFs, die die Kriterien der EU-Verordnung zur Festlegung kohlenstoffarmer Benchmarks erfüllen und die Auszeichnung ParisAligned erhalten. BNP Paribas AM und Franklin Templeton zogen schnell nach.

Der Klimawandel ist für viele Fondsanbieter zu einem Schwerpunkt geworden. Die Zahl der Fonds, die explizit darauf abzielen, das Exposure gegenüber fossilen Brennstoffen zu verringern oder den CO2-Fußabdruck zu verkleinern, hat zugenommen. Zu den wichtigsten Aktien gehören iShares, HSBC, Xtrackers und Vanguard.

Die meisten Vermögenswerte befinden sich indes in Fonds, die als direkter Ersatz für bestehende Core Equity-Fonds konzipiert sind. Diese Vermögenswerte werden grob unterteilt in solche, die auch ESG-Bewertungen zur Verbesserung der Nachhaltigkeit verwenden (Broad ESG), und solche, die Ausschlusskriterien anwenden (Exclusions-Only).

Ein Paradebeispiel für einen breit aufgestellten passiven ESG-Fonds ist der UBS S&P 500 ESG ETF, der bei seiner Lancierung im April 2019 als erste Variante des Flaggschiff-Index mit ESG-Filter eingeführt wurde. Auch der Vanguard ESG Developed World All Cap Equity Index Fund verfolgt einen Exclusions-Only-Ansatz, der Firmen ausschließt, die sozial verantwortliche Kriterien nicht erfüllen, auf fossile Energien setzen und Waffen herstellen.

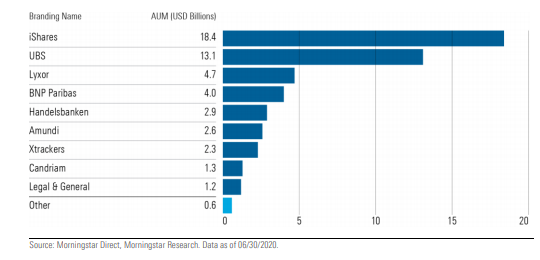

iShares an der Spitze der größten ETF-Anbieter

Es ist nicht überraschend, dass iShares, der dominierende europäische ETF-Anbieter, den Spitzenplatz in auch bei ESG-ETFs einnimmt. UBS, einer der First Mover im Raum, belegt den zweiten Platz. Eine bemerkenswerte Abwesenheit auf der obersten Tabelle in beiden Listen ist der Indexfonds-Pionier Vanguard, der nur langsam ein nachhaltiges Fonds-Angebot aufgebaut hat.

Grafik: Das Vermögens-Ranking der ESG-ETF-Anbieter

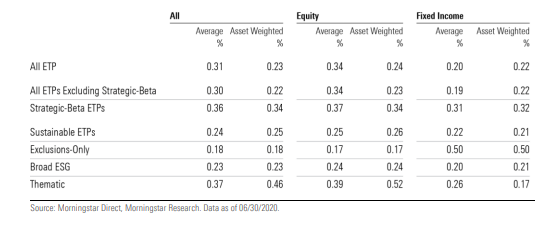

Geringer Gebührenaufschlag für das ESG-Engagement

In der unteren Tabelle sehen wir, dass die Kosten für nachhaltige börsengehandelte Fonds in Europa nur geringfügig höher sind als für alle börsennotierten Indexfonds. Anleger müssen im Vergleich zu nicht-nachhaltigen Konkurrenten keine beträchtliche Prämie mehr zahlen und in einigen Fällen sind die Kosten nahezu identisch.

Tabelle: Die Kosten von konventionellen ETFs und ESG-ETFs im Vergleich

Sie können die Studie „Passive Sustainable Funds: The Global Landscape 2020“ (in englischer Sprache) hier kostenlos herunterladen.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren Research Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.