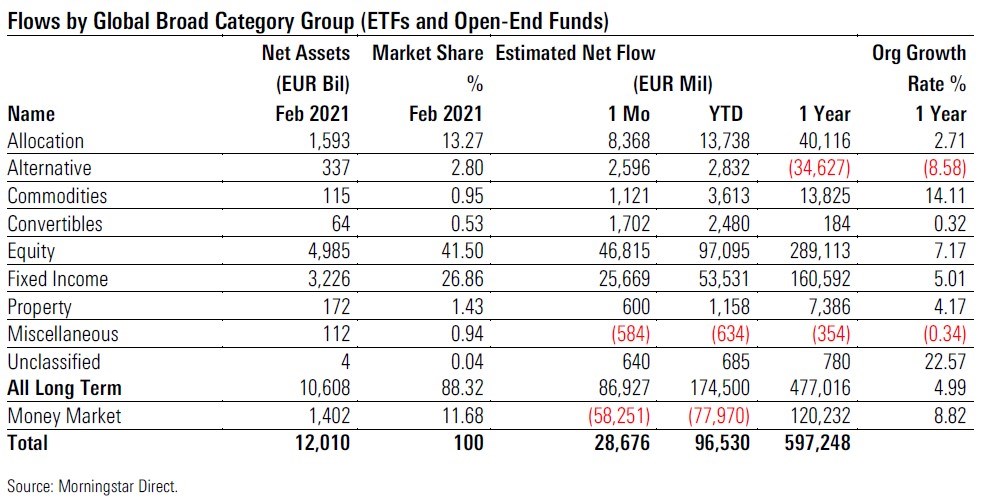

Trotz zeitweiliger Volatilität an den Aktienmärkten und weltweit steigender Anleiherenditen haben Fondsanleger in Europa im Februar weiter auf risikoreiche Fonds gesetzt. Langfristige Fonds verzeichneten Zuflüsse in Höhe von 86,9 Mrd EUR. Das war weniger als im Januar und deutlich weniger als im Dezember, aber immer noch der drittstärkste Absatzmonat für Fonds und ETFs seit Januar 2018.

Die Wachstumsaussichten für die Weltwirtschaft in der Post-Coronavirus-Ära trieben Anleger vor allem zu Aktienfonds hin, in die netto 46,8 Mrd. EUR investiert wurden. Unbeeindruckt von den stark steigenden Anleiherenditen kauften Anleger auch Rentenfonds, die 25,7 Mrd. EUR anzogen. Allerdings verbuchten Fonds für Staatsanleihen überwiegend Abflüsse. Risikoreichere Anleihefonds konnten dagegen Zuflüsse verzeichnen.

Mischfonds verzeichneten Nettomittelzuflüsse in Höhe von 8,4 Mrd. EUR. Alternative Fonds konnten mit Nettozuflüssen von 2,6 Mrd. EUR die höchste Nachfrage in einem Monat seit Mai 2018 verzeichnen. Besonders gefragt waren Long-Short-Rentenfonds, die Anleger typischerweise ansteuern, um Durationsrisiken abzufedern.

Wenig überraschend kam es bei Geldmarktfonds zu Abflüssen, wenngleich der Abgang mit 58,3 Mrd. EUR auch für Risk-on-Märkte ungewohnt hoch ausfiel.

Das Vermögen in langfristigen Fonds mit Sitz in Europa stieg von 10.418 Mrd. EUR per 31.01.2021 auf 10.608 Mrd. EUR per Ende des vergangenen Monats. Dies markiert einen neuen historischen Rekord für die europäische Fondsindustrie.

Tabelle: Die Absatzbilanz im Februar 2021 nach Asset-Klassen

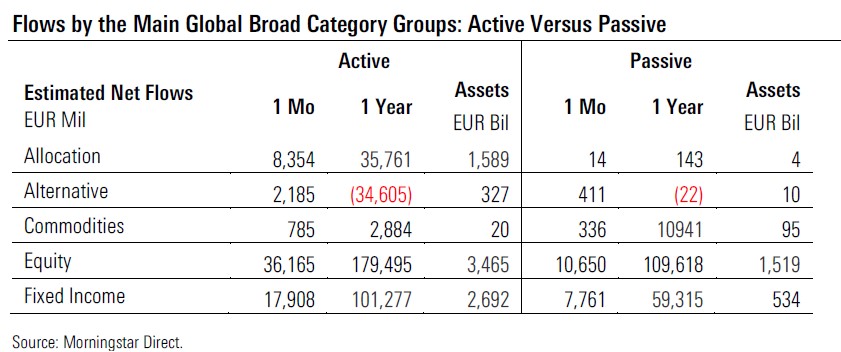

Aktiv vs. Passiv

Langfristige offene Indexfonds und börsengehandelte Fonds (ETFs) verzeichneten im Februar Nettomittelzuflüsse von 19,1 Mrd. EUR gegenüber 67,8 Mrd. EUR, die auf aktiv verwaltete Fonds entfielen. (Die folgende Tabelle enthält nur Daten für die wichtigsten großen Kategorien).

Auf der aktiven Seite erfreuten sich Aktienfonds der größten Nachfrage, gefolgt von festverzinslichen Fonds, die 17,9 Mrd. EUR einnahmen.

Aktien-Indexfonds zogen 10,7 Mrd. EUR an, während Rentenindexfonds Zuflüsse von 7,8 Mrd. EUR verzeichneten.

Der Marktanteil langfristiger Indexfonds stieg von 19,3% per 28. Februar 2020 auf 20,5% per Februar 2021.

Inklusive Geldmarktfonds, die eine Domäne aktiver Manager sind, lag der Marktanteil von Indexfonds bei 18,8 %, nach 16,9 % per 28. Februar 2020.

Tabelle: Die Absatzbilanz auf Asset-Klassen-Ebene nach dem Aktiv-Passiv-Schema

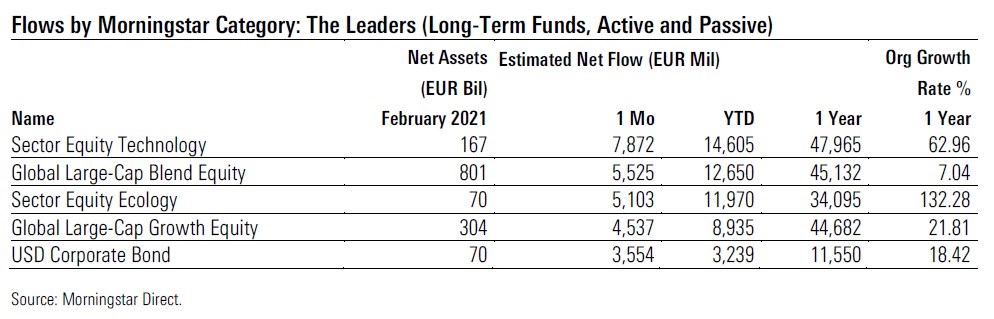

Fondskategorien: Die Gewinner

Ein Blick auf die absatzstärksten langfristigen Fondskategorien zeigt die anhaltend starke Nachfrage nach Technologie-, Ökologie- und Wachstums-Aktienfonds. Technologie-Aktienfonds führten im Februar die Liste der Kategorien an und sammelten 7,8 Mrd. Euro ein. Der BGF Next Generation Technology Fund war mit 1,2 Mrd. Euro dabei der beliebteste Fonds dieser Kategorie.

Globale Standardwerte-Aktienfonds (blend) kamen auf Zuflüsse von 5,5 Mrd. EUR und verzeichneten damit den neunten Monat in Folge positive Zuflüsse. Indexfonds hatten mit 3,5 Mrd. EUR den größten Anteil an den Zuflüssen. Der Ishares Core MSCI World ETF verzeichnete mit 704 Mio. EUR hier die höchsten Zuflüsse.

Ökologie Aktienfonds profitierten weiterhin von der großen Nachfrage nach Klimafonds und verzeichnete Zuflüsse in Höhe von 5,1 Mrd. Euro. Der Nordea Global Climate and Environment Fund und der Pictet Global Environmental Opportunities waren mit Nettomittelzuflüssen von jeweils knapp 650 Mio. Euro die am stärksten nachgefragten Fonds.

Die weiter hohe Nachfrage auch nach Growth-Aktien, die im Februar mit 4,5 Mrd. regelrecht mit Geld überschüttet wurden, zeigt, dass Fondsanleger weiter auf die Gewinner der Corona-Pandemie setzen und die sogenannte zyklische Rotation, also eine Umschichtung von Growth- zu zyklischen Aktien, noch nicht umsetzen.

Tabelle: Die Absatzbilanz auf Ebene der Fondskategorien: Die Gewinner

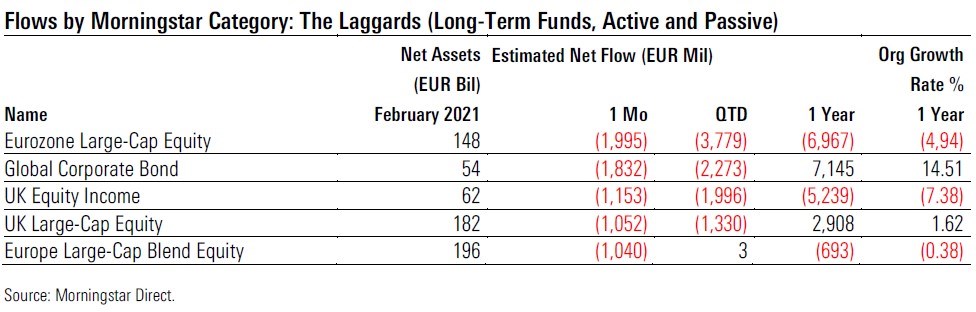

Fonds-Kategorien: Die Verlierer

Auf der Verliererseite stachen erneut europäische Aktien hervor. Ungeachtet der günstigen Bewertungen – gerade im Vergleich zu US-Pendants – wurden Anteile an Europa-Aktienfonds zurückgegeben. Anleger zogen 2,0 Mrd. EUR aus Eurozonen-Aktienfonds ab. Indexfonds in dieser Kategorie litten am meisten; ihnen wurden 1,1 Mrd. EUR entzogen.

Auch Fonds für britische Aktien waren bei Anlegern unbeliebt, vor allem gilt das für britische Dividendenfonds und Standardwertefonds, die 1,15 Mrd. Euro bzw. 1,05 Mrd. Euro einbüßten. Aktive Fonds trugen praktisch die gesamte Last dieser Abflüsse, wobei der in Großbritannien vertriebene Ninety One UK Alpha Fund im Februar 417 Mio. EUR verlor.

Tabelle: Die Absatzbilanz auf Ebene der Fondskategorien: Die Verlierer

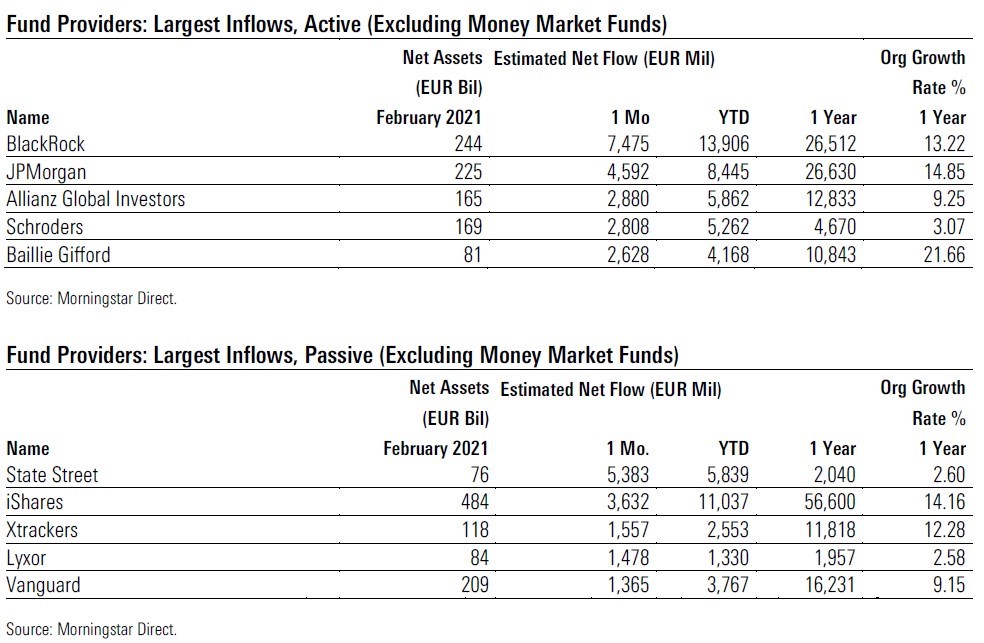

Fondsanbieter: Die Gewinner

Dank der Zuflüsse in Höhe von 3,25 Mrd. Euro in Aktienfonds und 3,45 Mrd. Euro in Rentenfonds führte BlackRock die Liste der aktiven Fondsmanager im Februar an. Der BGF China Bond sammelte mehr als 1,5 Mrd. Euro ein, dicht gefolgt vom BGF Next Generation Technology Fund (1,2 Mrd. Euro) und dem BlackRock ICS Euro Ultra Short Bond Fund, der Nettomittelzuflüsse in Höhe von 966 Mio. Euro verzeichnete.

Die aktiv verwalteten Aktienfonds von JP Morgan zogen im Berichtsmonat fast 4,6 Mrd. EUR an Nettozeichnungen an. JPM China, JPM China A-Share Opportunities und JPM Select Equity Fund erfreuten sich der größten Nachfrage.

Auf der passiven Seite des langfristigen Fondsmarktes führte State Street im Februar die Rangliste der Geldsammler an. Dies lag vor allem an den 4,5 Mrd. EUR, die in seine Dollar Corporate Bond Fonds flossen, was vollständig auf den SPDR Bloomberg SASB U.S. Corporate ESG UCITS ETF zurückzuführen ist.

Mit einigem Abstand folgte Ishares mit 3,6 Mrd. EUR, die größtenteils in Aktienfonds flossen: Der IShares China CNY Bond ETF und der iShares Core MSCI EMU UCITS ETF sammelten 985 Mio. EUR bzw. 747 Mio. EUR ein.

Tabelle: Die Fondsanbieter mit dem stärksten Februar-Fondsabsatz

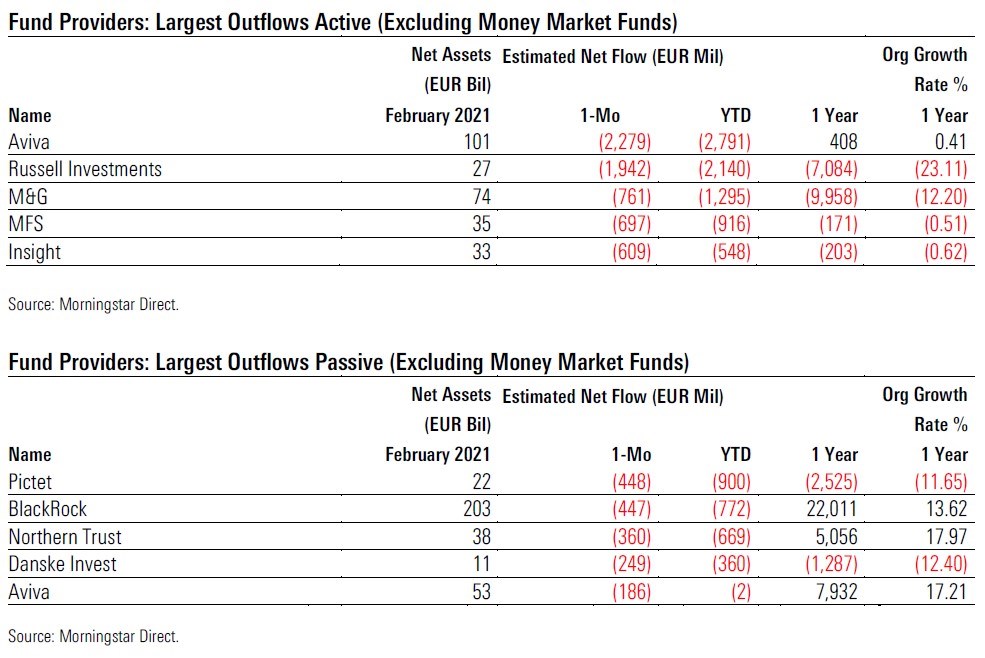

Fondsanbieter: Die Verlierer

Aviva musste im Februar die höchsten Abflüsse unter den aktiven Managern hinnehmen und verlor EUR 2,3 Mrd., hauptsächlich aufgrund von Abflüssen aus globalen Hochzinsanleihenfonds und Eurozonen-Aktienfonds.

Russell Investment verzeichnete im vergangenen Monat 2,0 Mrd. EUR an Nettorücknahmen. Der amerikanische Vermögensverwalter hatte in den letzten drei Jahren nur vier positive Absatzmonate in Europa. Am stärksten betroffen waren seine Fonds für globale Unternehmensanleihen, aus denen 1,8 Mrd. EUR abgezogen wurden.

Unter den Nachzüglern auf der Indexfondsseite litt der Schweizer Fondsanbieter Pictet mit 448 Mio. EUR am meisten. Die höchsten Rücknahmen gab es bei den North American Equities Tracker Funds.

BlackRock-Indexfonds (ohne iShares), die vor allem in Großbritannien vertrieben werden, mussten 447 Mio. EUR abgeben. Der amerikanische Fondsmanager musste auch gegen den allgemeinen Trend Abflüsse aus seinen global anlegenden Aktienfonds hinnehmen..

Tabelle: Die Fondsanbieter mit dem schwächsten Februar-Fondsabsatz

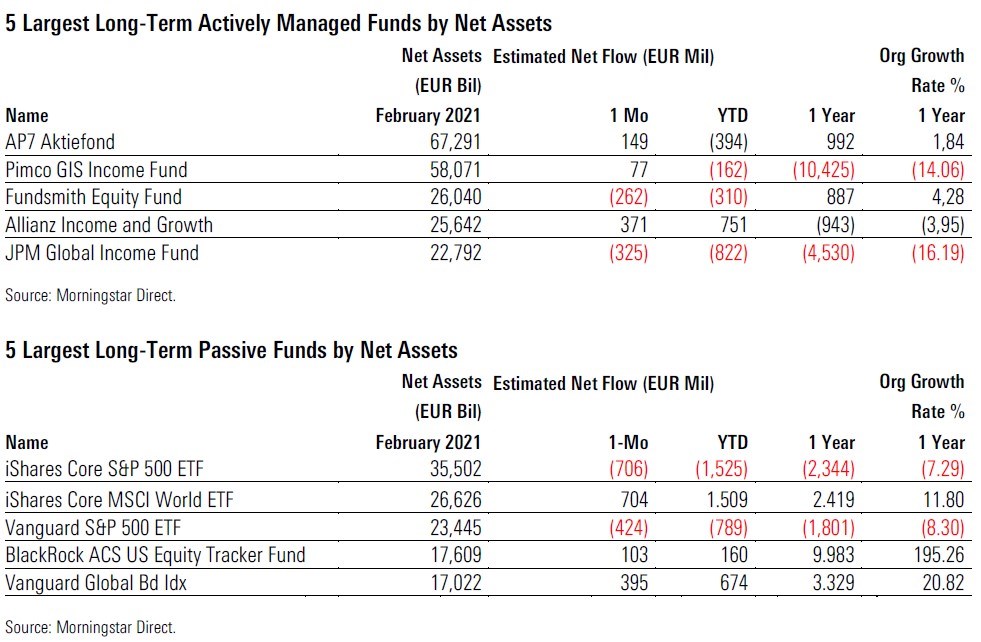

Die Absatzbilanz der größten offenen Fonds und ETFs

Unter den größten fünf aktiv verwalteten Langfristfonds in Europa verzeichnete der Allianz Income and Growth die höchste Nachfrage mit Zuflüssen von 371 Mio. Euro. Die hohe Nachfrage spiegelt die überragende Performance dieses Fonds wider, der aufgrund seiner Ausrichtung auf risikoreiche Anlagen auf der Anleihenseite höhere Risiken aufweist als der durchschnittliche ausgewogene Mischfonds. Die höchsten Zuflüsse zielten auf die USD-Anteilsklassen, die weltweit vertrieben werden.

Der schwedische Pensionsfonds AP7 Aktiefond, der größte offene Fonds in Europa, verzeichnete Zuflüsse in Höhe von 149 Mio. EUR, nachdem er im Januar starke Rückgabmen hinnehmen musste.

Der Pimco GIS Income konnte 77 Mio. EUR einsammeln. Hinter dieser Nummer verbergen sich interessante gegenläufige Trends. Die gegenüber Dollarschwankungen abgesicherten Anteilsklassen zogen 274 EUR an, während die für Anleger im Euroraum abgesicherten Anteilsklassen Abflüsse von 205 EUR hinnehmen mussten.

Der JPM Global Income, ein ausgewogener Mischfonds, musste weiter bluten. Er verlor 325 Mio. EUR, die aus allen wesentlichen Anteilsklassen abflossen. Der Februar markierte damit den zehnten Monat in Folge mit Abflüssen für diesen Fonds.

Bei den Indexfonds setzten die Abflüsse aus dem iShares Core S&P 500 ETF und dem Vanguard S&P 500 ETF fort, obwohl die hohen Abflüsse aufgrund der anziehenden Aktienmärkte nicht mit einem Rückgang des Fondsvolumens einhergingen. Der iShares Core MSCI World ETF setzte seinen Durchmarsch dank Zuflüssen und Wertsteigerungseffekten fort.

Auch der global anlegende Indexfonds Vanguard Global Bond Index zog weiterhin mit hoher Geschwindigkeit Zuflüsse an. In den letzten 12 Monaten betrug die organische Wachstumsrate des Fonds gut 20%, was für einen Fonds dieser Größe bemerkenswert ist.

Tabelle: Die Absatzbilanz der größten Langfristfonds in Europa

Verpassen Sie nichts! Mit unseren Morningstar Research Newslettern für Investoren bekommen Sie zeitnah, gratis und in verständlicher Sprache das wichtigste Research von Morningstar frisch auf den Tisch! Hier können Sie sich für unsere Fonds- und für den ETF-Newsletter anmelden - und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.