Im dritten Monat des Krieges in der Ukraine fielen weltweit die Aktienkurse auf breiter Front.

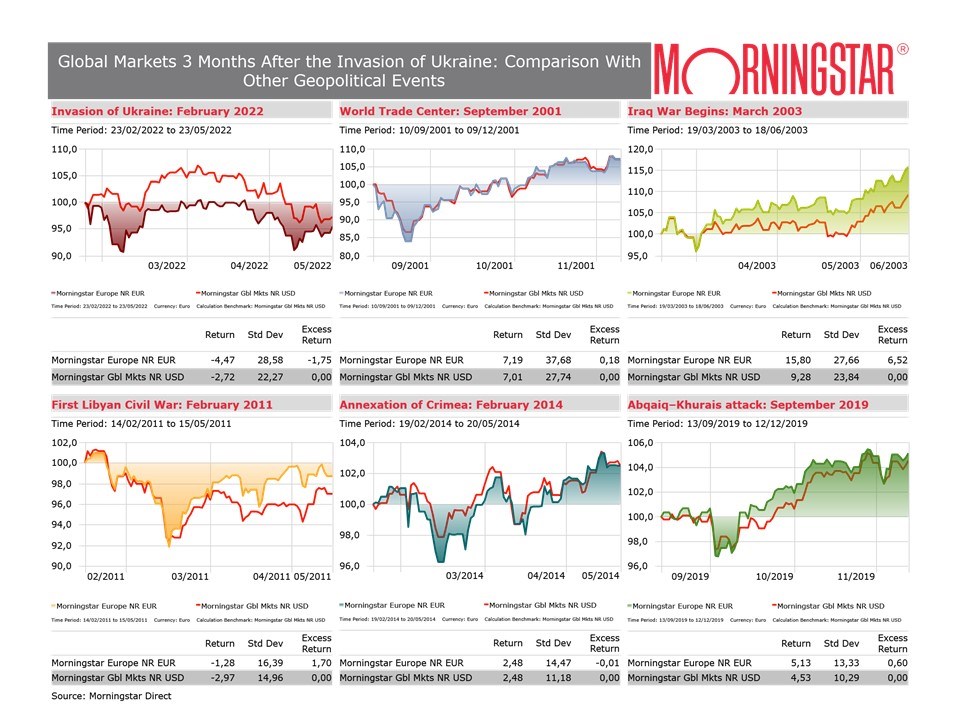

Der Morningstar Global Markets Index verlor fast 3 Prozent, womit sich der Verlust seit Beginn des Konflikts am 24. Februar 2022 bis 23. Mai 2022 in Euro auf insgesamt 3,3 Prozent erhöhte. Die europäischen Finanzmärkte fielen innerhalb von dreißig Tagen um 1,3 Prozent, seit Februar waren es 5,9 Prozent. An der Wall Street war der April der schlechteste Monat seit März 2020, in den letzten drei Monaten gingen dort die Kurse um 8 Prozent in US-Dollar, um 2,65 Prozent in Euro zurück.

Die zwei Seiten des Preisanstiegs bei Lebensmitteln

Die Auswirkungen des Krieges auf Rohstoffe, insbesondere auf Agrarrohstoffe, sind nach wie vor hoch. Die in den USA notierten Preise für Weizen und Mais etwa legten seit Jahresbeginn um 40 bis 50 Prozent zu; ein solcher Preisanstieg gefährdet die Ernährungssicherheit von Millionen von Menschen in der ganzen Welt. Nach Ansicht der Ökonomen von Goldman Sachs „ist der Anstieg zwar groß, aber nicht beispiellos". Außerdem ist der Beitrag zur Inflation in den Industrieländern geringer als in den Schwellenländern. Weitere Erhöhungen werden die globale Geldpolitik unter Druck setzen, insbesondere in Frontier-Ländern.

Die Kehrseite der Medaille ist eine Rallye der Agrar- und Nahrungsmittelaktien. Der Morningstar Global Food Innovation Index mit einem Korb von Unternehmen, die so positioniert sind, dass von Verbesserungen in den Bereichen Produktionsverfahren, Lebensmittelsicherheit und Nachhaltigkeit profitieren, hat seit Jahresbeginn in Dollar etwas mehr als 2 Prozent verloren, verglichen mit über 16 Prozent bei globalen Aktien.

Die Aussichten für Gas und Öl

Bei den Energierohstoffen hat der Preis für europäisches Gas, das im Juni geliefert werden soll, im letzten Monat stark nach unten korrigiert. Er fiel um fast 70 Prozent von den Anfang März erreichten Höchstständen und kehrte auf das Niveau von vor der Invasion zurück. Die Brent-Preise hingegen schwankten weiterhin zwischen USD 100 und USD 110 pro Barrel.

"Die Situation ist weniger rosig, wenn man die längeren Laufzeiten der auf den Finanzmärkten gehandelten Kontrakte betrachtet", sagt Filippo Casagrande, Head of Insurance Investment Solutions bei Generali Asset & Wealth Management. "Die Gaspreise für Lieferungen Ende 2022 sind nahezu stabil, während die Preise für Lieferungen im Jahr 2023 und in den Folgejahren neue Höchststände erreichen. Das deutet darauf hin, dass der Markt die Möglichkeit einer längeren Phase von Versorgungsproblemen neu einpreist. Die Spannungen bei Gaspreisen weiten sich über Europa hinaus aus und betreffen zunehmend auch die USA".

Furcht vor Stagflation

Der Krieg ist nicht der einzige beunruhigende Faktor an den Märkten. Unter Händlern macht das Wort "Stagflation" die Runde, eine gefährliche Mischung aus Inflation und Wachstumsverlangsamung. "In einem solchen Umfeld entwickeln sich globale Aktien schlecht, weil die Unternehmen gleichzeitig mit sinkenden Erträgen und steigenden Kosten zu kämpfen haben, was die Gewinnmargen schmälert", erklärt Sean Markowicz, von der Strategic Research Group bei Schroders.

Allerdings sind nicht alle Sektoren in gleicher Weise betroffen. Die Stagflation begünstigt tendenziell die defensiveren Unternehmen, deren Produkte und Dienstleistungen für das tägliche Leben der Menschen unverzichtbar sind", sagt Markowicz. Im Gegensatz dazu leiden zyklische Sektoren tendenziell stärker.

Wie sollten sich Anleger in dieser volatilen Phase mit steigender Inflation, korrigierenden Märkten und dem Krieg in der Ukraine verhalten? Nach Ansicht des Nobelpreisträgers Richard H. Thaler, der bei der Verleihung der Morningstar Awards in Mailand zu Gast war, sollte ein "kluger Anleger den Markt ignorieren und auf sein Portfolio schauen". Man kann immer eine Neugewichtung in Betracht ziehen, aber erraten zu wollen, wann der Aktienmarkt die Talsohle erreicht hat und es sich lohnt, Aktien zu kaufen, ist ein gefährliches Spiel.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.