Die Formel versagt

40 Jahre lang funktionierte die Formel perfekt: Investiere überwiegend in Aktien. Gelegentlich verlierst Du damit eine Menge Geld, aber im Zeitverlauf legen Aktien deutlich zu. Federe die unvermeidlichen Rückschläge am Aktienmarkt mit Staatsanleihen ab. Wenn die Aktienkurse sinken, steigen unweigerlich die Kurse von Staatsanleihen, denn in Baissephasen von Aktienmärkten suchen Investoren Sicherheit. Risiko ein, Risiko aus.

Amy Arnott von Morningstar schreibt, dass dieser scheinbar narrensichere Ansatz zu guter Letzt scheiterte. Aktien sind eingebrochen, langlaufende Anleihen sind eingebrochen. Über Jahrzehnte hinweg schützte der Schirm der Mischfonds sowohl gegen Sonne als auch gegen Regen. Aber als die Flut kam, reichte der Schirm nicht mehr aus.

Die jüngste Marktentwicklung erteilt uns eine nützliche Lektion über die Grenzen der Statistik. Im bisherigen Jahresverlauf haben sowohl der Vanguard 500 Index als auch der Vanguard Long-Term Treasury Index mehr als 20% verloren.

Aber die Korrelation zwischen den wöchentlichen Renditen der beiden Fonds war negativ. Beide litten aus demselben Grund – hohe Inflation und steigende Zinssätze –, aber da der Zeitpunkt ihrer Verluste leicht asynchron war, führte die Berechnung der Korrelation in die Irre. Manchmal sind Statistiken unzureichend und der Analyst muss herausfinden, was die Zahlen übersehen haben.

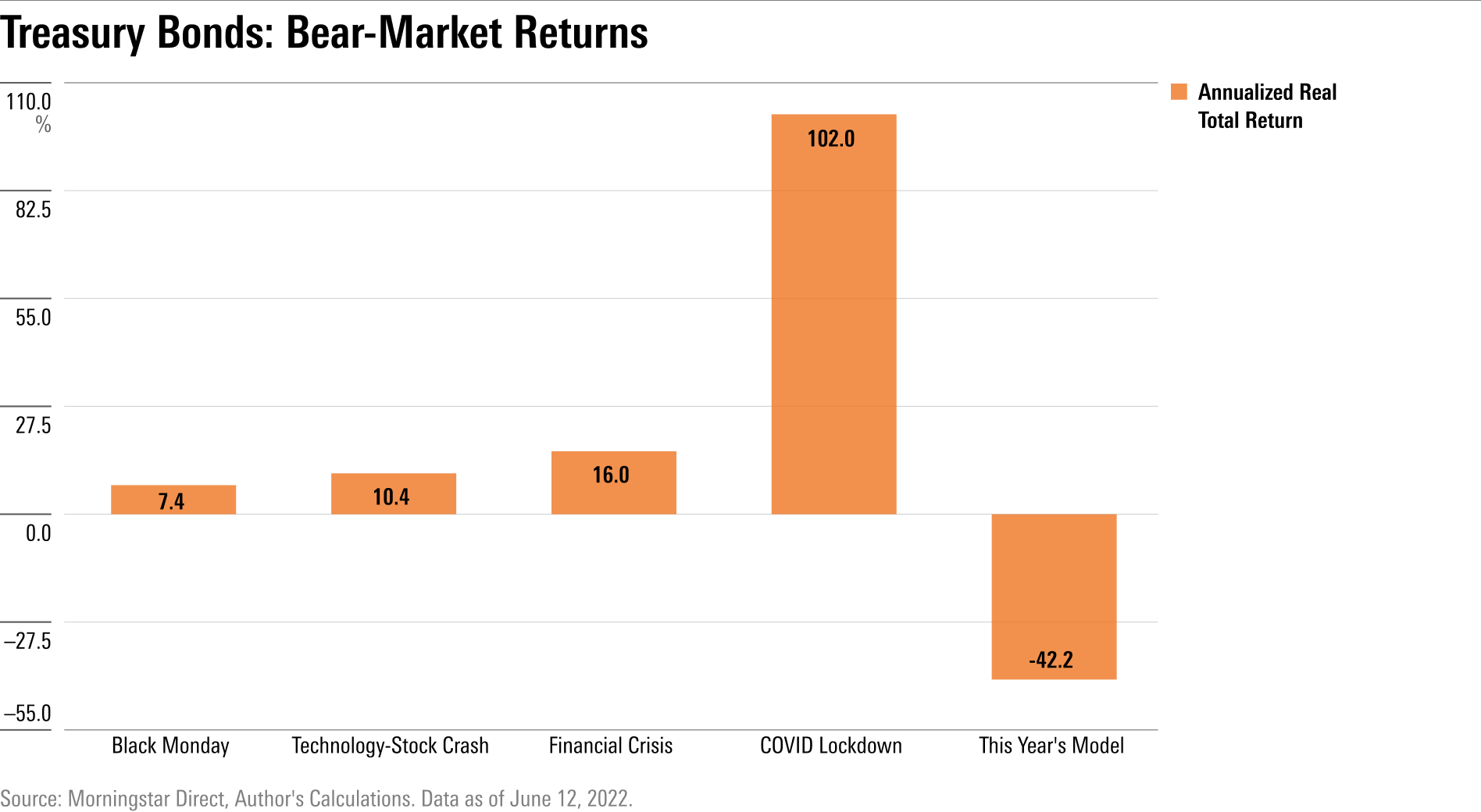

Das folgende Schaubild verdeutlicht das Ausmaß, in dem Anleihen 2022 gescheitert sind. Es zeigt die annualisierte Rendite 20-jähriger US-Staatsanleihen, dargestellt durch den Ibbotson Associates Long Government Bond Index während der wichtigsten Bärenmärkte der letzten vier Jahrzehnte. (Falls Ihnen einige der Ergebnisse sehr hoch erscheinen, denken Sie daran, dass es sich um annualisierte Zahlen kürzere Zeiträume handelt).

Autsch! Das Ergebnis hat verheerende Schäden bei vermeintlich sicheren Fonds angerichtet. Diese Woche schrieb mir ein Leser: "Ich bin verwirrt über die Performance des Vanguard STAR. Wurde dieser Fonds nicht so konzipiert, dass er in allen Marktphasen funktioniert? Er stürzt ab." Ja, das tut er. In diesem Jahr ist der Vanguard STAR bisher um 20% gefallen. Aber er ist in guter Gesellschaft. Alle Spielarten ausgewogener Portfolios haben gelitten, einschließlich Fonds mit Zieldatum. Mit wenigen Ausnahmen beruhen alle auf einem ähnlichen Schema: Risiko ein, Risiko aus.

Option 1: Auf Kurs bleiben

Anleger in Mischfonds haben drei Möglichkeiten. Die eine besteht darin, so zu tun, als hätte es dieses Jahr nie gegeben, und mit dem weiterzumachen, was sie schon lange tun. Die Vogel-Strauß-Politik erscheint albern; selbst rätselhafte Gurus empfehlen selten, den Kopf in den Sand zu stecken. Aber oft ist es eine gute Anlagepolitik.

Nach dem Schwarzen Montag behaupteten viele, dass die strategische Asset Allokation tot sei. Der abrupte Einbruch des Aktienmarktes habe gezeigt, dass Markt-Timing notwendig ist. Nach dem Crash der Technologieaktien kamen Hedgefonds in Mode. Einige Jahre nach der Finanzkrise lautete das Schlagwort "liquide alternative Fonds".

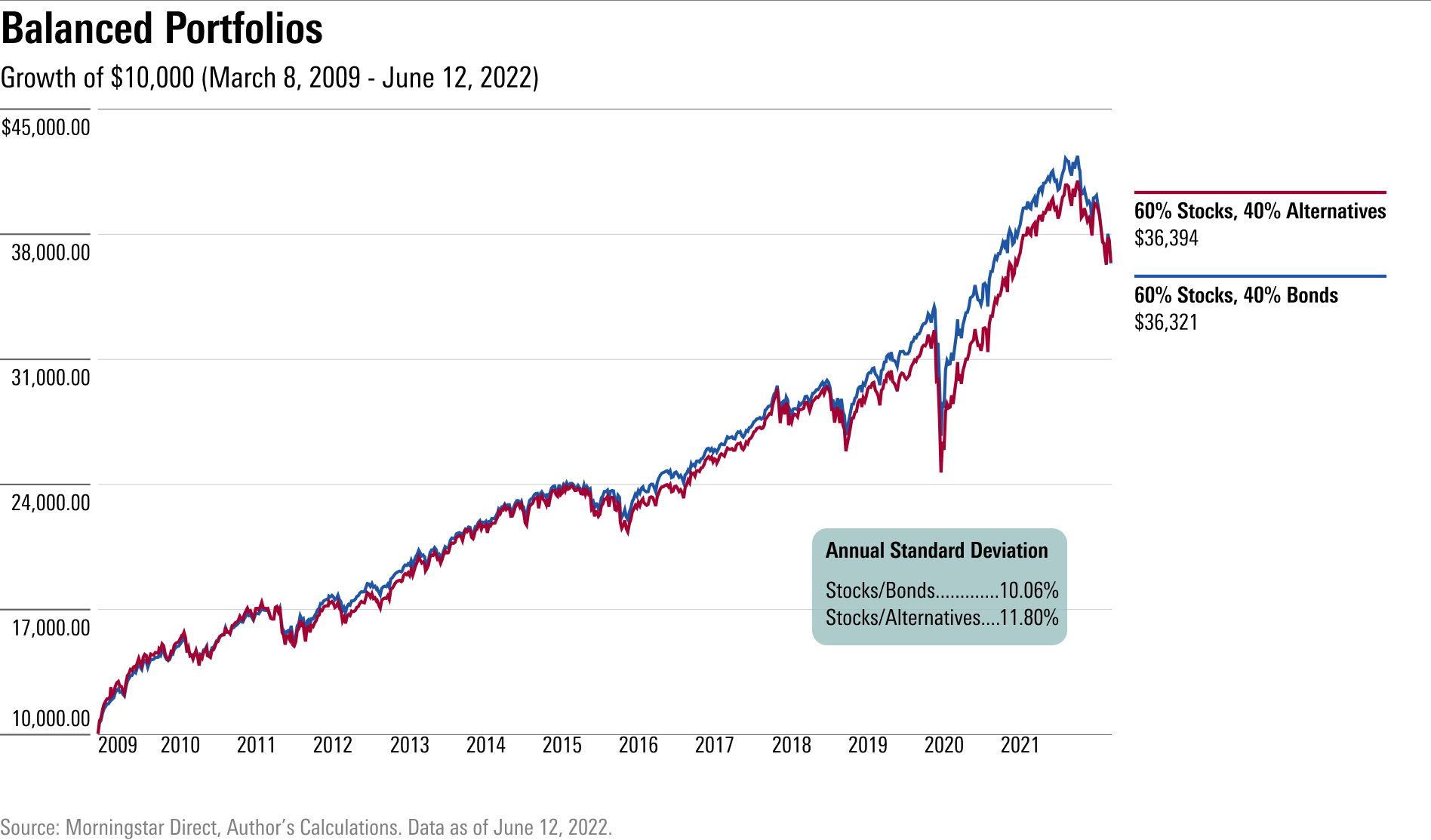

Es sei alles ein Irrtum gewesen. Seitdem ist jeder Markt-Timing-Fonds verschwunden. Hedgefonds blühten kurzzeitig auf, enttäuschten aber 2008 und sind seitdem nicht wieder in Schwung gekommen. Und obwohl liquide alternative Fonds in letzter Zeit glänzen konnten, haben sie die herkömmliche Auswahl nicht verbessert. Seit dem Ende der Finanzkrise hat ein ausgewogenes Portfolio, das zu 60% in Aktien großer Unternehmen und zu 40% in Anleihen mit mittlerer Laufzeit investiert, genauso viel Rendite erzielt wie ein Konkurrent, der seine Anleihen gegen liquide Alternativen ausgetauscht hat – allerdings bei geringerer Volatilität.

Natürlich könnte es dieses Mal anders sein. Die heutigen Bedingungen könnten eine Rückkehr zum Umfeld der 1970er Jahre signalisieren, als die Inflation wütete und Anleihen ständige Verlierer waren. Anstatt den Sandsturm abzuwarten, könnte Vogel Strauß begraben werden.

Option 2: Anders allokieren

Meine Kollegin Amy Arnott schlägt vor, Anleger sollten für mehr Vielfalt sorgen. Anstatt sich auf zwei Anlagen zu verlassen – auf Aktien für hohe Renditen, auf Anleihen zur Stabilisierung – sollten ausgewogene Portfolios breiter investieren. Neben hohen Anteilen an globalen Aktien und Anleihen sollten solche Portfolios auch Positionen von jeweils 5% in folgenden Anlageklassen umfassen: hochverzinsliche, so genannte High Yield-Anleihen, REITs, Gold und andere Rohstoffe.

Solche Ratschläge kommen erst im Nachhinein. (Fairerweise muss man Amy zugestehen, dass sie letztes Jahr ähnlich argumentiert hat.) Aber das bedeutet nicht, dass es zu spät ist. Wenn die Industrieländer tatsächlich in ein neues wirtschaftliches Zeitalter eingetreten sind –Stichwort Inflation -, dann dürften Anleger in absehbarer Zeit von einer stärkeren Diversifizierung profitieren.

Andererseits gibt es drei mögliche Nachteile einer stärkeren Diversifizierung. Sie ist mit mehr Arbeit verbunden als der Besitz von nur zwei Investments. Sie wird wahrscheinlich teurer sein, weil Fonds für weniger gängige Anlageklassen in der Regel mehr für ihre Dienstleistungen verlangen. Und wenn drittens doch keine neue wirtschaftliche Ära angebrochen sein sollte, in der die Inflation wieder zurückgeht, dann werden Staatsanleihen das, was sie verloren haben, schnell wieder aufholen – und Anleger, die eine "strategische" Umschichtung vorgenommen haben, leiden doppelt.

Option 3: Taktisch weitermachen

Vielleicht hält die Inflation weder über mehrere Jahre an, noch klingt sie bald ab. In diesem Fall könnten Mischfonds-Investoren profitieren, indem sie ihre Allokation vorübergehend zugunsten inflationsresistenter Anlagen wie Rohstoffen, Gold oder liquider Alternatives anpassen. Normalisiert sich das Wirtschaftsklima dann wieder, tauschen Sie diese Vermögenswerte gegen Staatsanleihen aus und kehren so zur vorherigen Formel zurück.

Das hört sich gut an. Leider ist die Bilanz professionell verwalteter Investmentfonds, die auf diese Weise investieren, trostlos. Vor zehn Jahren versprachen 22 Fonds in ihrem Namen, eine "taktische Allokation" zu bieten. Heute gibt es nur noch fünf von ihnen. Die übrigen wurden entweder aufgelöst oder fusioniert. Die Zukunft vorherzusagen ist im Nachhinein herrlich einfach, aber in der Praxis furchtbar schwierig.

Daher kann ich keine taktische Allokation empfehlen. Von Zeit zu Zeit erhalte ich E-Mails von Lesern, die in letzter Zeit lukrative Geschäfte gemacht haben und nicht verstehen können, wie andere übersehen konnten, was sie entdeckt haben. Es schien ihnen so offensichtlich zu sein. Die Briefe sind ausnahmslos freundlich formuliert; die Schreiber sind eher verwundert als prahlerisch. Dazu kann ich nur sagen: Viel Glück! Meine Talente liegen nicht in diesem Bereich. Und leider auch nicht die professioneller Vermögensverwalter.

Letzte Worte

Alle drei Optionen sind unvollkommen. Den bisherigen Kurs beizubehalten, kann zusätzliche inflationsbedingte Verluste verursachen; der Wechsel zu einer neuen strategischen Allokation birgt gleich mehrere Gefahren und eine taktische Allokation ist nur etwas für Begabte oder Glücksritter. Abgesehen davon sind die Renditen langfristiger Staatsanleihen selbst nach ihrem jüngsten Anstieg immer noch unattraktiv niedrig. Selbst auf die Gefahr hin, eine Rallye langfristiger Anleihen zu verpassen, ziehe ich es vor, Aktien durch Anleihen mittlerer Laufzeit oder sogar Bargeld auszugleichen.

Außerdem sind Amys Ratschläge immer gut. Nicht alle Investoren werden ihre Vorschläge vollständig umsetzen wollen. So attraktiv der übliche 60% Aktien/ 40% Anleihen-Ansatz auch sein mag, es spricht einiges dafür, die Strategie an den Rändern zu glätten und Anlageklassen hinzuzufügen, die bei jenen ungewöhnlichen Gelegenheiten profitieren, wenn sowohl Aktien als auch hochwertige Anleihen in die Knie gehen.

John Rekenthaler (john.rekenthaler@morningstar.com) arbeitet seit 1988 in der Fondsbranche. Heute ist er Kolumnist für Morningstar.com und Mitglied des Investment Researchs von Morningstar. John Rekenthaler weist darauf hin, dass Morningstar in der Regel mit den Ansichten des Rekenthaler-Reports übereinstimmt, dass die hier geäußerten Ansichten aber seine eigenen sind.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.