Wir haben etwas Zeit vergehen lassen, damit sich der Staub legen konnte und wir alle Auswirkungen bewerten konnten. Wir beschreiben hier, was in Zusammenhang mit Allianz Global Investors (AllianzGI) in den USA passiert ist und welche Fonds betroffen waren - und ziehen einige Lehren für Anleger. Denn diese Geschichte unterstreicht, wie wichtig es ist zu wissen, welche Assets man besitzt und was Manager tun.

Wir haben etwas Zeit vergehen lassen, damit sich der Staub legen konnte und wir alle Auswirkungen bewerten konnten. Wir beschreiben hier, was in Zusammenhang mit Allianz Global Investors (AllianzGI) in den USA passiert ist und welche Fonds betroffen waren - und ziehen einige Lehren für Anleger. Denn diese Geschichte unterstreicht, wie wichtig es ist zu wissen, welche Assets man besitzt und was Manager tun.

Verbrechen und Bestrafung

Ursache des Problems waren die inzwischen aufgelösten Structured Alpha-Fonds von AllianzGI. Diese 17 institutionell orientierten Strategien hatten bis zu 14 Milliarden US-Dollar an verwaltetem Vermögen eingesammelt. Sie profitierten vom Kauf und Verkauf von Optionen auf Indizes wie dem S&P 500 und verwendeten die eigenen Bestände der Fonds als Sicherheiten.

Put-Optionen, die zum Verkauf berechtigten, sollten die Fonds zumindest kurzfristig vor einem plötzlichen Börsencrash schützen. Aber in deren Abwesenheit verloren die aggressivsten Strategien im März 2020 durch die durch das Coronavirus verursachte Volatilität mehr als 90%, während die "zahmeren" Verhikel um etwa 35% einbrachen. AllianzGI hat die schlechtesten Fonds sofort liquidiert, andere am Ende des Jahres 2020 und den Rest im Jahr 2021.

Das Problem waren nicht nur die Verluste, sondern auch das Lügen, die dem Zusammenbruch vorausgingen. Die katastrophale Performance Anfang 2020 zeigte, dass viel weniger Absicherungen vorhanden waren als kommuniziert, und dass die Manager das Risiko der Fonds unterschätzt hatten. AllianzGI gab später zu, Anleger mindestens in den sechs vorangegangenen Jahren betrogen zu haben, und drei seiner ehemaligen Mitarbeiter wurden beschuldigt, die Kapazitätsgrenzen der Strategien überschritten, Stresstests manipuliert und Renditen geglättet zu haben.

Infolgedessen verhängte die US-Aufsicht SEC im Mai 2022 eine Geldstrafe von 1 Milliarde US-Dollar gegen die US-Tochtergesellschaft von AllianzGI, verurteilte sie zur Zahlung von mehr als 5 Milliarden US-Dollar an Schadensersatz und verbot ihr für 10 Jahre das Management von in den USA registrierten Investmentfonds.

Auswirkungen

Der erzwungene Ausstieg von AllianzGI ließ Virtus Investment Partners als Berater ins Wanken geraten. Es musste einen neuen Unterberater für seine 18 US-Investmentfonds finden. Anders als die Structured Alpha-Strategien waren sie traditionellere Strategien für alltägliche Privatanleger.

Eine strategische Partnerschaft zwischen AllianzGI und Voya Investment Management schien zunächst ein großer Schritt nach vorne zu sein. Der Plan war, Milliarden von AllianzGI-Vermögenswerten in den USA und ausgewählte Investmentteams an Voya zu übertragen, wobei sich AllianzGI im Rahmen der Transaktion an Voya beteiligte. Der Vorstand von Virtus müsste alle neuen Managementverträge im Einklang mit seiner treuhänderischen Pflicht prüfen und genehmigen, aber die Erwartung war, dass die meisten Fonds, die zu Voya wechseln, ihre Teams behalten würden, um den Investoren Kontinuität zu bieten.

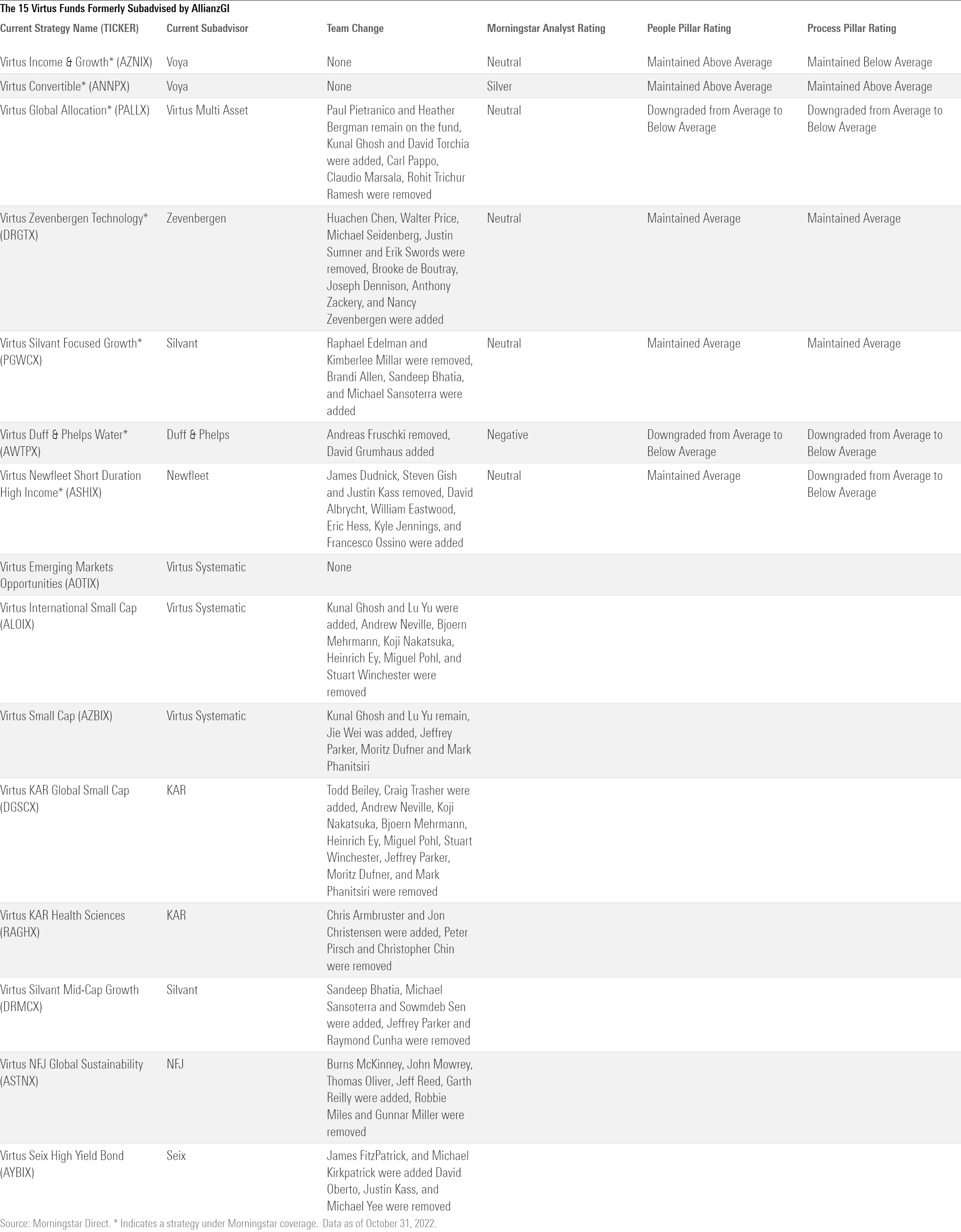

Dieser Plan wurde jedoch nur teilweise verwirklicht. Bis Ende Juli hatten nur zwei Fonds wie erwartet den Besitzer gewechselt und behielten jeweils ihr vorheriges Morningstar Analyst Rating bei. Fünf weitere bewertete Fonds erhielten entweder ganz oder teilweise neue Managementteams. Die 11 nicht bewerteten Strategien erlitten diverse Schicksale, darunter drei Liquidationen. Die Aufstellung oben fasst die Änderungen und ihre Auswirkungen auf die 15 verbleibenden Fonds zusammen, mit aktualisierten Morningstar Analyst Ratings für die sieben, die noch abgedeckt werden.

Der Niedergang der strukturierten Alpha-Fonds von AllianzGI hat nicht nur weitreichende Folgen für die beteiligten Unternehmen und ihre Fondsinhaber – er enthält auch Lehren, die alle Vermögensverwalter und Anleger im Hinterkopf behalten sollten.

Betrug zerstört Werte

Betrug zerstört, und es kann Jahre dauern, sich davon zu erholen. Zu Beginn des Jahres 2022 verfügte AllianzGI über 163,4 Milliarden US-Dollar an frei verfügbarem Vermögen in den USA. Bis zum 25. Juli hatte Voya jedoch mehr als 100 Milliarden US-Dollar dieser Vermögenswerte erworben, als Gegenleistung dafür, dass AllianzGI einen Anteil von 24% am Geschäft von Voya übernahm.

Diese Beteiligung wird dazu beitragen, den Verlust dieser Vermögenswerte zu mildern, aber der Ruf und der finanzielle Schaden für das US-Geschäft von AllianzGI sind erheblich. Selbst wenn sich die Missetaten als vereinzelt erweisen, wie AllianzGI behauptet, könnte es für die US-Tochter angesichts ihrer Geschichte schwer werden, ihren früheren Status wiederzuerlangen.

Das lehrt auch ein anderer Fall: Putnam Investments gehörte im März 2000 mit fast 280 Milliarden US-Dollar Assets under Management zu den Top-5-Unternehmen. Dann kam der Bärenmarkt von 2000-02 und einige Anschuldigungen gegen Manager, Market-Timing zu betreiben. So wurden die treuhänderischen Pflichten gegenüber den Anlegern verletzt und Gewinne von langfristigen Investoren abgeschöpft.

Der Skandal und seine Folgen ließen Putnams Vermögen und Rang in der Branche einbrechen. Im September 2022 lag das Vermögen von Putnam bei 70 Milliarden US-Dollar. Das Unternehmen befindet sich nicht einmal mehr unter den Top 40 der Branche.

Zugegeben: einige Firmen, die Anfang der 2000er Jahre in den Market-Timing-Skandal verwickelt waren, wie MFS und Pimco, haben sich erholt und dienen den Anlegern jetzt gut. Aber andere, wie Strong Capital Management und PBHG, sind schlichtweg verschwunden.

Interessenkonflikte minimieren

Interessenkonflikte, obwohl allgegenwärtig und weit verbreitet in der Fondsbranche, sollten so weit wie möglich minimiert werden.

Extrem profitable Strategien ziehen allerdings in der Regel seltener Argwohn auf sich als Underperformer. AllianzGI hat zwischen 2016 und 2020 mehr als 400 Millionen US-Dollar aus den Structured Alpha-Fonds eingenommen, bei einer Profit Margin von über 70%. Warum sollte das Unternehmen bei so einer Cash-Cow intervenieren. Gleichzeitig gingen Manager mehr Risiken ein als kommuniziert, weil sie von den höheren Renditen und dem Übertreffen der Zielvorgaben profitierten.

Im Jahr 2019 hatte Gregoire Tournant, Lead Manager der Structured Alpha Funds, beispielsweise ein Grundgehalt von 300.000 US-Dollar, erhielt aber 13,4 Millionen US-Dollar an Boni.

Die besten Unternehmen bezahlen Manager auf der Grundlage langfristiger Anlageergebnisse, nicht in Abhängigkeit des verwalteten Vermögens. Sie stellen auch sicher, dass Manager keine unangemessenen Risiken eingehen, um höhere Boni zu erhalten.

Ein verbreitetes Modell flacht zum Beispiel nach einem bestimmten Punkt die Boni der Manager für Benchmark- und Peer-Beating-Renditen ab, damit sie nicht ermutigt werden, zu hohe Risiken einzugehen.

Due Diligence ist entscheidend

Due Diligence ist sowohl für Fondsgesellschaften als auch für Investoren von entscheidender Bedeutung. Das gilt für jede Strategie, aber besonders für diejenigen, die gute Anlageergebnisse erzielen sollen, wenn die Märkte zusammenbrechen.

Die Due-Diligence-Bemühungen von AllianzGI in Bezug auf die Structured Alpha-Fonds blieben erfolglos und das Unternehmen muss jetzt für das kriminelle Fehlverhalten seiner ehemaligen Mitarbeiter einstehen. Virtus war nicht an dem Betrug beteiligt und hat zu Recht einige Managementteams der vom Verbot von AllianzGI betroffenen Fonds behalten, während andere ausgewechselt wurden.

Dennoch gab es in mindestens einem Fall Anzeichen dafür, dass Virtus es mit der Aufsicht nicht allzu genau nahm.

Virtus hat sich auch nicht durch nachträgliche Änderungen der Global Allocation hervorgetan. So war das Unternehmen zwar in der Lage, die Lead Managerin von Global Allocation, Heather Bergman, ins Haus zu holen. Doch diese hatte aufgrund eines breiteren Zuständigkeitsbereichs den Zugang zu Schlüsselpersonal verloren und beaufsichtigt nun einen Fonds mit zwei Unterberaterteams, deren Fachwissen nicht der Rolle entspricht.

Und der Value-Shop NFJ betreibt ein Mandat, das 30% nachhaltige Anlagen für das Aktienportfolio vorsieht, aber es gibt keine Aufzeichnungen zu diesen Strategien. Ebenso ist es fraglich, ob der auf Schwellenländeranleihen spezialisierte Stone Harbor über die Art von Core-Bond-Fähigkeiten verfügt, die der Fonds benötigt.

Morningstar kann helfen

Morningstars Parent-Rating und die Fondsabdeckung können Anlegern dabei helfen, über Änderungen ihrer Strategien auf dem Laufenden zu bleiben. Es kann den Investoren auch helfen, gute Entscheidungen zu treffen und realistische Erwartungen zu setzen, während sie idealerweise von Anfang an in Richtung der besten Optionen geleitet werden.

Morningstar ist jedoch nicht perfekt. Wir sind auch nicht immun gegen Betrug. Unsere Ratings für die strukturierten Alpha-Fonds von AllianzGI waren größtenteils falsch, weil wir die gleichen manipulierten Informationen erhalten haben wie andere auch. Dies schließt eine Diskussion über Risikomanagementpraktiken ein, die uns im Februar 2020 dazu veranlasste, den Prozess der Strategie von „Durchschnittlich“ auf „Überdurchschnittlich“ hochzustufen. Diese Heraufstufung, kombiniert mit der Bewertung des Teams als „Over Average People“, hatte zu einem Morningstar Analyst Rating von Bronze für die günstigsten Anteilsklassen geführt. Doch Morningstar stellte die Strategien unmittelbar nach den katastrophalen Verlusten der Fonds Anfang 2020 gleich Ende März desselben Jahres auf "Under Review". Im April 2020 folgte die Herabstufung auf Negativ.

Nachdem die SEC AllianzGI im Jahr 2022 wegen Betrugs angeklagt hatte, stufte Morningstar das Parent-Rating von „Durchschnitt“ auf „Unterdurchschnittlich“ herab. Und es sei angemerkt, dass AllianzGI zuvor kein überdurchschnittliches Parent Rating hatte, geschweige denn ein hohes.

Morningstar behält sich die Einstufung „Hoch“ für erstklassige Unternehmen vor, die sich bei der Einstellung und Förderung von Talenten, ob intern oder extern, als vertrauenswürdig erweisen. So können Probleme angegangen werden, bevor sie überhand nehmen.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.