Im zweiten Quartal 2023 legten die globalen Aktienmärkte um 5,8% (gemessen am Morningstar Global Markets TME Index) zu. Die europäischen ETF-Anleger bevorzugten aber festverzinsliche Anlagen.

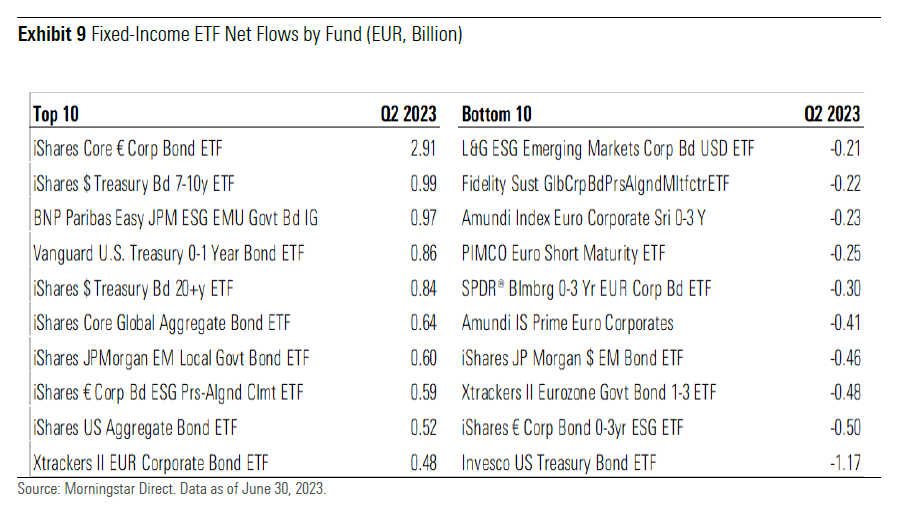

Laut dem jüngsten Morningstar-Bericht über europäische ETF-Kapitalflüsse zogen Anleihen-ETFs 15,9 Mrd. EUR an, mehr als im Vorquartal (15,1 Mrd. EUR). Dagegen zogen Aktienstrategien 12,7 Mrd. Euro an, 42% weniger als in den ersten drei Monaten des Jahres.

"Die Zuflüsse in Anleihen-ETFs erreichten in der ersten Jahreshälfte ein Allzeithoch, da die Anleger versuchten, von den steigenden Anleiherenditen zu profitieren und Ungleichgewichte in den Portfolios auszugleichen, in denen festverzinsliche Wertpapiere seit vielen Jahren untergewichtet sind", sagt José Garcia-Zarate, Associate Director für passive Strategien bei Morningstar.

Anleihen-ETFs sammelten im zweiten Quartal 15,9 Mrd. EUR ein, gegenüber 15,1 Mrd. EUR im ersten Quartal.

Investoren bevorzugen Anleihen mit Investment Grade

Das Vermögen in Anleihen-ETFs stieg im Quartal um 5,9% auf 342 Mrd. EUR von 328 Mrd. EUR im Vorquartal. Anleger zeigten eine klare Präferenz für Staats- und Unternehmensanleihen mit Investment-Grade-Rating.

Was die Kategorien betrifft, so bevorzugten sie, wie schon im ersten Quartal, alle Kernlaufzeiten sowohl bei Staats- als auch Unternehmensanleihen. Denn der Anstieg der Zinssätze hat das Blatt gewendet: Vor dem Beginn des Zinserhöhungszyklus gab es an den Rentenmärkten keine nennenswerten Renditen zu erzielen außer bei Hochzinsanleihen, in die viele Anleger aber nur ungern investierten, weil sie befürchteten, ihre Portfolios mit übermäßigen Kreditrisiken zu belasten.

Jetzt sind attraktive Renditen in sichereren Bereichen des Anleihenmarktes zu finden. Anleger, die festverzinsliche Wertpapiere über einen längeren Zeitraum untergewichtet haben, gleichen nun das Ungleichgewicht durch den Kauf von Investment Grade-Anleihen aus.

Anleihen-ETFs mit den größten Zu- und Abflüssen im 2. Quartal 2023

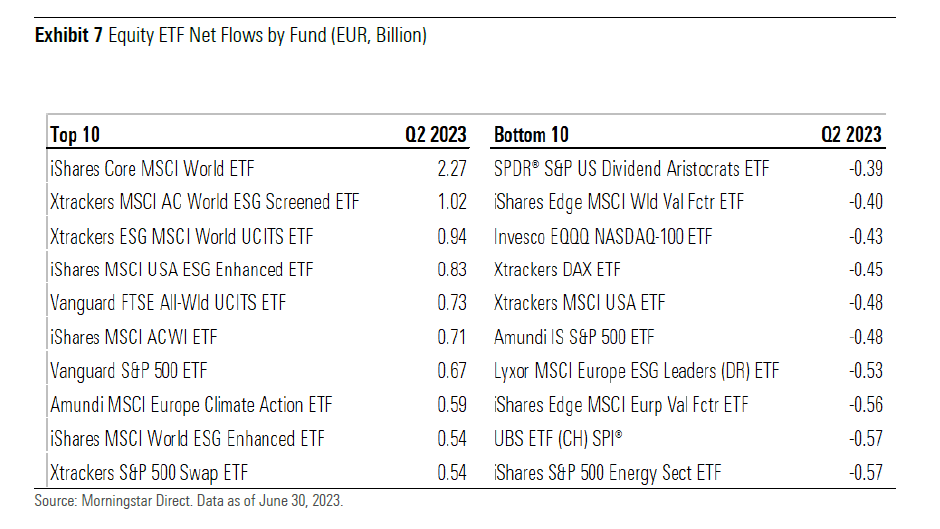

Aktien-ETFs: Japan wird wiederentdeckt

Aktien-ETFs haben ihr Vermögen auf mehr als 1 Billion EUR erhöht (+5,9% gegenüber dem ersten Quartal), was vor allem auf die Aktienrallye zurückzuführen ist.

Diese Strategien sammelten im Berichtsquartal 12,7 Milliarden Euro ein, gegenüber 21,8 Milliarden Euro im ersten Quartal. Neben internationalen und auf die Wall Street ausgerichteten Aktien kehrten die Anleger auch auf den japanischen Markt zurück. Der Morningstar Japan TME-Index stieg in der ersten Jahreshälfte um fast 24% in Yen (+10,5% in Euro), was zum Teil darauf zurückzuführen ist, dass die Tokioter Börse den börsennotierten Unternehmen in diesem Jahr eine bessere Unternehmensbewertung in Aussicht gestellt hat.

Abflüsse gab es dagegen weiterhin bei Value-orientierten ETFs (zugunsten von Wachstumswerten) und bei auf Energieaktien spezialisierten ETFs, die durch den Rückgang der Ölpreise von ihren Höchstständen im Jahr 2022 verloren.

Aktien-ETFs mit den größten Zu- und Abflüssen im 2. Quartal 2023

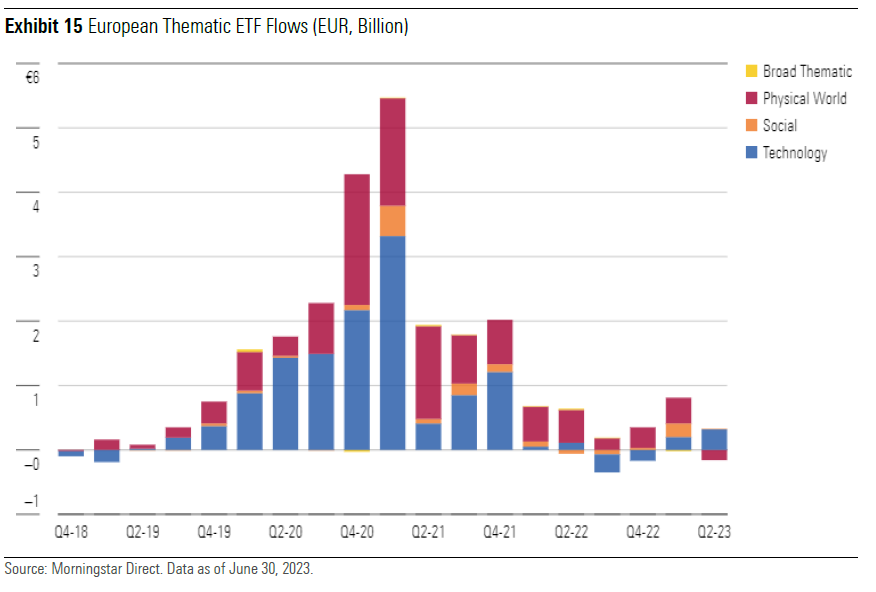

Abschwächung bei thematischen ETFs und ESG-Produkten

Die europäischen ETF-Anleger zeigten im Jahr 2023 eine veränderte Haltung gegenüber zwei anderen Arten von Indexinstrumenten: thematischen und nachhaltigen Fonds.

Die Zuflüsse in thematische ETFs gingen im zweiten Quartal deutlich zurück, von 800 Millionen in den ersten drei Monaten des Jahres auf 160 Millionen. Zwar konnten auf technologische Innovationen spezialisierte Fonds, die im Jahr 2022 von Rücknahmen betroffen waren, gewinnen. Doch Anleger zogen sich aus Strategien etwa für alternative Energien und Ressourcenmanagement zurück, die im letzten Jahr sehr beliebt gewesen waren.

Vierteljährliche Zuflüsse in thematische ETFs von 2018 bis Q2 2023

Bei den nachhaltigen börsengehandelten Fonds gingen die Mittelzuflüsse im zweiten Quartal leicht auf 9,96 Mrd. EUR zurück, gegenüber 10,7 Mrd. EUR in den ersten drei Monaten des Jahres.

"Die bisherige Entwicklung der Kapitalströme im Jahr 2023 zeigt eine Abschwächung von ESG-orientierten Strategien im Vergleich zu den Vorjahren. So flossen beispielsweise 2022 sage und schreibe 65% der gesamten Zuflüsse in ETFs in Europa in ESG-Produkte, während es 2021 noch 53% waren." Wichtigster Grund sind laut Garcia-Zarate die soliden Zuflüsse in Staatsanleihen, bei denen die Integration von ESG-Prinzipien nicht so weit verbreitet ist wie in anderen Anlageklassen.

Anleger meiden Gold

Anleger stiegen indes aus Exchange Traded Commodities (ETCs) aller Art und insbesondere Gold aus. Um das Anlegerverhalten zu verstehen, ist es sinnvoll, die Dynamik von Rohstoff-ETFs und ETCs zu betrachten. Rohstoff-Vehikel verzeichneten im zweiten Quartal Abflüsse in Höhe von 2,4 Mrd. EUR, gegenüber +1,3 Mrd. EUR im ersten Quartal. Insbesondere Instrumente auf Edelmetalle, zu denen auch die auf Gold gehören, waren betroffen (-1,6 Mrd. zusätzlich zu den -2,11 Mrd. im Zeitraum Januar bis März).

"Es ist möglich, dass die Anleger Vertrauen in den Umgang der Zentralbanken mit der Inflation gewinnen und nicht mehr die Notwendigkeit sehen, sich gegen steigende Preise abzusichern. Dies würde mit dem mangelnden Interesse an Strategien für inflationsgebundene Anleihen zusammenspielen", schließt Garcia-Zarate.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.

.jpg)

.jpg)