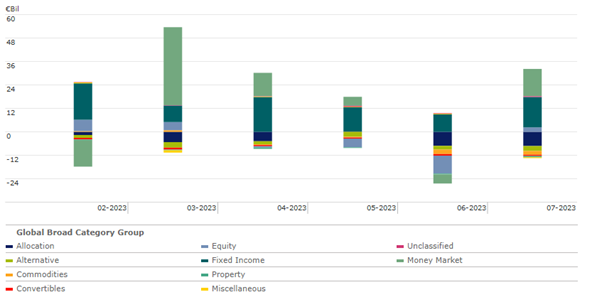

Die Nettokapitalflüsse in langfristige Fonds mit Sitz in Europa waren im Juli mit 4,9 Mrd. EUR positiv, unterstützt durch stabile Zuflüsse in festverzinsliche Strategien und ein erneut aufgeflammtes Interesse an Aktienfonds, die in den drei Vormonaten Abflüsse verzeichnet hatten. Der Juli war ein weitgehend positiver Monat für globale Aktien, angetrieben vor allen von der Hoffnung, dass der Zinserhöhungszyklus der Federal Reserve den Höhepunkt erreicht haben könnte.

Aktienfonds verzeichneten im vergangenen Monat Nettozuflüsse in Höhe von 2,3 Mrd. EUR, nachdem zwischen April und Juni Nettorücknahmen in Höhe von 14,2 Mrd. EUR zu sehen waren. Während aktive Strategien weiterhin abgestoßen werden, drehten die Zuflüsse in passive Produkte wieder ins Positive: Sie zogen 10,9 Mrd. EUR an. Globale und US-amerikanische Large-Cap-Blend-Aktien waren im Juli die wichtigsten Kategorien bei den Nettozuflüssen.

Rentenfonds verzeichneten mit Nettozeichnungen von fast 15,5 Mrd. EUR den neunten Monat in Folge positive Zuflüsse. Die Nettozuflüsse seit November 2022 belaufen sich insgesamt auf insgesamt fast 155 Mrd. EUR. Im vergangenen Monat steuerten die meisten Zuflüsse Fonds an, die in Anleihen mit fester Laufzeit investiert sind (die Portfolios dieser Fonds enthalten Anleihen, deren Fälligkeitsdatum mit dem angestrebten Fälligkeitsdatum des Fonds übereinstimmt, und alle Anleihen werden bis zur Fälligkeit gehalten), Euro-Ultra-Kurzläufer und auf USD lautende Staatsanleihen.

Die größten Abflüsse verzeichneten im Juli Mischfonds mit netto -7,2 Mrd. EUR, nachdem im Vormonat bereits 7,5 Mrd. EUR abgeflossen waren. Damit sind seit Juni 2022, als die Nettorücknahmen starteten, mehr als 54 Mrd. EUR abgeflossen. Der Negativtrend hält nun seit vier aufeinanderfolgenden Quartalen an - eine so negative Serie zeigte die Anlageklasse zuletzt im Jahr 2009. Wie Matias Möttölä und Thomas De Fauw von Morningstar in ihrer jüngsten Studie über Multi Asset-Fonds feststellten, hatten diese Strategien Schwierigkeiten, ihre Benchmarks zu schlagen, und das Potenzial solcher Fonds ist durch ihr Kostenniveau stark eingeschränkt.

Das Vermögen langfristiger Fonds mit Sitz in Europa stieg Ende Juli auf 11,146 Billionen EUR, gegenüber 10,951 Billionen EUR am 30. Juni.

Weiter vor allem Interesse an passiven Strategien

Der vergangene Monat war ein positiver Monat für passive Strategien. Aktien verzeichneten nach einem negativen Monat Juni Nettozuflüsse in Höhe von 10,9 Mrd. EUR. Passive Rohstoffstrategien waren die einzige große Kategorie, die Abflüsse verzeichnete, während ihre aktiv verwalteten Pendants einen kleinen Zufluss verbuchten. Festverzinsliche Fonds waren die andere aktiv verwaltete Kategorie mit positiver Absatzbilanz.

Weniger Abflüsse aus nachhaltigen Fonds

Die Abflüsse aus nachhaltigen Fonds haben sich im Vergleich zum Vormonat deutlich verlangsamt. Artikel 8-Fonds sahen im Juli Nettoabflüsse in Höhe von 2,9 Mrd. EUR gegenüber 15,5 Mrd. EUR im Juni, während passive Strategien Nettozuflüsse verbuchten. Artikel 9-Fonds verzeichneten positive Nettomittelzuflüsse, nachdem sie im Juni noch rote Zahlen geschrieben hatten. Diese "dunkelgrünen" Produkte sahen Nettomittelzuflüsse in Höhe von 308 Mio. EUR.

Was das organische Wachstum betrifft, so zeigten die Artikel-9-Fonds im vergangenen Jahr eine organische Wachstumsrate von 5,92%. Die Produkte der Artikel 8-Gruppe verzeichneten im gleichen Zeitraum ein organisches Wachstum von 0,91%, was geringer ist als bei nicht nachhaltigen Fonds (laut SFDR).

Investoren bevorzugen Blend

Die Anleger bevorzugten die gleichen Anlageklassen wie in den Vormonaten. Wie schon im Mai und Juni war die Kategorie "Global Large-Cap Blend Equity" auch im Juli die umsatzstärkste Kategorie. Es folgten die Kategorien US Large-Cap Blend Equity und Anleihen mit fester Laufzeit, die bereits im Juni auf den Plätzen zwei und drei lagen. Angesichts des ungebrochenen Interesses an festverzinslichen Wertpapieren investierten die Anleger zudem in die Kategorien ultrakurzfristige EUR-Anleihen und USD-Staatsanleihen.

Fondsanbieter: iShare weiterhin vorne

Einmal mehr führte iShares die Liste der Vermögensverwalter an: drei ETFs des Vermögensverwalters rangierten im Juli unter den Top 10. Vanguard zog im Juli 2,7 Mrd. EUR an. Santander belegte den dritten Platz: Anleger ließen Gelder in den Santander RF Ahorro strömen, eine Strategie für ultrakurzfristige EUR-Anleihen, die im Juli Nettozuflüsse in Höhe von 2,0 Mrd. EUR verzeichnete.

Abrdn verzeichnete weiterhin hohe Mittelabflüsse. Wie das FTSE 100-Unternehmen bei der Vorlage seiner Halbjahresergebnisse mitteilte, stiegen die Nettoabflüsse im ersten Halbjahr 2023 um 16 % auf 4,4 Mrd. GBP. Neben der Abspaltung des Flaggschiff-Fonds Global Absolute Return Strategies wurden auch der Abrdn (Lothian) UK Government Bond Trust und der Abrdn (Lothian) Short Dated UK Government Bond Trust liquidiert.

Auch die Schweizer Vermögensverwalter UBS und Credit Suisse verlieren nach der turbulenten Zusammenführung der beiden Häuser weiter.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/65ZULTM63AT4J7TRZBDQ2L7XIA.jpg)