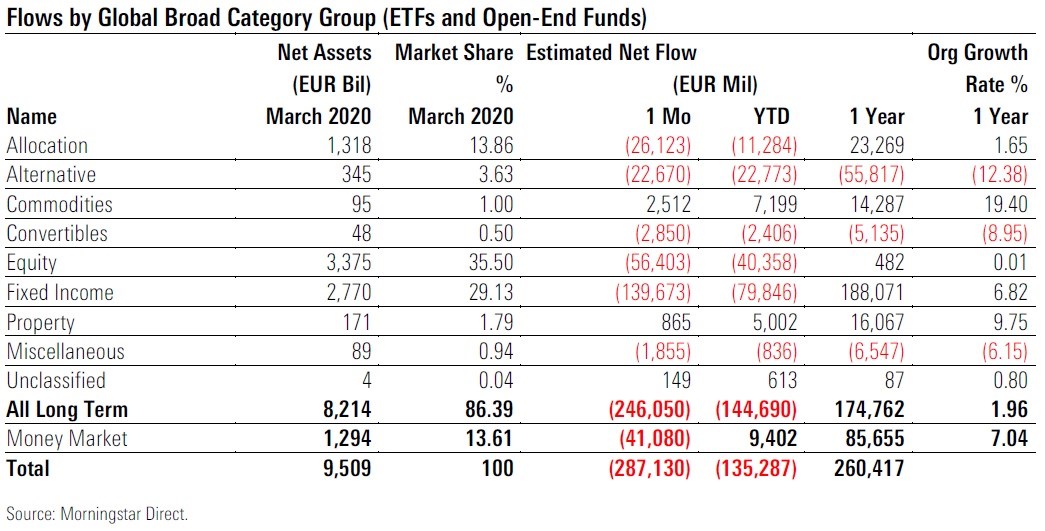

Hatten Anleger in Europa im Februar 2020 noch mit einer gewissen Schwerfälligkeit auf die Verbreitung des Coronavirus reagiert, so richtete COVID-19 im März auf dem europäischen Fondsmarkt verheerenden Schaden an. Laut unseren Absatzschätzungen Langfristfonds im März Rekordabflüsse von 246 Milliarden Euro - eine bemerkenswerte Zahl, wenn man bedenkt, dass selbst im dunkelsten Monat der Finanzkrise 2007-09 damit locker in den Schatten gestellt wurde: Im Oktober 2008 zogen Anleger 108 Milliarden Euro aus europäisch domizilierten Fonds ab.

Der Rekord der Verwüstung zog sich durch alle großen Fondskategorien: Bis auf Rohstoff-Fonds wurden in allen großen Gruppen Negativrekorde aufgestellt. Bei Rentenfonds flossen 140 Milliarden EUR ab, ein noch nie dagewesener Betrag. Zum Vergleich: Der bisherige Monatsrekord war ebenfalls der Oktober 2008, als Anleger 54 Milliarden Euro aus Rentenfonds abzogen. Die Abflüsse waren ein Spiegelbild der scheinbar endlosen Jagd nach Renditen in der Ära nach der Finanzkrise. Investoren investierten in großem Stil in risikoreichere Teile der globalen Anleihenmärkte, und Fondsanbieter forcierten den Einstieg auch konservativer Fonds in risikoreichere Segmente des Marktes. Auf der Bond-Seite stammten die höchsten Abflüsse aus flexible Anleihefonds, Emerging-Markets-Anleihenfonds und Euro-Unternehmensanleihenfonds.

Anleger stiegen zur Unzeit aus Aktienfonds aus

Aktienfonds erlitten Abflüsse in Höhe von 56 Milliarden Euro, ein weiterer Rekord; der bisherige Tiefstand wurde im Januar 2008 erreicht, als Anleger 46 Milliarden Euro aus Aktienfonds abzogen. Die Hauptlast des Ausstiegs trugen globale Standardwertefonds und US-Standardwertefonds sowie globale Emerging-Markets-Aktienfonds.

Ein genauerer Blick auf den Zeitpunkt der Abflüsse aus Aktienfonds zeigt, dass der Löwenanteil der Abflüsse in den Wochen zum 13. März und zum 20. März erfolgte, als Aktien weltweit ihren Tiefststand erreichten. Bei der anschließenden Markterholung waren die Zuflüsse in Aktienfonds allenfalls leicht positiv, was darauf hindeutet, dass die Verluste von Investoren leider oft real waren.

Mischfonds erlitten Abflüsse in Höhe von 26 Milliarden Euro, was das Niveau vom Mai 2009 mit Abflüssen in Höhe von 16 Milliarden Euro in den Schatten stellte. Dasselbe gilt für alternative Produkte, aus denen 23 Milliarden EUR abgezogen wurden. Im Oktober 2008, dem vorherigen Tiefststand, zogen Anleger 12,7 Milliarden Euro aus regulierten Hedgefonds ab.

Geldmarktfonds waren im März ebenfalls nicht die Produkte der Wahl. Diese kurzfristigen Vehikel, die typischerweise in risikoreichen Märkten begehrt sind, verloren 41 Milliarden Euro, was darauf hindeutet, dass die Anleger in großem Stil Bargeld auf ihren Bankkonten horteten.

Rohstofffonds waren die einzige große Kategorie, die sich dank der hohen Nachfrage nach Goldprodukten gegen den Trend entwickelte und Zuflüsse verbuchte.

Fondsbranche wird nicht länger von Mr. Market gestützt

Noch stärker als die Rekord-Abflüsse wurde die europäische Fondsindustrie von den fallenden Märkten getroffen, die bei Langfristfonds zusätzlich zu den Abflüssen von 246 Milliarden Euro einen Vermögensverlust von rund einer Billion Euro bewirkten. Zum 31. März fielen die Vermögenswerte in Langfristfonds auf 8,2 Billionen Euro, verglichen mit 9,5 Billionen Euro per Ende Februar. Einschließlich von Geldmarktfonds sanken die Vermögenswerte in europäischen Fonds von 10,84 Billionen Euro per 29. Februar auf 9,51 Billionen Euro per Ende März.

Tabelle: Das Mittelaufkommen in europäische Fonds im März 2020

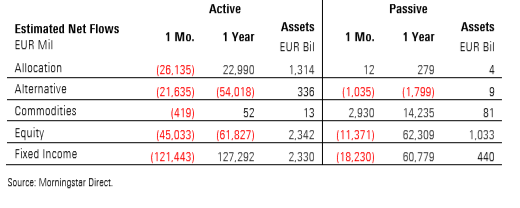

Die große Fonds-Massaker im März war ein allgemeines Markt-Phänomen, das Indexfonds nicht verschonte. Langfristige Indexfonds verloren im März 28 Milliarden Euro, was bei weitem das Höchste Niveau an Rückgaben in einer Monatsperiode war. Passive Aktienfonds erlitten Abflüsse in Höhe von 11,3 Milliarden Euro, und festverzinsliche Indexfonds gaben sogar 18,2 Milliarden Euro ab. Rohstoff-Indexprodukte sahen dagegen Zuflüsse in Höhe von 2,9 Milliarden Euro, was vor allem börsengehandelten Goldprodukten zugutekam. Es bleibt jedoch festzuhalten, dass Indexfonds nicht von der Korrektur profitierten, so, wie es 2008/9 und 2011 noch der Fall gewesen war.

Aktiv verwaltete Langfristfonds erlitten Abflüsse in Höhe von 218 Milliarden Euro, auch das ein Rekord. Aktiv verwaltete Rentenfonds verloren auch hier mit Abflüssen von 121 Milliarden Euro am meisten, aktiv verwaltete Aktienfonds verloren 45 Milliarden Euro, Mischfonds 26 Milliarden Euro und der Absatz von alternativen Fonds brach mit Abflüssen von 22 Milliarden Euro ebenfalls ein.

Weil das Tempo der Umfang der Abflüsse bei Indexfonds relativ zu ihrer Größe deutlich geringer war als bei aktiv verwalteten Fonds stieg der Marktanteil von Indexfonds von 18,8 Prozent per Ende Februar auf 19,2 Prozent der Vermögenswerten in langfristigen Fonds per 31. März.

Tabelle: Mittelflüsse in Fonds nach dem Aktiv-Passiv-Schema

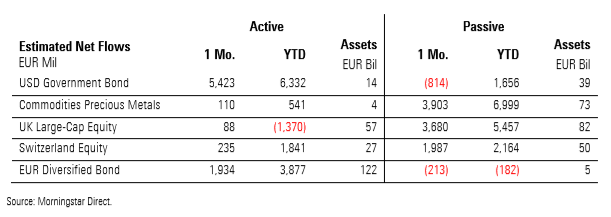

Kommen wir zu Mittelflüssen auf Kategorie-Ebene. Im März suchten Anleger sichere Häfen. Mit Zuflüssen von 4,6 Milliarden Euro waren US-Dollar-Staatsanleihenfonds die begehrtesten Produkte. Ein UBS-Fonds war mit Netto-Neugeldern von fast 5,4 Milliarden Euro der meistverkaufte Fonds. Allerdings werden diese Zuflüsse von Abflüssen aus UBS ETFs widergespiegelt, was dafür spricht, dass hier das UBS Wealth Management erneut in großem Still Asset-Allocation Entscheidungen umgesetzt hat.

Mit einem Nettoabsatz von mehr als vier Milliarden Euro verzeichneten Gold-Produkte einen neuen Absatzrekord. Der Invesco Physical Gold ETC sammelte netto 1,6 Milliarden Euro ein.

Interessant ist, dass Fonds für britische Standardwerte gefragt waren; sie zogen 3,8 Milliarden Euro an, was angesichts des 25-prozentigen Einbruchs des FTSE 100 Index im März bemerkenswert war. Allein der Vanguard FTSE UK All Share Index Unit Trust war mit 795 Millionen Euro der Bestseller in dieser Kategorie.

Tabelle: Die am stärksten nachgefragten Fonds-Kategorien

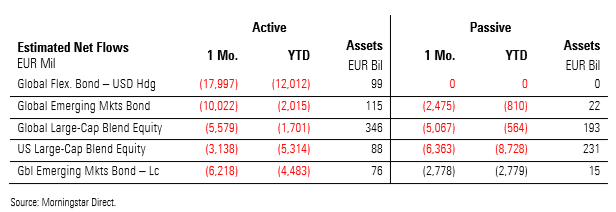

Die Flucht aus dem Risiko führte auch dazu, dass sich die Investoren von Schwellenländer-Investments abwandten: Aktienfonds, Fonds für Hartwährungs-Anleihen und Rentenfonds für lokale Währungen wurden dabei hart getroffen. Der Fonds mit den höchsten Abflüssen bei Schwellenländer-Bonds war der IShares JP Morgan $ EM Bond ETF mit Verlusten von zwei Milliarden Euro.

Aktienfonds für Standardwerte büßten im vergangenen Monat 10,6 Milliarden Euro ein, was aktive und passive Produkte gleichermaßen traf. Der Risiko-Topf der Riester Rente von Union Investment, der UniGlobal Vorsorge, verlor drei Milliarden netto, was mit Umschichtungen in risikoarme Assets – in Gestalt des UniEuroRenta - begründbar ist. Auch der UBS MSCI ACWI ETF verlor drei Milliarden Euro.

Tabelle: Die Fondskategorien mit den höchsten Abflüssen

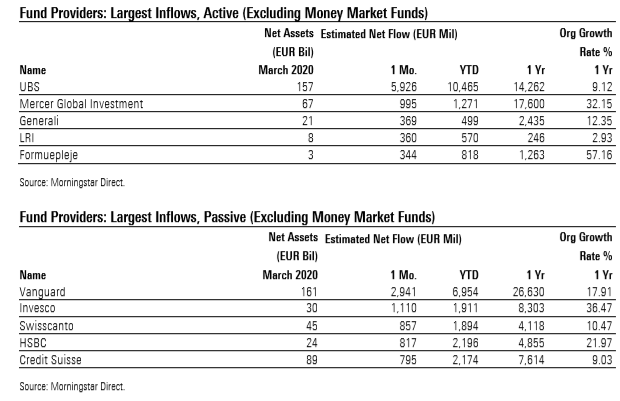

Bei den Anbietern aktiv verwalteter Fonds konnte die UBS mit Zuflüssen von fast sechs Milliarden Euro die Liste der erfolgreichsten Anbieter anführen. Mit knapp einer Milliarden Euro an Mittelzuflüssen konnte Mercer Global Investment mit großem Abstand den zweiten Platz in der Rangliste belegen. Die in Luxemburg ansässige LRI und der dänische Vermögensverwalter Formuepleje (dessen Fonds in Dänemark vertrieben werden) kamen ebenfalls unter die ersten absatzstärksten Anbieter. LRI sammelte 360 Millionen Euro mit dem OptoFlex-Fonds ein, einer Volatilitäts-Arbitrage Strategie.

Unter den passiven Anbietern stach Vanguard mit fast drei Milliarden Euro an Zuflüssen an der Spitze der erfolgreichsten Vermögensverwalter. Das US-Haus sammelte am meisten Geld mit britischen Standardwertefonds ein.

Tabelle: Die erfolgreichsten Fondsanbieter

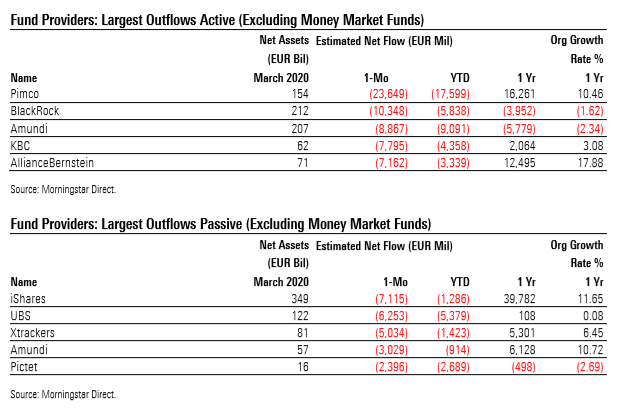

Pimco erlitt die höchsten Abflüsse unter den aktiven Managern und verlor 23,7 Milliarden Euro, das höchste Niveau, das der amerikanische Vermögensverwalter in einem Monat je verzeichnen musste. Diese Abflüsse stammten größtenteils aus dem Flaggschifffonds Pimco GIS Income. Insgesamt brach das Vermögen der aktiv verwalteten Pimco-Fonds von 194 Milliarden Euro per Ende Februar auf 154 Milliarden Euro zum 31. März ein.

Die aktiven Fonds von BlackRock verloren 10,3 Milliarden EUR. Dabei musste der BGF Global Multi-Asset Income mit Abflüssen von 933 Millionen Euro die höchsten Verluste hinnehmen.

Auf der passiven Seite erlitt iShares mit 7,1 Milliarden Euro die höchsten Abflüsse, was weitgehend auf Rückgaben von Rentenprodukte für Emerging Markets und Euro-Unternehmensanleihen zurückging.

Tabelle: Die Fondsanbieter mit den höchsten Abflüssen

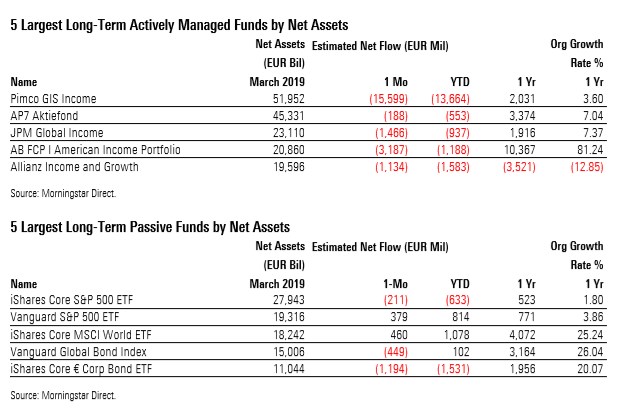

Als die Musik aufhörte zu spielen, erlitten im März unzählige riskante Anleihe- und Mischfonds hohe Verluste. Das ging einher mit hohen Mittelabflüssen. Regelrecht schwindelerregende Verluste erlitt der bereits erwähnte GIS Income Fund von Pimco, ein global anlegender flexibler Anleihefonds, der in riskanteren Rentenmarktsegmenten unterwegs ist und in Zeiten freundlicher Rentenmärkte eine gigantische Nachfrage verzeichnete. Im vergangenen Monat kam Europas größtem Fonds zu einem Einbruch beim verwalteten Vermögen, das von 74 Milliarden Euro auf 52 Milliarden schrumpfte. Zusätzlich zu den Abflüssen von 15,6 Milliarden Euro verringerten Performance-bedingte Verluste das Vermögen des Fonds um weitere 6,6 Milliarden Euro.

Dasselbe gilt für die Fonds JPM Global Income, AB FCP American Income Portfolio und Allianz Income and Growth, deren Einkommensversprechen nur durch Investitionen in risikoreiche Märkte möglich sind. Dies führte zu erheblichen Verlusten für Anleger, die in großem Umfang aus diesen Fonds ausstiegen.

Bemerkenswerterweise widersetzten sich mehrere der größten ETFs in Europa dem negativen Trend. Während der größte europäische ETF, der iShares Core S&P 500 ETF, 211 Millionen an Abflüssen verzeichnete, konnte der Vanguard S&P 500 ETF Zuflüsse von 379 Millionen Euro verbuchen. Auch der IShares Core MSCI World ETF erfreute sich kräftiger Zuflüsse von fast einer halben Milliarde Euro. Europas größter passiver Corporate-Bond-Fonds, der iShares Core € Corp Bond ETF, stürzte jedoch regelrecht ab. Er verzeichnete Abflüsse von 1,2 Milliarden Euro, was fast zehn Prozent seines verwalteten Vermögens per 29. Februar entspricht.

Tabelle: Die Absatzbilanz der größten Fonds in Europa (ohne Geldmarktfonds)

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren wöchentlichen Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.