Schon lange bevor die Bücher in den letzten Dezembertagen geschlossen wurden, war klar, dass 2020 ein positives Jahr für Europas Fondsindustrie und für Fonds-Investoren sein würde. Unklar blieb nur, wie gut das Jahr noch werden könnte. Wie die europäischen Asset-Flow-Daten von Morningstar nun zeigen, war 2020 nicht weniger als ein spektakuläres Jahr. Dank einer erstaunlichen Markterholung ab April, aber vor allem dank hoher Mittelzuflüsse erreichte das Vermögen in langfristigen Fonds im Jahr 2020 ein Allzeithoch.

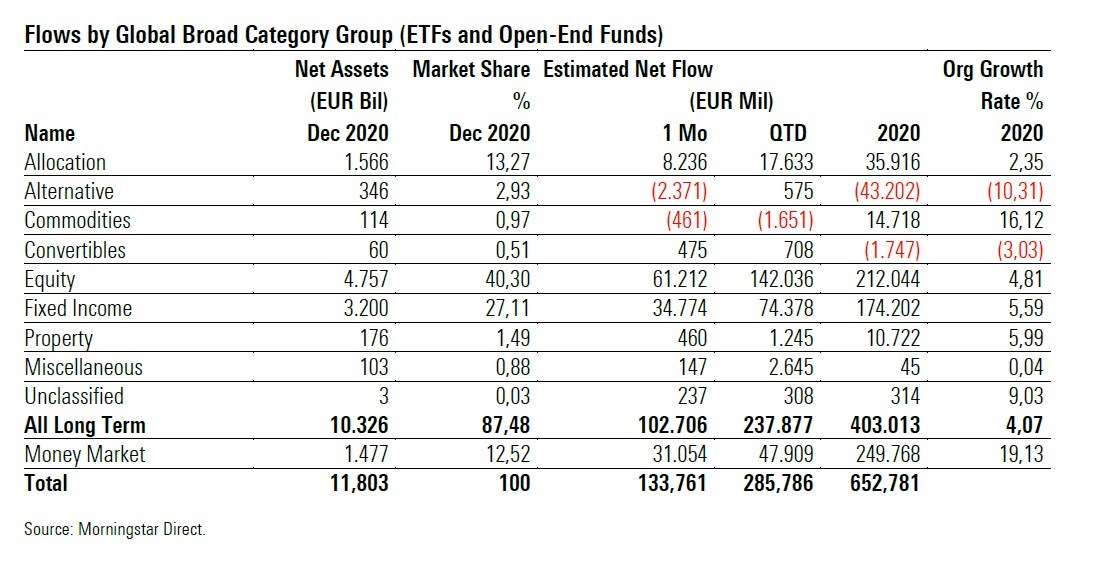

Mit Nettomittelzuflüssen von 403 Mrd. EUR und Markteffekten von 83 Mrd. EUR erhöhte sich das Nettovermögen in langfristigen Fonds auf 10,33 Billionen Euro nach 9,91 Billionen per Ende 2019. Das entspricht einem Zuwachs von 4,2 Prozent. Ende März 2020, als die Märkte am Tiefpunkt waren und Investoren Rekordsummen aus Fonds abgezogen hatten, dürfte kaum ein Beobachter mit einem derartigen Umschwung gerechnet haben.

Unter Einbeziehung von Geldmarktfonds belief sich das in Europa domizilierte Fondsvermögen auf 11,8 Billionen Euro, ebenfalls ein Rekordwert. Ein Jahr zuvor hatte das verwaltete Vermögen der Fondsindustrie in Europa noch bei 11,22 Billionen Euro gelegen.

Biden-Sieg und Impffortschritte brachten neue Rekorde

Die Nettozuflüsse im gesamten Jahr 2020 waren zwar weit entfernt vom Niveau des Rekordjahres 2017, als langfristige Fonds mit 754 Mrd. Euro regelrecht geflutet wurden. Indes stellte der Nettoabsatz von 238 Mrd. Euro im vierten Quartal 2020 einen historischen Rekord dar. (Morningstar begann 2007 mit der Erfassung der europäischen Mittelabflüsse auf Branchenebene.) Spiegelbildlich stellte das erste Quartal des vergangenen Jahres jedoch auch einen Negativrekord auf: Die Abflüsse waren die höchsten in einem Dreimonatszeitraum und übertrafen damit sogar die Rücknahmen, die während der Finanzkrise 2007 bis 2009 aus langfristigen Fonds flossen.

Als die Aktienmärkte im vierten Quartal weiter nach oben stürmten, schlossen sich immer mehr Anleger der Party an und investierten 142 Mrd. Euro in Aktienfonds. Im Gesamtjahr lagen die Zuflüsse bei 212 Mrd. EUR. Damit erreichten die Zuflüsse in Aktienfonds 2020 einen Rekordwert. Die Kurssprünge an den Märkten folgten auf den Sieg des Demokraten Joe Biden bei der US-Präsidentschaftswahl, und die Kurse kannten kein Halten mehr, als die Pharmafirmen Pfizer und BioNTech die hohe Wirksamkeit ihres Impfstoffs gegen Covid-19 bekanntgaben.

Rentenfonds verzeichneten 2020 Nettomittelzuflüsse in Höhe von 174 Mrd. Euro , was weit von den Rekordzuflüssen von 342 Mrd. Euro im Jahr 2019 entfernt ist, aber man muss bedenken, dass Rentenfonds im ersten Quartal Abflüsse von 80 Mrd. Euro erlitten hatten, was die seinerzeitigen Rückgaben von 39 Mrd. Euro bei Aktienfonds bei weitem übertrafen.

Auch die Zuflüsse in Mischfonds erholten sich im Laufe des Jahres, aber insgesamt war 2020 mit Zuflüssen von 36 Mrd. Euro das zweitschlechteste Jahr seit 2013 für die Aktien-Renten-Fonds.

Rohstofffonds florierten und nahmen rekordverdächtige 14,7 Mrd. Euro ein, was auf einen Ansturm auf börsengehandelte Goldprodukte im ersten Halbjahr zurückzuführen ist, die von vielen Anlegern in Krisenzeiten als sicherer Hafen angesehen werden. (Im vierten Quartal mussten Gold-ETPs indes Abflüsse hinnehmen, da die Anleger in einen "Risk-on"-Modus wechselten.)

Für alternative Fonds war 2020 ein weiteres "annus horribilis". „Hedgefonds light“ verloren 43 Mrd. Euro , was 2020 das dritte negative Vertriebsjahr in Folge machte. Viele Anleger scheint das Vertrauen in die Performance-Qualitäten von Absolute-Return-Fonds verlassen zu haben.

Geldmarktfonds verzeichneten einen Zugang von 250 Mrd. Euro und damit die höchsten Zuflüsse seit Beginn unserer Mittelfluss-Aufzeichnungen. Euro-Geldmarktfonds verzeichneten die höchsten Zuflüsse aller Geldmarktkategorien. Der Großteil der Zuflüsse wurde dabei nicht im ersten, sondern im zweiten Quartal dieses Jahres erzielt.

Tabelle: Die Fondsbilanz 2020 nach Asset Klassen

Wie haben Indexfonds im Wettrennen um die Gunst der Anleger abgeschnitten?

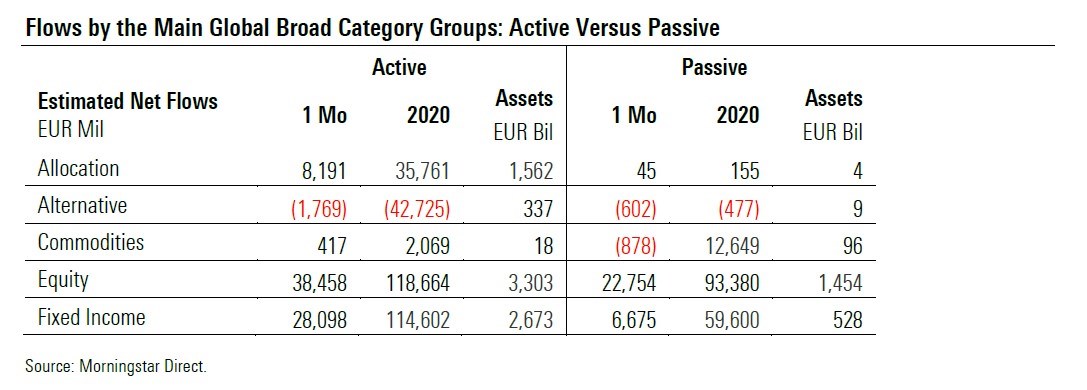

Das Langfristduell „Aktiv versus passiv“ fand auch im Jahr 2020 seine Fortsetzung – mit insgesamt vorhersehbaren Ergebnissen. Erneut kauften offene und börsengehandelte Indexfonds den aktiv verwalteten Fonds den Schneid ab. Diese beiden Indexfondsgattungen verzeichneten im Jahr 2020 insgesamt Nettomittelzuflüsse von 165 Mrd. Euro gegenüber 238 Mrd. Euro, die auf aktiv verwaltete Fonds entfielen (Die untenstehende Tabelle enthält nur Daten der wichtigsten Asset-Klassen, die sich nicht auf diese Gesamtsummen addieren).

Bereinigt um den Größeneffekt übertrafen die Zuflüsse in passive Fonds die aktiv verwalteten Fonds um Längen. Dank der organischen Wachstumsrate von 8,7% gegenüber einer Wachstumsrate von 2,97% für aktiv verwaltete Fonds stieg der Marktanteil von Indexfonds von 19,2% zum Jahresende 2019 auf 20,3% des Vermögens langfristiger Fonds in Europa per Ende Dezember 2020.

Allerdings habe es eine gute Nachricht für die Anbieter aktiv verwalteter Fonds: Im Gegensatz zu den Krisenjahren 2008 und 2011 konnten Sie deutlich positive Zahlen im Vertrieb erzielen. Auch wenn das längst nicht alle Kategorien betraf, so konnten mehr aktiv verwaltete Fonds auf der Performance-Seite überzeugen, als das langfristig der Fall war.

Aktiv verwaltete Aktienfonds mit Rekordzahlen im vierten Quartal

Auch aktiv verwaltete Fonds profitierten von der starken Nachfrage im vierten Quartal, wobei der Dezember ein außergewöhnlich starker Monat war. Von den Gesamtzuflüssen in Höhe von 238 Mrd. Euro, die aktiv verwalteten Fonds im Jahr 2020 zugeflossen sind, wurden 172 Mrd. Euro in den letzten drei Monaten des vergangenen Jahres eingesammelt. Dieser Trend war bei Aktienfonds besonders stark: 87 Mrd. Euro der gesamten Jahreszuflüsse von 119 Mrd. Euro wurden im vierten Quartal investiert (ein weiterer Rekord, der in den letzten drei Monaten des Jahres 2020 gebrochen wurde!)

Bei aktiv gemanagten Misch- und Rentenfonds war dieser Trend nicht annähernd so stark. Hier machten sich die hohen Abflüsse im ersten Quartal in der Gesamtrechnung stärker bemerkbar.

Die Zuflüsse, die Indexfonds zugingen waren gleichmäßiger über das Jahr verteilt. So wurden im vierten Quartal 65 Milliarden Euro der gesamten Zuflüsse langfristiger Fonds von 165 Milliarden Euro investiert. Interessant ist dabei, dass ETFs im Vertrieb an Bedeutung gewinnen: 2020 flossen ETFs 93 Mrd. Euro zu, während offene Indexfonds 73 Mrd. Euro einnahmen. Dies reflektiert dem Umstand, dass grenzüberschreitend vertriebene ETFs den lokal fokussierten offenen Indexfonds den Rang ablaufen. Die ETF-Idee greift als europaweit um sich.

Zum Jahresende 2020 waren 1,01 Billionen Euro in ETFs (48%) investiert, während 1,09 Billionen Euro in offenen Indexfonds (52,0%) investiert waren.

Tabelle: Zuflüsse in die wichtigsten Asset Klassen nach dem Aktiv-Passiv-Schema

Welche Anbieter, welche Fonds und welche Fondskategorien waren 2020 am erfolgreichsten? Hier gelangen Sie zum zweiten Teil unserer Jahresbilanz.

Verpassen Sie nichts! Mit unseren Morningstar Research Newslettern für Investoren bekommen Sie zeitnah, gratis und in verständlicher Sprache das wichtigste Research von Morningstar frisch auf den Tisch! Hier können Sie sich für unsere Fonds- und für den ETF-Newsletter anmelden - und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.