Verpflichtungen zur Eindämmung des Klimawandels sind allgegenwärtiger denn je. Unternehmen, Asset Manager und Regierungen haben im vergangenen Jahr eine Vorreiterrolle gespielt.

US-Präsident Joe Biden trat an seinem ersten Tag im Amt dem Pariser Abkommen wieder bei, die Net Zero Asset Managers Initiative nimmt an Fahrt auf und bei der COP26 wurde versucht, die globale Zusammenarbeit zur Bewältigung der Klimakrise zu mobilisieren. Und zugleich nimmt die Nachfrage von Anlegern zu, denn letztlich wollen sie ihre Portfolios klimasicherer aufbauen.

Der Klimawandel stellt die größte langfristige Bedrohung für unsere Zukunft dar und wird sich nicht nur darauf auswirken, wie wir investieren, sondern auch darauf, wie wir leben.

Anleger sehen sich mit dem Übergang zu einer kohlenstoffarmen Wirtschaft vielen Risiken ausgesetzt. Dazu gehören z. B. auch Veränderungen in der Gesetzgebung, der Technologie und im Verbraucherverhalten.

Aber es gibt auch physische Risiken, die Lieferketten, das Tagesgeschäft und die Assets von Unternehmen bedrohen. Ein Beispiel sind extreme Wetterereignisse, die in den vergangenen Jahren allgegenwärtig waren.

Doch der Klimawandel bietet auch Chancen für Anleger. Über ihre Portfolios können sie sich an Unternehmen beteiligen, die innovative Lösungen zur Schadensbegrenzung entwickeln, z. B. Technologien zur CO2-Abscheidung.

In unserem kürzlich veröffentlichten Bericht "Investing in Times of Climate Change" werfen wir einen Blick auf das globale Angebot an klimabezogenen Fonds. Wir kategorisieren Produkte anhand verschiedener Klimastrategien und zeigen das Wachstum von Klimafonds in den verschiedenen Märkten auf.

Klimafonds: Fünf Kategorien

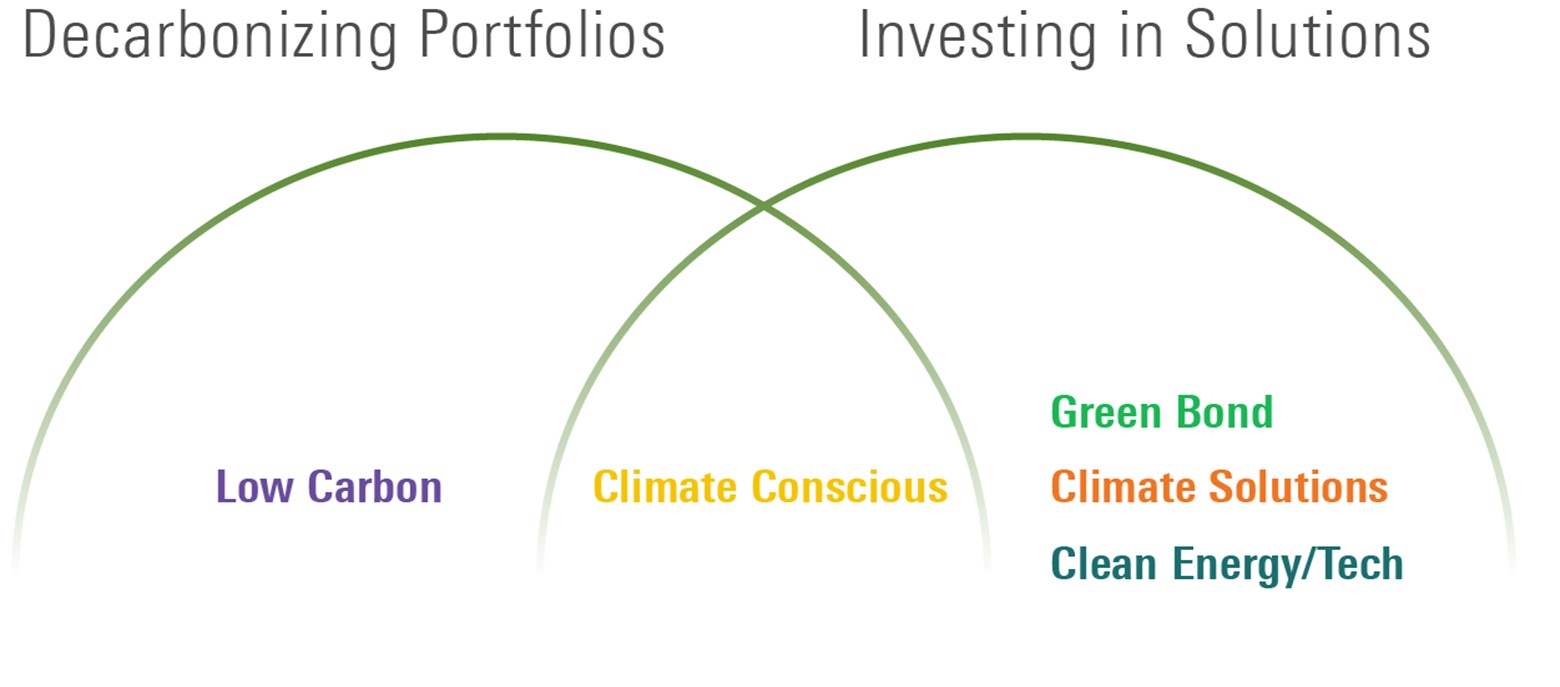

Das Universum von Klimafonds umfasst eine breite und wachsende Palette von Strategien, die darauf abzielen, unterschiedliche Bedürfnisse und Präferenzen der Anleger zu bedienen. Um den Anlegern zu helfen, sich in der mitunter verwirrenden Angebotsvielfalt zurechtzufinden, unterteilen wir das Universum in fünf sich gegenseitig ausschließende Kategorien:

Low Carbon und Climate Conscious Fonds konzentrieren sich in der Regel darauf, klimabezogene Risiken in Portfolios zu reduzieren (Dekarbonisierung von Portfolios) und in Unternehmen zu investieren, die sich positiv auf den Übergang zu einer kohlenstoffarmen Wirtschaft ausrichten.

Green Bond-, Climate Solutions- und Clean Energy/Tech-Fonds hingegen zielen auf Unternehmen ab, deren Produkte, Dienstleistungen oder Projekte sich direkt oder indirekt mit den Herausforderungen und Chancen des Klimawandels befassen.

In unserer Studie beleuchten wir auch die Rolle, die jede Klimafonds-Kategorie im Portfolio eines Anlegers spielen kann. So sind Fonds, die in Klimalösungen investieren, in der Regel mit bestimmten Risiken behaftet - wie z. B. der Konzentration auf bestimmte Sektoren - und eignen sich daher eher als Satellitenfonds und nicht als Teil einer Kernallokation in einem diversifizierten Portfolio. Hierfür dürften kohlenstoffarme oder klimabewusste Fonds besser geeignet sein.

Darüber hinaus stellen wir die verschiedenen nachhaltigen Investmentansätze von Klimafonds vor und untersuchen anhand verschiedener Morningstar-Kennzahlen, wie gut die Portfolios der Fonds den jeweiligen Klimazielen entsprechen.

Klimafonds: Alle Blicke auf China

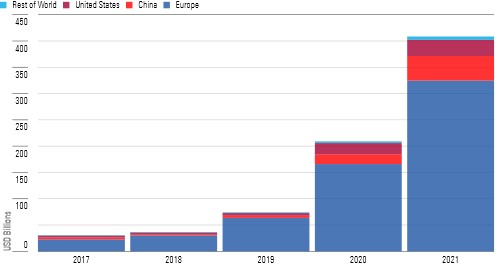

Auf globaler Ebene gab es im Dezember 2021 860 Klimafonds, die unserer Definition entsprechen, mit einem verwalteten Vermögen von 408 Milliarden US-Dollar weltweit.

Das globale Vermögen hat sich innerhalb eines Jahres verdoppelt, was durch anhaltende Mittelzuflüsse und eine beschleunigte Produktentwicklung begünstigt wurde.

Es überrascht nicht, dass Europa angesichts des starken Engagements in Sachen Klimaschutz der größte und vielfältigste Markt für Klimafonds bleibt. Neu ist die Nummer zwei, China. Das Land konnte im vergangenen Jahr zum ersten Mal die USA als zweitgrößten Markt für Klimafonds überholen.

Angetrieben durch das gestiegene Interesse der Anleger an Klimafragen und auch auch durch die Regulierung verdoppelte sich das Vermögen der europäischen Klimafonds im vergangenen Jahr auf 325 Milliarden US-Dollar.

Die Jahre 2020 und 2021 waren mit der Einführung von zwei grundlegenden Klassifizierungs- und Offenlegungsregelungen im Rahmen des europäischen "Action Plan" für nachhaltige Finanzen von zentraler Bedeutung: die EU-Taxonomie und die Verordnung über die Offenlegung von Informationen über nachhaltige Finanzen (SFDR).

Beide Initiativen haben sich auf zahlreiche Bereiche ausgewirkt, darunter auch auf Klima-Investitionen.

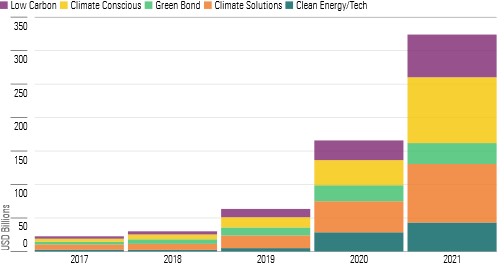

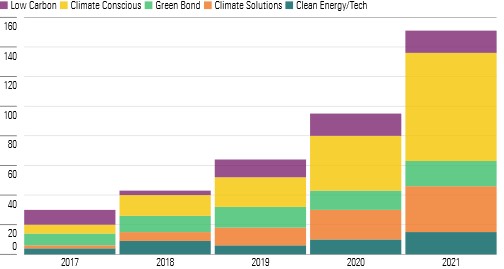

Das beschleunigte Vermögenswachstum ist auf die verstärkten Mittelzuflüsse in zwei Arten von Klimafonds zurückzuführen: Klimalösungen (Climate Solutions) und klimabewusste Fonds (Climate Conscious Funds). Im Laufe des Jahres erreichten die Mittelzuflüsse in das europäische Klimafondsuniversum ein Allzeithoch von mehr als 108 Mrd. USD, was einem Anstieg von 61 % gegenüber dem bisherigen Rekord im Vorjahr 2020 entspricht.

Diese starken Zuflüsse gingen mit einer raschen Produktentwicklung einher: Im vergangenen Jahr wurden in Europa 151 neue Klimafonds aufgelegt und 52 weitere umgewidmet (siehe unten).

Auf klimabewusste Strategien entfiel fast die Hälfte der Neuauflagen. Climate conscious Fonds tendieren zu Unternehmen, die dem Klimawandel in ihren Geschäftsstrategien Priorität einräumen und daher besser für den Übergang zu einer kohlenstoffarmen Wirtschaft positioniert sind.

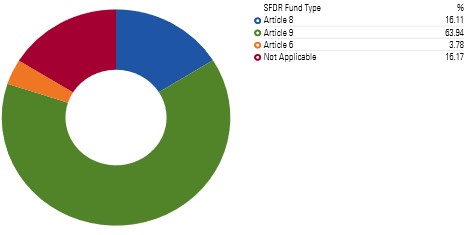

Ende 2021 dominierten die Artikel 9-Fonds die europäische Klimafondslandschaft mit 208 Milliarden Dollar (fast 64 %) des Vermögens. Auf Klimafonds, die als Artikel-8-Fonds klassifiziert sind, entfielen 52 Mrd. USD oder 16 % des Universums.

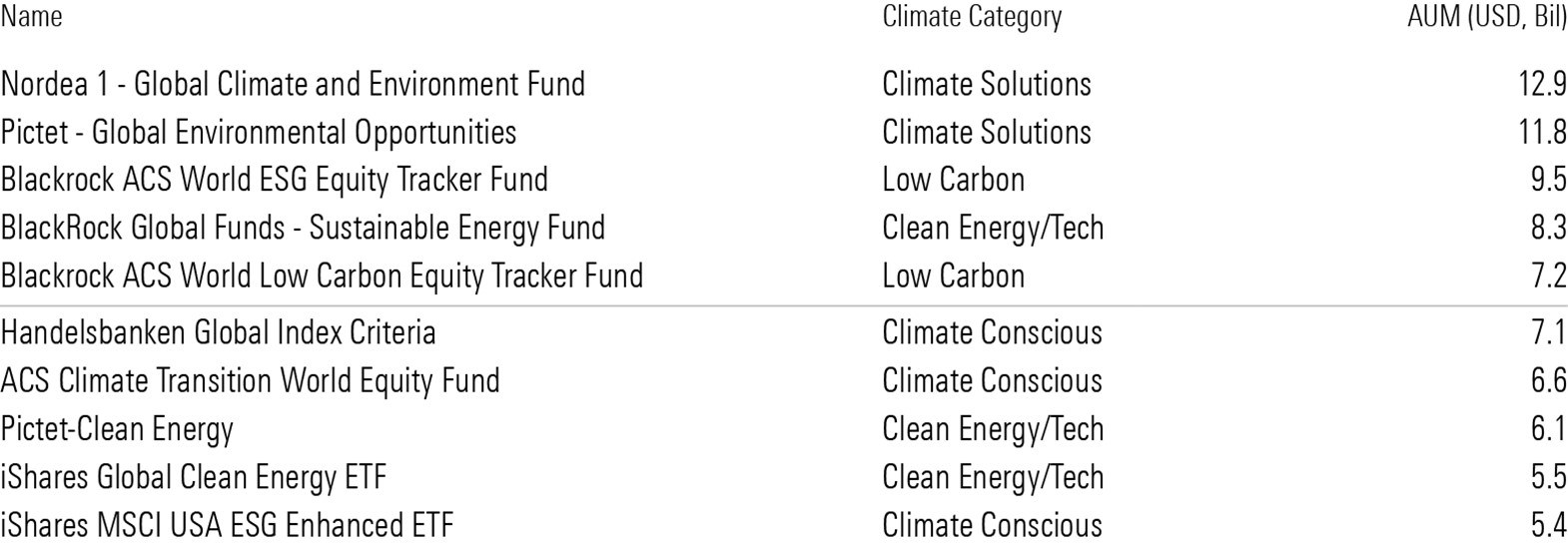

Die folgende Abbildung zeigt die 10 größten Klimafonds in Europa Ende 2021. Darunter sind drei Neulinge: Der ACS Climate Transition World Equity Fund von BlackRock, der Handelsbanken Global Index Criteria (der im Mai 2021 auf eine an Paris orientierte Benchmark umgestellt wurde) und der iShares MSCI USA ESG Enhanced ETF, der im Dezember eine Klima-Benchmark eingeführt hat.

Diese neu geschaffenen EU-Klima-Benchmarks sind so konzipiert, dass sie sowohl Klimarisiken als auch -chancen berücksichtigen und dem Übergang zu einer klimaresistenten Wirtschaft entsprechen, indem sie ein jährliches Dekarbonisierungsziel von mindestens 7 % (entsprechend dem Dekarbonisierungspfad des 1,5˚C-Szenarios des IPCC) gewährleisten.

China steigt auf in Sachen ESG

Im vergangenen Jahr hat China zum ersten Mal die Vereinigten Staaten als zweitgrößten Markt für Klimafonds überholt. So hat sich der Umfang des chinesischen Klimafonds-Universums mit 46,7 Milliarden US-Dollar mehr als verdoppelt, was einem Anstieg von 149 % gegenüber dem Vorjahr entspricht.

Die rasche Expansion des chinesischen Klimafondsmarktes lässt sich durch die verstärkte Konzentration auf den Klimawandel und andere Umweltthemen in der Agenda der Regierungspartei Pekings erklären.

Im Februar 2021 verkündete der Staatsrat Leitlinien zur Unterstützung des Aufbaus "eines gesunden Wirtschaftssystems mit grüner, kohlenstoffarmer und zirkulärer Entwicklung und zur Förderung einer umweltfreundlichen wirtschaftlichen und sozialen Entwicklung in jeder Hinsicht". Und im März ließ die chinesische Regierung unter anderem folgende Ziele ausrufen: "Erreichen des Höhepunkts der CO2-Emissionen vor 2030" und "Erreichen der Kohlenstoffneutralität vor 2060".

Vor diesem Hintergrund spielen Energiewende, Energieeffizienz und Kreislaufwirtschaft eine wichtige Rolle bei der Entwicklung klimabezogener Finanzprodukte und -dienstleistungen in China, einschließlich von Carbon Credits und dem ersten nationalen Emissionshandelssystem. Die Entwicklung der damit verbundenen regulatorischen Rahmenbedingungen wird wahrscheinlich weitere strukturelle Veränderungen auf dem chinesischen Fondsmarkt mit sich bringen.

Hier kommt der Investor ins Spiel

Trotz des enormen Wachstums der Investitionen in den Klimaschutz und des Engagements in den letzten Jahren wird immer deutlicher, dass wir schneller und umfassender handeln müssen.

Im jüngsten Bericht warnte der IPCC, dass sich das Zeitfenster für sinnvolle Klimaschutzmaßnahmen rasch schließt. Die weltweiten Emissionen müssen bis 2030 um die Hälfte sinken und bis 2050 auf Null fallen, um überhaupt eine Chance zu haben, den globalen Temperaturanstieg unter 1,5 °C zu halten. Letztlich ist eine globale Zusammenarbeit zwischen den Regierungen erforderlich, um das ganze Ausmaß dieser Bedrohung zu bewältigen. Aber auch der private Sektor und Investoren müssen Teil der Lösung sein.

Risiken und Chancen für Investoren

Einerseits stellt der Klimawandel ein Investitionsrisiko dar, das in den Portfolios berücksichtigt werden sollte. Andererseits haben Investoren zunehmend Zugang zu innovativen Klimalösungen durch chancenorientierte Klimafonds. Nicht zuletzt sollten sich Vermögensverwalter im Namen der Anleger bei Unternehmen durch aktive Beteiligung und Stimmrechtsvertretung (Engagement) für robuste Klimastrategien einsetzen.

In diesem sich schnell entwickelnden Bereich ist es umso wichtiger, dass Anleger ihre Hausaufgaben machen. Da viele Klimafonds erst seit relativ kurzer Zeit bestehen und die meisten erst in den letzten Jahren aufgelegt wurden, kann ihre Leistung schwer zu beurteilen sein. Dennoch sollten Anleger die Anlageziele der Fonds, die Prozesse der Portfoliokonstruktion und die erwarteten Ergebnisse verstehen.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.