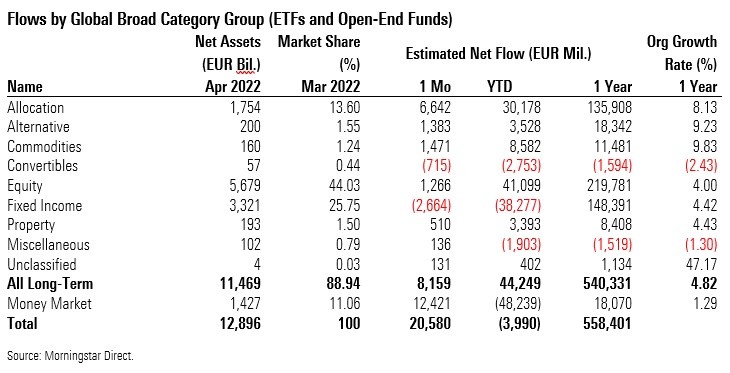

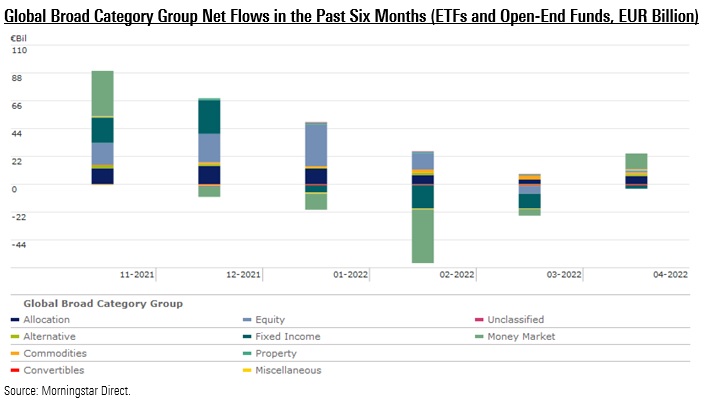

Nach den Abflüssen im März – und trotz wachsender Besorgnis über die wirtschaftliche Entwicklung, Inflationsdruck und den Krieg in der Ukraine – zog das Interesse von Investorinnen und Investoren an Fonds im April wieder an. Langfristige Vehikel mit Sitz in Europa konnten ein Plus von 8,2 Milliarden Euro an Neugeldern einfahren.

Anleger investierten im vergangenen Monat insgesamt 1,3 Milliarden Euro in Aktienfonds. Das ist zwar ein bescheidenes Ergebnis im Vergleich zum Durchschnitt der letzten zwei Jahre, stellt allerdings gegenüber dem März 2022 einen Richtungswechsel dar. Die Asset-Klasse kehrt in den positiven Bereich zurück.

Globale Large-Cap-Blend- und Income-Fonds waren die Hauptgewinner, ebenso wie die Sektoren Infrastruktur und Clean Energy.

Anleihefonds mit Abflüssen

Andererseits verzeichneten Anleihefonds mit Abflüssen in Höhe von 2,7 Milliarden Euro den vierten Monat in Folge einen Rückgang. Die meisten Verkäufe erfolgten in Fonds, die in chinesischen Renminbi-Anleihen, schwedischen Kronen und diversifizierten US-Dollar-Anleihen engagiert sind. Am anderen Ende des Spektrums waren auf britische Pfund lautende Staatsanleihenfonds mit Zuflüssen von 1,9 Milliarden Euro die beliebteste Kategorie innerhalb des Anleihenuniversums.

Mischfonds und Geldmarkt im Plus

Mit 6,7 Milliarden im April hatten Mischfonds indes einen weiteren positiven Monat. Dabei gehörten moderate Mischfonds in Euro, die weltweit investieren, mit 1,8 Milliarden brutto zu den größten Nutznießern. Alternative Fonds konnten 1,4 Milliarden Euro anziehen. In einem Umfeld, in dem sowohl Aktien als auch Anleihen leiden, wenden sich die Anleger wieder verstärkt nach Strategien, die Hedgefonds kopieren. Geldmarktfonds erzielten im April ein Plus von EUR 12,4 Milliarden Euro.

Insgesamt sanken die Assets der in Europa domizilierten langfristigen Fonds allerdings im April aufgrund der Abwertung des Marktes auf 11.469 Milliarden Euro (Stand Ende April), verglichen mit 11.755 im Vormonat.

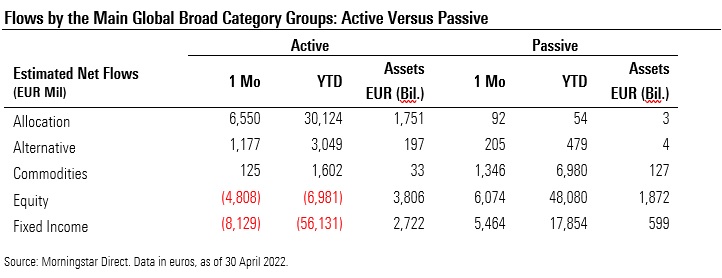

Fund Flows im April: aktiv versus passiv

Langfristige Indexfonds verzeichneten im April Zuflüsse in Höhe von 12,9 Milliarden Euro, verglichen mit Nettoabflüssen von 4,6 Milliarden Euro bei aktiv verwalteten Fonds. Auf der aktiven Seite erfreuten sich gemischte Fonds mit 6,6 Milliarden der größten Nachfrage.

Aktienindexfonds zogen 6 Milliarden an, während passive Anleihe-Fonds 5,5 Milliarden einnahmen.

Aktiv verwaltete Rentenfonds verzeichneten indes den vierten Monat in Folge Abflüsse: um 8,1 Milliarden Euro ging es bergab.

Der Marktanteil langfristiger passiver Fonds stieg von 20,78% im April 2021 auf 22,87 % im April 2022. Berücksichtigt man die Geldmarktfonds - eine Domäne aktiver Manager - lag der Marktanteil der passiven Strategien bei 20,34%, verglichen mit 18,46% vor 12 Monaten.

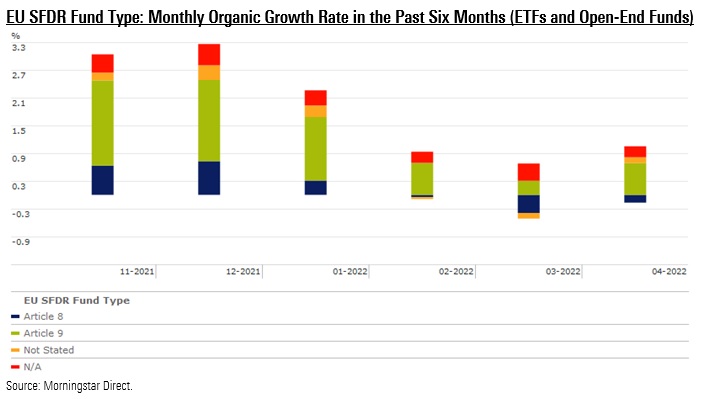

Kapitalflüsse in nachhaltige Fonds

Investoren ließen weiterhin Geld in „dunkelgrüne“ Fonds fließen, also jene Vehikel, die in den Anwendungsbereich von Artikel 9 der europäischen SFDR -Verordnung fallen . Auf der anderen Seite verloren die als Artikel 8 eingestuften Fonds (auch als „hellgrüne“ Fonds bezeichnet) im vergangenen Monat 6,8 Milliarden Euro (lesen Sie hier mehr dazu).

Aus Sicht des organischen Wachstums wiesen die Artikel 9-Fonds im April eine organische Wachstumsrate von 0,69% und damit die höchste Rate seit Jahresbeginn auf. Die Produkte, die in die Artikel 8-Gruppe fallen, weisen negative organische Wachstumsraten auf.

'

(-0,17% im April und -0,26% seit Jahresbeginn).

Fund Flows im April nach Anbieter

Hier finden Sie noch zwei Charts der Vermögensverwalter, die im April weniger bzw. mehr eingenommen haben, mit Details zwischen passiver und aktiver Verwaltung.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.