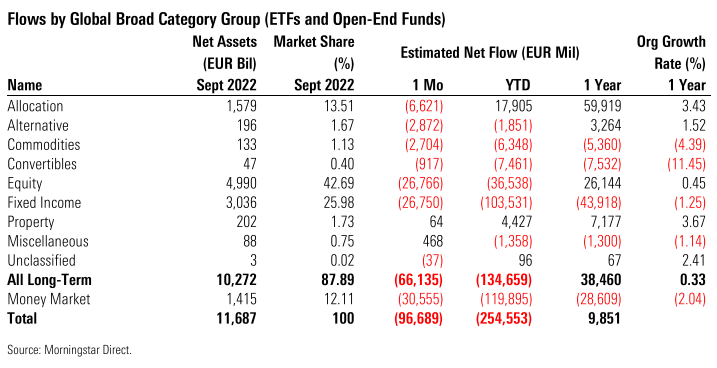

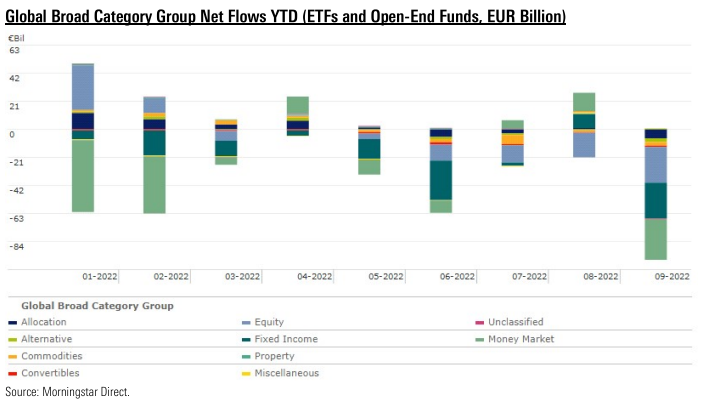

Investoren zogen sich im September in Scharen aus in Europa domizilierten langfristigen Fonds zurück. Der Monat markierte das schlechteste Ergebnis seit Ausbruch der COVID-19-Pandemie im März 2020 und den fünften Monat in Folge mit Nettomittelabflüssen. Marktvolatilität, Inflationsängste, die Energiekrise und eine mögliche Rezession haben die Stimmung der Anleger gedrückt.

Das Vermögen der in Europa domizilierten langfristigen Fonds fiel Ende September 2022 auf 10,272 Milliarden Euro, verglichen mit 10,960 Milliarden am 31. August.

Aktienfonds verloren fast 27 Milliarden Euro und damit den größten monatlichen Abfluss der letzten zweieinhalb Jahre, sowohl absolut als auch relativ. Aktienstrategien für Schwellenländer litten am meisten, mit Verlusten in Höhe von 3,5 Mrd. EUR, gefolgt von gemischten globalen Large-Cap-Aktienfonds und globalen Large-Cap-Wachstumsaktienfonds (3,2 und 2,7 Mrd. EUR Nettoabflüsse im September).

Aktienfonds verzeichneten im dritten Quartal des Jahres eine organische Wachstumsrate - die den Prozentsatz der Zuflüsse basierend auf dem Anfangsvermögen misst - von minus 1,12%. Das ist das schlechteste Quartalsergebnis seit dem vierten Quartal 2011 und noch schlechter als im ersten Pandemie-Quartal 2020, als Aktienfonds eine organische Wachstumsrate von -0,98% aufwiesen.

Investoren kehren Anleihen den Rücken

Nach August, dem ersten positiven Monat des Jahres 2022, verloren auch Rentenfonds im September, und zwar 27 Milliarden Euro. Dies ist das zweitschlechteste Monatsergebnis seit März 2020.

In Europa domizilierte Rentenfonds haben seit Jahresbeginn 104 Milliarden Euro in Abflüssen verzeichnet. Dies könnte 2022 zum schlechtesten Jahr für Rentenfonds seit 2008 machen - je nachdem, wie das 4. Quartal abschneiden wird.

Heftige Zinserhöhungen der Zentralbanken zur Eindämmung der Inflation schüren Rezessionsängste. Die Kombination aus hoher Verschuldung und steigenden Zinsen weckt zudem Ängste, dass Unternehmen und Staaten ihre Schulden nicht begleichen können.

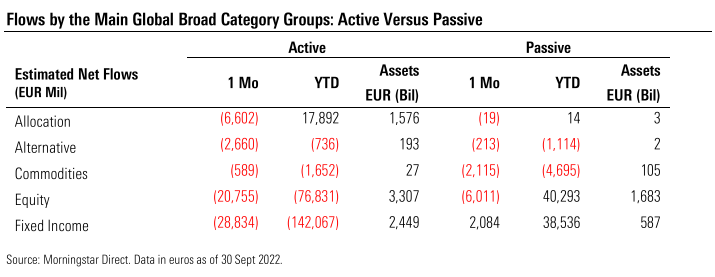

Nur passive Rentenfonds mit Zuflüssen

Langfristige Indexfonds verzeichneten im September Abflüsse in Höhe von 6,4 Milliarden Euro, verglichen mit Nettoabflüssen von aktiv verwalteten Fonds in Höhe von 60 Milliarden Euro. Alle wichtigen Anlageklassen ließen Federn - mit Ausnahme von Rentenfonds, die auf der passiven Seite neue Gelder anziehen konnten.

Der Marktanteil langfristiger passiver Fonds lag im September 2022 bei 23,32% gegenüber 21,46 % im September 2021. Rechnet man Geldmarktfonds hinzu, die Domäne aktiver Manager sind, beträgt der Marktanteil indexierter Fonds 20,51% gegenüber 19,17% im Vorjahresmonat.

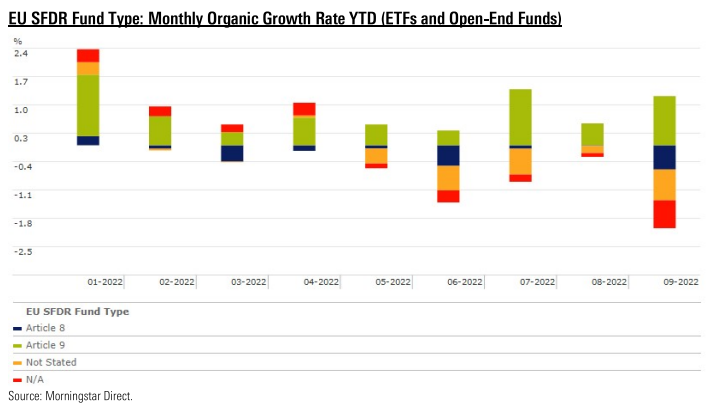

Artikel-9-Fonds weiter widerstandsfähig

Trotz des allgemeinen „Risk-Off“-Umfelds erweisen sich Artikel-9-Fonds unter der europäischen SFDR-Verordnung weiterhin als unglaublich widerstandsfähig. Im September investierten Investoren 5,5 Milliarden Euro in diese dunkelgrünen Strategien. Andererseits haben die Fonds, die unter Artikel 8 fallen, über 25 Milliarden Euro verloren.

Unter dem Gesichtspunkt des organischen Wachstums weisen Artikel-9-Fonds als Einzige im dritten Quartal eine positive durchschnittliche Wachstumsrate von 3,31% auf. Im Vergleich: Artikel 8 verezeichneten im gleichen Zeitraum eine durchschnittliche organische Wachstumsrate von -0,70%. Die "traditionellen" Fonds, die nicht als Artikel 8 oder Artikel 9 klassifiziert sind, wiesen zwischen Juli und September aber sogar durchschnittliche (negative) organische Wachstumsraten zwischen -0,99% und -1,59% auf.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.