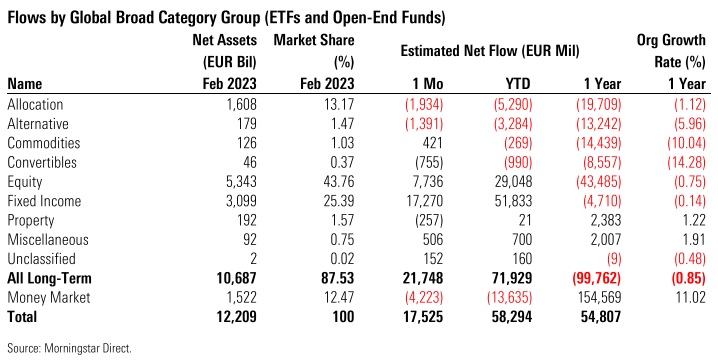

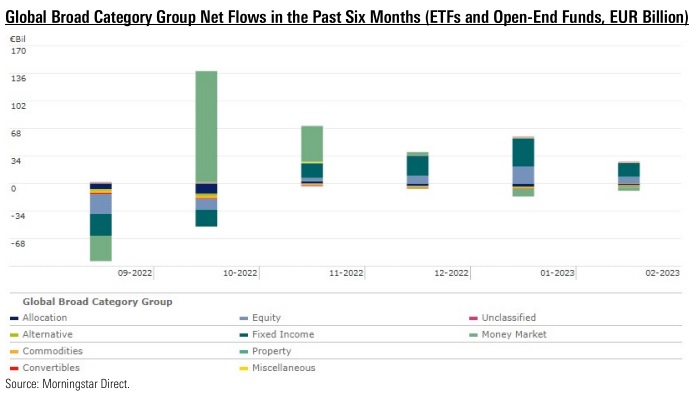

Nach einem sehr positiven Jahresauftakt haben die Anleger im Februar den Fuß vom Gaspedal genommen. Langfristige Fonds mit Sitz in Europa verzeichneten Nettomittelzuflüsse in Höhe von 21,7 Mrd. EUR, das ist weniger als die Hälfte des im Januar verzeichneten Vermögens.

Nach einem sehr positiven Jahresauftakt haben die Anleger im Februar den Fuß vom Gaspedal genommen. Langfristige Fonds mit Sitz in Europa verzeichneten Nettomittelzuflüsse in Höhe von 21,7 Mrd. EUR, das ist weniger als die Hälfte des im Januar verzeichneten Vermögens.

Nach einem kräftigen Anstieg im Vormonat gaben die weltweiten Aktienmärkte im vergangenen Monat nach. Es zeichnete ab, dass eine Pause bei den Zinserhöhungen noch einige Zeit auf sich warten lassen könnte. Die Federal Reserve, die Europäische Zentralbank und die Bank of England haben im Laufe des Monats die Zinssätze erhöht. Bei den festverzinslichen Wertpapieren stiegen die Renditen der weltweiten Staatsanleihen, so dass die Kurse fielen.

Aktienfonds sammelten 7,7 Mrd. EUR ein und verzeichneten damit vier positive Monate in Folge, auch wenn die Zuflüsse auf ein Drittel der Vormonatswerte zurückgingen. Globale Schwellenländer-Aktienfonds waren mit 7 Mrd. EUR der umsatzstärkste Fonds innerhalb der Kategorie. Und das, obwohl Schwellenländeraktien im Februar negative Renditen erzielten und damit hinter der Entwicklung globaler Aktien zurückblieben. Verschärfte Spannungen zwischen den USA und China drückten auf die Stimmung, während unerwartet gute US-Makrodaten die Aussicht auf weitere Zinserhöhungen erhöhten. Vor diesem Hintergrund erstarkte der Dollar und belastete die sich entwickelnden Märkte weiter.

Die Anleihefonds ihrerseits setzten ihre positive Dynamik fort und verzeichneten im Februar einen Nettoabsatz von 17,3 Mrd. und damit den vierten Monat in Folge Zuflüsse. Der Großteil dieser neuen Mittel floss in Fonds mit Anleihen mit fester Laufzeit. Diese Portfolios enthalten Anleihen, deren Fälligkeitsdatum mit dem Zieldatum des Fonds übereinstimmt, und alle Anleihen werden bis zur Fälligkeit gehalten.

Balanced-Strategien verloren 1,9 Mrd. EUR und verzeichneten damit den siebten negativen Monat in den letzten neun Monaten. Rohstofffonds verzeichneten im Berichtsmonat Nettomittelzuflüsse in Höhe von 421 Millionen Euro. Allein der WisdomTree Copper ETC zog 798 Millionen an.

Geldmarktfonds verloren dagegen 4,2 Mrd. EUR. Das Vermögen der in Europa domizilierten langfristigen Fonds fiel Ende Februar 2023 auf 10,687 Billionen EUR, gegenüber 10,704 Billionen EUR am 31. Januar 2023.

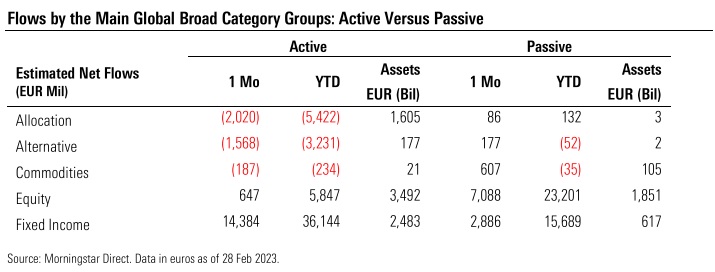

Aktives Management vs. passives Management

Langfristige Indexfonds verzeichneten im Februar positive Nettomittelzuflüsse in Höhe von 10,7 Mrd. EUR gegenüber 11,2 Mrd. EUR für aktiv verwaltete Fonds. Passive Strategien konnten in allen wichtigen Anlageklassen Kapital anziehen. Auf der aktiven Seite mussten ausgewogene, alternative und Rohstofffonds Rücknahmen hinnehmen. Dagegen konnten Aktien und Anleihen sowohl bei aktiven als auch bei passiven Produkten Zuflüsse verzeichnen.

Der Marktanteil langfristiger passiver Fonds lag im Februar 2023 bei 24,26 % gegenüber 22,49 % im Februar 2022. Bezieht man Geldmarktfonds mit ein, die die Domäne aktiver Manager sind, so lag der Marktanteil von Indexfonds bei 21,23 %, gegenüber 20,07 % vor 12Monaten.

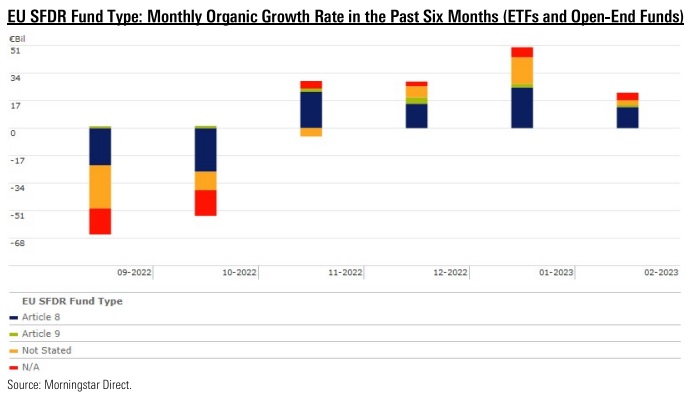

Die nachhaltige Welle

Fonds, die unter Artikel 8 der europäischen SFDR fallen, verzeichneten im Februar den vierten Monat in Folge Nettomittelzuflüsse in Höhe von 13 Mrd. EUR. Auch in dunkelgrüne" (Artikel 9) Strategien flossen im vergangenen Monat 1,3 Mrd. EUR.

In den letzten Monaten haben sich die Vermögensverwalter auf die Umsetzung der technischen Regulierungsstandards (RTS) der SFDR-Stufe 2 vorbereitet, die im Januar 2023 in Kraft treten und von den Verwaltern verlangen, in den Dokumenten vor Vertragsabschluss und in den regelmäßigen Berichten mehr Informationen über die Umwelt-, Sozial- und Governance-Ansätze (ESG) ihrer Fonds sowie über Nachhaltigkeitsrisiken und -auswirkungen offenzulegen.

Angesichts dieser aktualisierten Offenlegungsregelung haben mehrere Manager ihre Fondsklassifizierungen überarbeitet und viele Produkte von Artikel 9 auf Artikel 8 herabgestuft: Nach Angaben von Morningstar sank die Zahl der als Artikel 9 klassifizierten Fonds zwischen Oktober 2022 und Februar 2023 von 1.058 auf 847.

Nachstehend finden Sie die zehn Asset Manager, die im Februar 2023 in Europa die meisten und die wenigsten Mittel aufgenommen haben, wobei zwischen passiver und aktiver Verwaltung unterschieden wird.

Die Analyse wurde mit der Plattform für Finanzexperten, Morningstar Direct, durchgeführt.

Die Zahlen in diesem Bericht wurden am 20. März 2023 erstellt. Es wurden rund 31.300 offene Fonds und ETFs berücksichtigt, die Morningstar von über 2.900 Fondsgesellschaften in mehr als 36 Ländern erfasst.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/65ZULTM63AT4J7TRZBDQ2L7XIA.jpg)