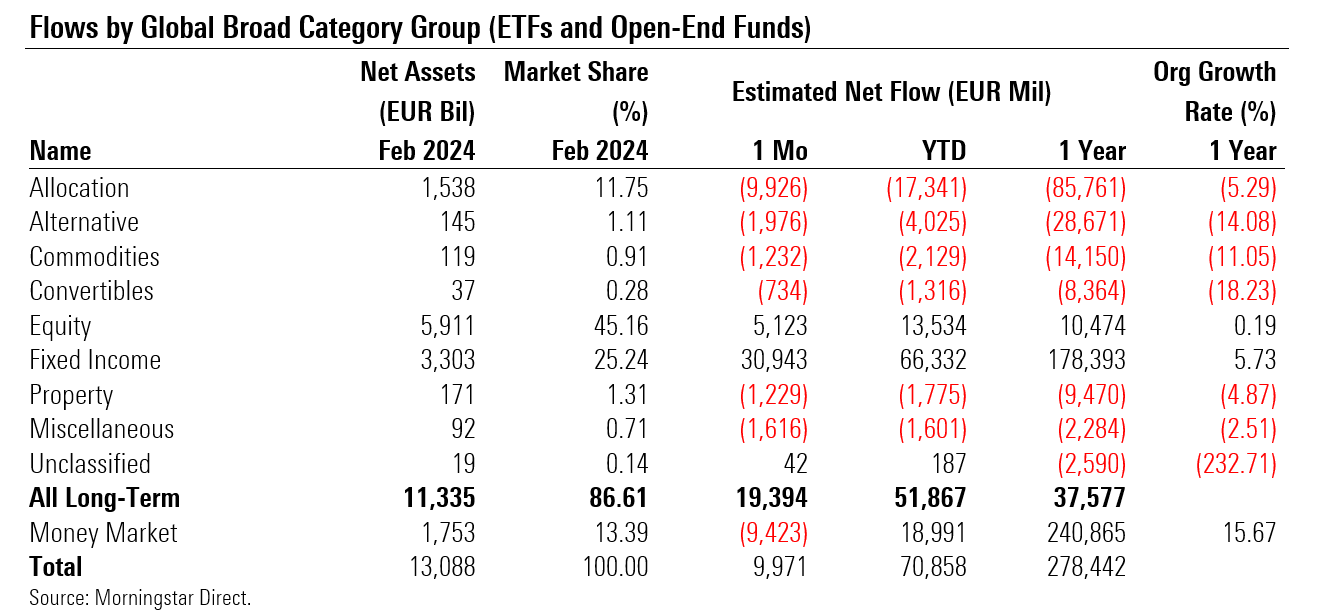

Der Appetit der Anleger auf Aktien und festverzinsliche Wertpapiere hielt auch im Februar 2024 an. Die Hoffnung auf Zinssenkungen beflügelte die Stimmung. Insgesamt sammelte die europäische Vermögensverwaltungs-Branche 19,4 Mrd. Euro in langfristige, in Europa domizilierte Fonds ein, nachdem sie im Januar 24,9 Mrd. EUR Neugelder vereinnahmt hatte. Die europäischen Aktienmärkte legten in diesem Monat laut Morningstar Europe NR EUR Index um 1,75 % zu.

Der Appetit der Anleger auf Aktien und festverzinsliche Wertpapiere hielt auch im Februar 2024 an. Die Hoffnung auf Zinssenkungen beflügelte die Stimmung. Insgesamt sammelte die europäische Vermögensverwaltungs-Branche 19,4 Mrd. Euro in langfristige, in Europa domizilierte Fonds ein, nachdem sie im Januar 24,9 Mrd. EUR Neugelder vereinnahmt hatte. Die europäischen Aktienmärkte legten in diesem Monat laut Morningstar Europe NR EUR Index um 1,75 % zu.

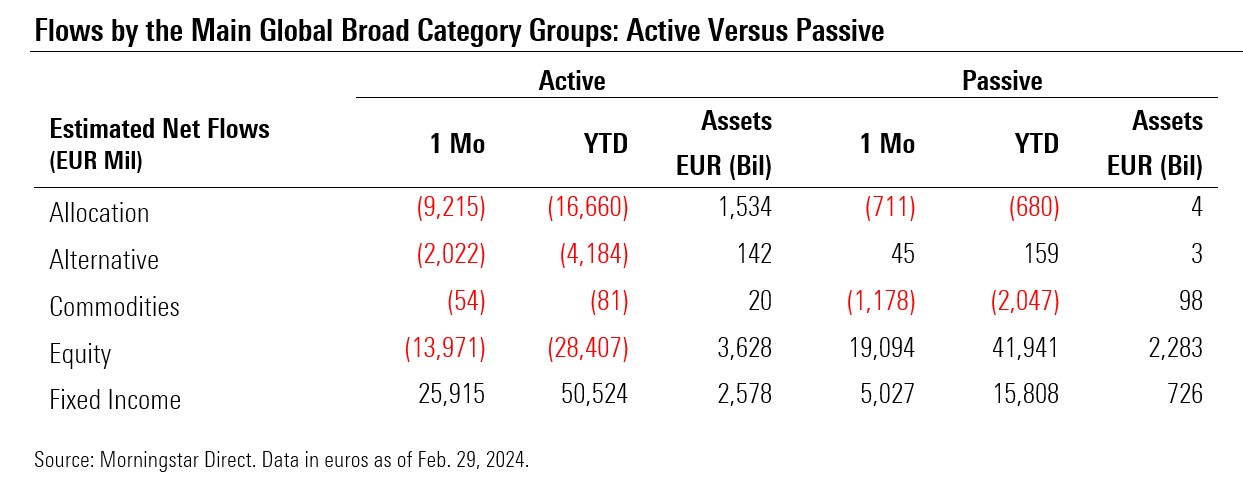

Nach Abflüssen im Dezember verzeichneten Aktienfonds den zweiten Monat in Folge Zuflüsse und nahmen 5,1 Mrd. EUR ein. Wie in den Vormonaten waren die Nettoabflüsse mit Ausnahme des Monats Juni ausschließlich auf aktiv verwaltete Produkte zurückzuführen, die im Februar 14 Mrd. EUR verloren. Passive Aktienfonds zogen dagegen 19,1 Mrd. EUR an. Globale und US-amerikanische Large-Cap-Blend-Aktienfonds waren die gefragtesten Kategorien im Aktienbereich.

Anleihenfonds bleiben gefragt

Festverzinsliche Strategien wurden mit Zuflüssen in Höhe von 30,9 Mrd. EUR überschüttet. Dies folgt auf einen starken Januar, in dem 31,8 Mrd. EUR in Anleihen flossen. Festverzinsliche Wertpapiere waren auch die einzige Kategorie, in der aktive Manager weiterhin Vermögenswerte anzogen. Im Februar gewannen aktive Strategien 25,9 Mrd. EUR, während Indexfonds mehr als 5 Mrd. EUR einsammelten. Festverzinsliche Anleihen, globale Anleihen und globale flexible Anleihen (mit USD-Absicherung) waren die Kategorien, die die meisten Euro anzogen.

Die wichtigsten Zentralbanken - die US-Notenbank Federal Reserve, die Europäische Zentralbank und die Bank of England - ließen ihre Leitzinsen bei ihren Sitzungen in diesem Jahr unverändert, aber der Zeitpunkt der Zinssenkungen bleibt das Hauptaugenmerk des Marktes. Anleger erwarteten, dass die Zentralbanken in den USA und Europa die Zinsen im Frühjahr senken würden, aber erst Mitte März zerstreuten die unerwartet guten US-Inflationsdaten die Hoffnung auf eine Leitzinssenkung der Fed vor Juni.

Allokations- und alternative Strategien verzeichneten 9,93 Mrd. EUR bzw. 1,98 Mrd. EUR an Nettomittelabflüssen. Auch Rohstofffonds verzeichneten einen negativen Monat mit Nettoabflüssen von fast 1,23 Mrd. EUR im Februar. Bei den Geldmarktfonds wurden 9,4 Mrd. EUR abgezogen, der erste negative Monat seit Juni 2023.

ETFs nehmen Investmentfonds weiter Marktanteile ab

Langfristige Indexfonds verzeichneten im Februar Zuflüsse in Höhe von 22,9 Mrd. EUR, während bei aktiv verwalteten Fonds Nettoabflüsse in Höhe von 12,9 Mrd. EUR zu verzeichnen waren. (Die nachstehende Tabelle enthält nur die wichtigsten Hauptkategorien.) Sowohl bei den Rohstoff- als auch bei den Allokationsfonds gab es Abflüsse, sowohl bei passiven als auch bei aktiven Strategien.

Im Februar 2024 stieg der Marktanteil von Indexfonds auf 27,66%, verglichen mit 27,15% im Januar. Bezieht man Geldmarktfonds mit ein, die von aktiven Fondsmanagern verwaltet werden, lag der Marktanteil von Indexfonds bei 24%, gegenüber 23,49% im Vormonat.

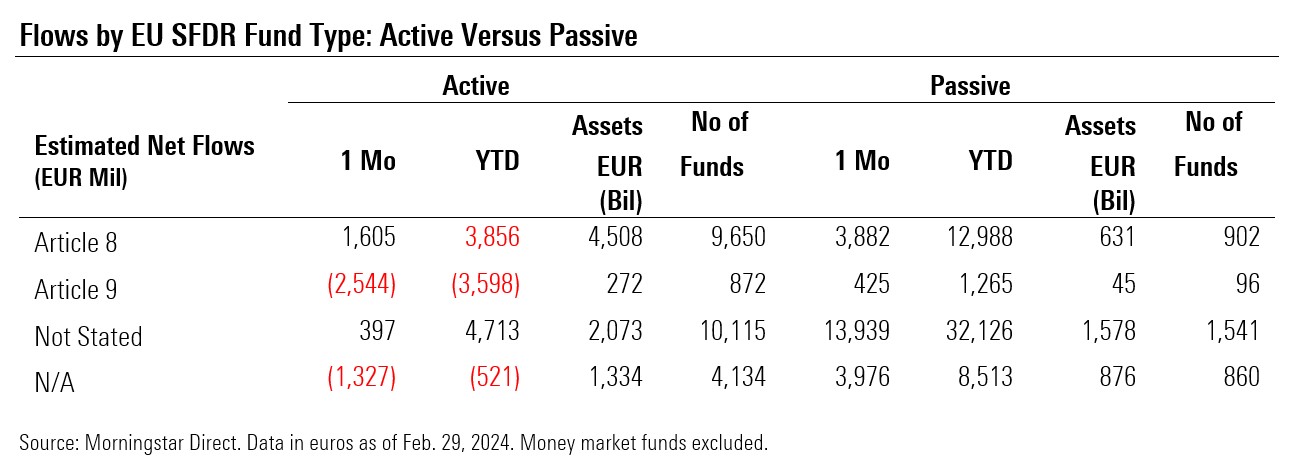

Artikel 8-Fonds mit Nettomittelzuflüssen, Artikel 9 mit Abflüssen

Fonds, die in den Anwendungsbereich von Artikel 8 der Verordnung über die Offenlegung nachhaltiger Finanzinstrumente (Sustainable Finance Disclosure Regulation, SFDR) fallen, verzeichneten erneut Nettomittelzuflüsse und damit den zweiten positiven Monat in Folge nach sieben Monaten mit Abflüssen. (So verzeichneten diese Fonds im 4. Quartal 2023 die höchsten Quartalsabflüsse seit ihrer Einführung.) Sowohl aktive als auch passive Strategien verzeichneten Nettomittelzuflüsse.

Gleichzeitig verloren Fonds, die unter Artikel 9 ("dunkelgrüne" Strategien) fallen, im Februar 2,1 Mrd. EUR.

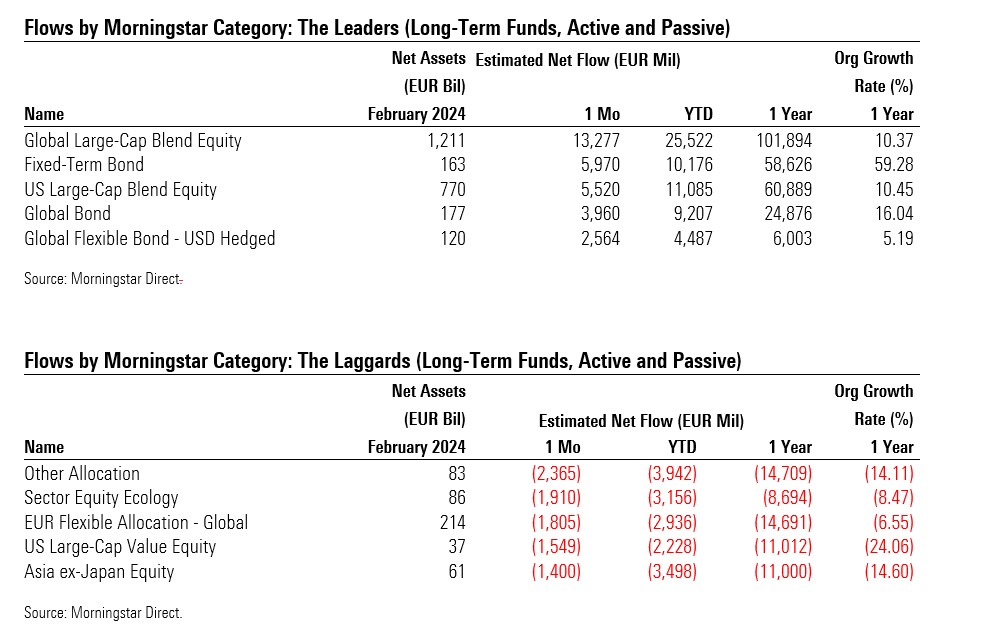

Globale Standardwerte Blend-Aktienfonds bleiben gefragt

Globale Aktien Standardwerte Blend waren im Februar die Top-Verkäufer. Allein der SPDR® S&P 500 ETF zog 1,77 Mrd. EUR an. Der neu aufgelegte ASI Obbligazionario Euro 01/2029 sammelte 1,5 Mrd. EUR ein und war damit der zweitgrößte Fonds in Sachen Kapitalflüsse. Der Fonds wurde am 31. Januar aufgelegt.

Andere Allokationsfonds und thematische Strategien, die sich mit Ökologie beschäftigen, waren im Februar stark von Rücknahmen betroffen. Außerdem verkauften die Anleger Standardwerte Aktienfonds (Blend) aus den USA und Asien ohne Japan und setzten den Verkauf von flexiblen EUR-Allokationsstrategien fort.

Fondsanbieter: UBS gewinnt, Credit Suisse verliert

Die Schweizer UBS führte im vergangenen Monat mit 7,3 Mrd. EUR Nettomittelzuflüssen die Liste der Vermögenssammler an. Der Schweizer Asset Manager sammelt nach der Übernahme des ehemaligen Konkurrenten im vergangenen März weiterhin Gelder von der Credit Suisse ein, die an der Spitze der Nettoabflüsse steht. Die UBS verzeichnet seit drei Monaten in Folge positive Zuflüsse, aber der Februar war der mit Abstand größte Anstieg in den letzten Monaten.

Die Credit Suisse verzeichnet weiterhin Mittelumschichtungen zu UBS. Der deutsche Fondsmanager Acatis musste 858 Mio. EUR abgeben, was vor allem auf den Abzug von Euro aus dem Acatis Value Event Fonds zurückzuführen ist. Der Fondsmanager beendete Mitte Februar abrupt die Zusammenarbeit mit seinem Berater und Manager Gané, was einen Schock in der deutschen Fondsbranche auslöste. Die Kontroverse veranlasste die Anleger dazu, allein aus diesem Fonds 803 Millionen Euro abzuziehen.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.