Die Alphabet-Aktie auf einen Blick

- Schätzung des fairen Wertes: USD 154

- Morningstar Bewertung: 4 Sterne

- Morningstar Economic Moat Rating: Wide

- Morningstar Uncertainty Rating: High

Worauf Sie bei den Q2-Ergebnissen von Alphabet achten sollten

- Wachstum der Werbeeinnahmen bei Search und YouTube

Bei der Suchefunktion möchten wir sehen, ob sich die anhaltende makroökonomische Unsicherheit auf die Werbekunden auswirkt. Wir sind davon ausgegangen, dass es in der zweiten Hälfte des Jahres 2023 eine Trendwende geben wird.

Diese Ergebnisse könnten zeigen, ob die Einführung von ChatGPT Ende letzten Jahres und von Microsofts Chat auf Bing (unter Verwendung der ChatGPT-Technologie) Anfang dieses Jahres Auswirkungen auf dieses Geschäft hatte oder in Zukunft haben wird.

Für YouTube erwarten wir zwar, dass das Umsatzwachstum hauptsächlich durch Direct-Response-Werbung angetrieben wird, aber wir werden auf mehr Farbe bei den Beiträgen von breit angelegten Kampagnen achten, die ein Indikator für die Stimmung der Werbetreibenden hinsichtlich der Wirtschaft für den Rest des Jahres sein könnten.

- Monetarisierungspläne für generative KI

Wir möchten gerne sehen, dass das Unternehmen mehr Informationen zu Bard und den Monetarisierungsplänen für das Tool liefert. Das ist der KI-gestützte Such-/Chatbot des Unternehmens. Wir würden auch gerne hören, ob das Suchgeschäft durch Bing von Microsoft oder andere KI-gestützte Suchangebote unter Druck steht.

Wir werden auch nach mehr Klarheit über die Strategie von Alphabet in Bezug auf eine weitere KI-gestützte Suchplattform (Search-Generative Experience, SGE) suchen, die derzeit in Search Labs getestet wird. Wird es die reguläre Suche ersetzen? Wird es mit Bard kombiniert? Wie wird es monetarisiert? Die Benutzeroberfläche von SGE ist der regulären Suche von Google sehr ähnlich.

- Das Cloud-Segment

Wir werden uns auf die Rentabilität von Alphabets Cloud-Segment konzentrieren und darauf, ob sie an das erste Quartal anknüpft. Das war das erste profitable Quartal des Segments überhaupt.

Wir werden auch nach weiteren Informationen über die Nachfrage nach Cloud-Lösungen suchen - insbesondere, ob sie nun hauptsächlich von Unternehmen getrieben wird, die einige generative KI-Features und -Funktionalitäten einbauen wollen. Wenn die Nachfrage nach KI in der Cloud steigt, wird Alphabet dann seine Investitionsausgaben deutlich erhöhen müssen, um die für die Technologie erforderlichen zusätzlichen Schulungen und Schlussfolgerungen zu ermöglichen?

Gesamtergebniss

Wir würden gerne mehr über die Kosten des Unternehmens für die Traffic-Akquise erfahren und darüber, ob sie erheblich steigen werden, da das Unternehmen wahrscheinlich mit Apple neu verhandelt.

Darüber hinaus gibt es Berichte, dass Samsung nach 12 Jahren erwägt, die Standardsuchmaschine auf seinen Geräten von Google auf Bing umzustellen.

Sollte dies zutreffen, könnte Alphabet gezwungen sein, mehr als die rund 3 Milliarden US-Dollar zu zahlen, die es Samsung mindestens seit 2017 gezahlt hat.

Updates zu Bard und SGE könnten uns eine bessere Vorstellung davon geben, ob Apple und Samsung Google zu sehr unter Druck setzen werden.

Fair Value-Schätzung für Alphabet

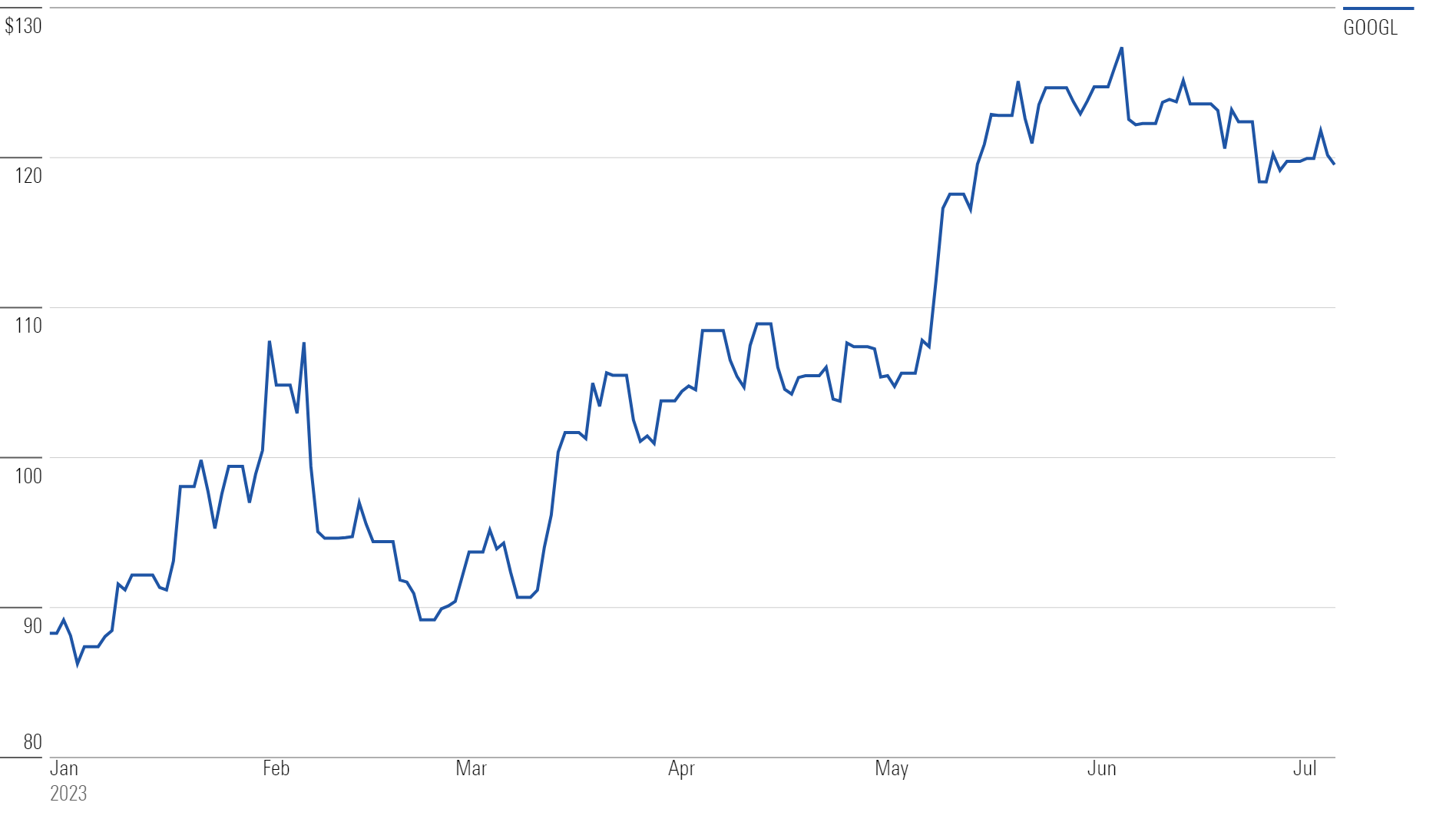

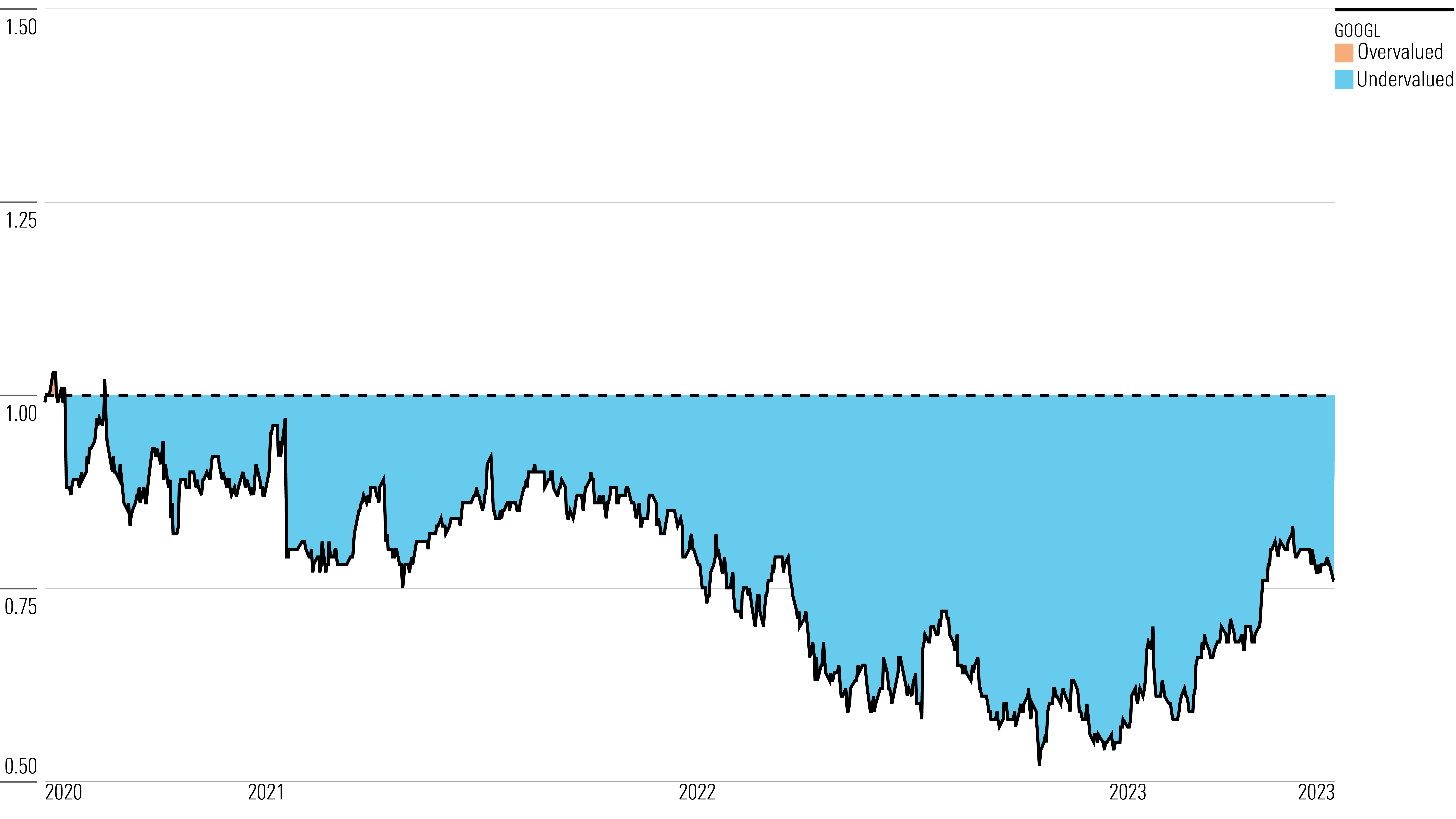

Mit ihrer 4-Sterne-Bewertung ist die Alphabet-Aktie unserer Meinung nach im Vergleich zu unserer langfristigen Fair Value-Schätzung unterbewertet.

Diese liegt bei 154 US-Dollar pro Aktie, was einem Unternehmenswert/EBITDA-Verhältnis von 17 im Jahr 2023 entspricht. Wir erwarten einen Margendruck im Jahr 2023, da das Unternehmen im Jahr 2022 aggressiv Personal einstellte und weiterhin in Wachstumsinitiativen investiert.

Wir erwarten eine Margenverbesserung in den Jahren 2024-27. Unser Modell geht von einem fünfjährigen durchschnittlichen jährlichen Wachstum des Gesamtumsatzes von 11% und einer fünfjährigen durchschnittlichen operativen Marge von 24% aus.

Längerfristig glauben wir, dass Alphabet auf dem Cloud-Markt weiter an Zugkraft gewinnen wird (20% jährliches Umsatzwachstum bis 2027). Wir gehen davon aus, dass die sonstigen Einnahmen des Unternehmens (werbefreie YouTube-Einnahmen, Google Play Store und Verkauf von Hardware-Produkten) im Jahr 2023 um 13% (aufgrund des starken Wachstums von YouTube Premium, Musik und TV-Abonnements) und im Jahr 2024 um 20% steigen werden.

Economic Moat Bewertung

Wir stufen Alphabet aufgrund der dauerhaften Wettbewerbsvorteile, die sich aus den immateriellen Vermögenswerten des Unternehmens und seinem Netzwerkeffekt ergeben, als Wide Moat ein.

Wir sind der Ansicht, dass Alphabet über bedeutende immaterielle Vermögenswerte verfügt, die sich auf das gesamte technologische Know-how im Bereich der Suchalgorithmen und des maschinellen Lernens sowie auf den Zugang zu und die Anhäufung von Daten beziehen, die für Werbekunden als wertvoll erachtet werden.

Wir glauben auch, dass die Marke Google ein bedeutender Vermögenswert ist; "Google es" ist zum Synonym für die Suche geworden, und unabhängig von der tatsächlichen technologischen Kompetenz wird die Suchmaschine des Unternehmens als die fortschrittlichste in der Branche wahrgenommen.

Unserer Meinung nach ergeben sich die Netzwerkeffekte von Alphabet hauptsächlich aus den Google-Produkten wie Suche, Android, Maps, Gmail, YouTube und anderen. Letztendlich betrachten wir das Netzwerk von Google als heterogen. Alle oben genannten Produkte haben Google eine massive Kundenbasis verschafft, die es dem Unternehmen ermöglicht, Daten zu sammeln.

Auf der anderen Seite kann Google durch seine reichhaltige Datensammlung und die große Nutzerbasis die beste Kapitalrendite für Werbetreibende bieten und ein wachsendes Netzwerk von Werbekunden aufbauen. Jede neue Anzeige und jeder neue Werbetreibende verbessert die Effizienz des programmatischen Werbeangebots von Google und ermöglicht es dem Unternehmen, das Netzwerk besser zu monetarisieren.

Risiko und Ungewissheit

Unser Morningstar Uncertainty Rating für Alphabet ist hoch, vor allem aufgrund der Abhängigkeit von einem anhaltenden Wachstum der Online-Werbung.

Wir sind zwar nach wie vor zuversichtlich, dass Google seine dominante Position auf dem Suchmarkt beibehalten wird, aber ein lang anhaltender Rückgang der Ausgaben für Online-Werbung könnte sich negativ auf die Einnahmen und den Cashflow von Alphabet auswirken und zu einer niedrigeren Fair Value-Schätzung führen. Andererseits könnten positive Renditen aus den Investitionen des Unternehmens in Cloud und Moonshots unsere Fair Value-Schätzung deutlich erhöhen.

Obwohl die immateriellen Vermögenswerte und der Netzwerkeffekt dazu beitragen werden, dass Alphabet seine Wettbewerbsvorteile beibehält, stellen die minimalen Umstellungskosten für die Nutzung einer konkurrierenden Suchmaschine ein Risiko für das Unternehmen dar. Dieses Risiko wird außer Acht gelassen, da Microsofts Bing - der nächste Konkurrent von Googles Suchmaschine - derzeit keine signifikante Präsenz auf dem mobilen Markt hat, der einer der wichtigsten Wachstumstreiber des Marktes für Suchanzeigen ist.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.