Wenn schon Barbie sie trägt: Die Gesundheits-Sandale an den Füßen von Margot Robbie in der Titelrolle des Blockbusters spülte dem Unternehmen aus Linz am Rhein ein sattes Umsatzplus in die Kassen. Das 250 Jahre alte Unternehmen hat sich längst zu einer High Fashion-Marke entwickelt.

Wenn schon Barbie sie trägt: Die Gesundheits-Sandale an den Füßen von Margot Robbie in der Titelrolle des Blockbusters spülte dem Unternehmen aus Linz am Rhein ein sattes Umsatzplus in die Kassen. Das 250 Jahre alte Unternehmen hat sich längst zu einer High Fashion-Marke entwickelt.

Nun zieht es das einstige Familien-Unternehmen an die New York Stock Exchange (NYSE). Laut Morningstar PitchBook beantragte das Unternehmen am 7. Juli den Schritt an die Börse.

Wann geht Birkenstock an die Börse?

Birkenstocks Börsengang (Initial Public Offering, IPO) in den USA dürfte bereits im September erfolgen. Ein Viertel Jahrtausend war die 1774 gegründet Firma in den Händen der Gründer-Familie. Im Jahr 2021 verkauften dann die Erben der sechsten Generation, die Brüder Christian und Alexander Birkenstock, das Familien-Unternehmen an die Private Equity-Gesellschaft L Catterton. Wert der Transaktion damals: 4,828 Mrd. USD, zeigen PitchBook-Daten.

Nach gerade einmal 2,5 Jahren will das französisch-amerikanische Private Equity-Haus, das zum Luxusmarkenhaus LVMH Moet Hennessy Louis Vuitton SE (LVMHF) gehört, nun Cash an der Börse erzielen. Der neue Eigentümer plant den Börsengang in Zusammenarbeit mit Goldman Sachs und JPMorgan – die angestrebte Bewertung beträgt über 8 Milliarden USD.

Dies könnte allerdings ein bisschen zu ehrgeizig sein, sagt Morningstar-Analystin Jelena Sokolova. „Der IPO-Preis erscheint happig, vor allem im Vergleich zu einem ähnlichen Schuhunternehmen wie Dr. Martens (DOCMF), das bei einem vergleichbaren Umsatz (basierend auf PitchBook-Daten zu Birkenstock) eine Marktkapitalisierung von 1,9 Mrd. USD aufweist und dessen Aktienkurs seit dem IPO um 65% gefallen ist.“

Laut PitchBook steigerte Birkenstock den Umsatz im Jahr 2022 auf 1,26 Mrd. USD (1,14 Mrd. EUR), verglichen mit gerade einmal 843 Mio. USD (766 Mio. EUR) im Jahr 2020. Das bereinigte Ebitda konnte das Unternehmen mehr als verdoppeln auf 414,253 Mio. USD, verglichen mit 194 Mio. USD im Jahr 2020.

Hinter dem Erfolg der Sandalen-Hersteller steht eben auch eine Vertriebsoffensive in den USA und Asien, die das Unternehmen nach dem Einstieg der Beteiligungsgesellschaft startete, erfolgreiches Product Placement im Barbie-Film inklusive. Produziert wird aber nach wie vor ausschließlich an deutschen Standorten.

Ein neues Werk in Pasewalk in Mecklenburg-Vorpommern wird im Rekordtempo hochgezogen. Die Produktion soll noch im dritten Quartal starten. Laut Mark Jensen, Technischer Direktor des Unternehmens, “ist dies ein absolutes Leuchtturm-Projekt und mit einem Gesamtvolumen von knapp 120 Millionen Euro die größte Einzelinvestition in der Geschichte des Unternehmens“, wie es im Nordkurier heißt.

Börsengang von Birkenstock in den USA: Warum New York und nicht Frankfurt?

Aller Heimatverbundenheit in der Produktion zum Trotz, für den Börsengang präferiert der neue Eigentümer den „Big Apple“. Generell werden Unternehmen am US-Markt tendenziell höher bewertet als in Europa, was das Hauptmotiv für die Wahl des Börsenplatzes auf der anderen Seite des Atlantiks gewesen sein dürfte. Nicht unwichtig dürfte zudem sein, dass die USA der Heimatmarkt des Eigentümers L Catterton sind.

Das Phänomen, dass deutsche Unternehmen dem Frankfurter Parkett eine Absage erteilen, ist nicht neu. Man denke an den Abschied von Linde (LIN) oder den Börsengang von BioNTech und CureVac. Letzteres rief das Deutsche Aktieninstitut auf den Plan.

In der Studie „Auslandslistings von BionTech, Curevac & Co" heißt es: „Deutsche Unternehmen gehen vor allem deshalb in den USA an die Börse, weil dort viel Kapital zur Verfügung steht. Dies beginnt mit der vorbörslichen Finanzierung, die aus einem Start-up einen Börsenkandidaten macht, gilt aber auch für den Börsengang und vor allem für nachfolgende Finanzierungen über Kapitalerhöhungen.”

Ausreichend Kapital sei schlichtweg die Basis für ein leistungsfähiges „Ökosystem Kapitalmarkt“. Zu dem gehören Investoren, die mit ihrer Expertise das Wachstumspotenzial der Börsenkandidaten einschätzen können und sich auf kleinere Emissionen von Wachstumsunternehmen spezialisieren ebenso wie Emissionsbanken und fachkundige Analysten, die den Börsengang von Unternehmen unabhängig von der Branche oder Größe begleiten.

An all dem fehlt es in Deutschland. Es steht nicht genügend Kapital zur Verfügung, und damit fehlt es auch an der Expertise der Investoren und den fachkundigen Emissionsbanken, bemängelt das Institut. So konzentrieren die Banken ihr Geschäft auf größere Unternehmen, denn kleinere Börsengänge können sie nicht stemmen.

Im 2. Quartal kein Börsengang in Deutschland

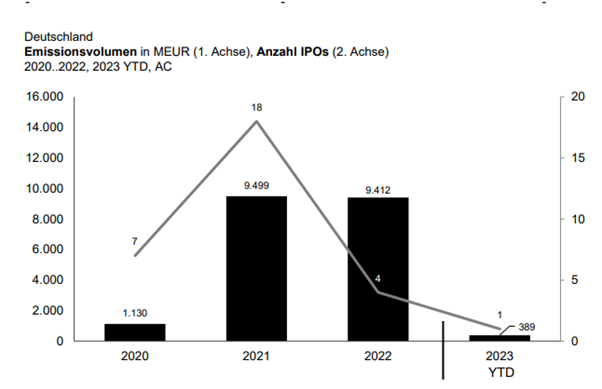

Außerdem sind US-Investoren generell wagemutiger, sagt Stefan Wyrobisch, Kapitalmarktexperte bei pwc. Wie seine Studie zum deutschen Emissionsmarkt im 2. Quartal 2023 zeigt, verzeichnete die Frankfurter Börse in diesem Zeitraum keine einzige Erstnotiz.

Bereits das erste Quartal verlief mau: Mit dem Internetdienstleister IONOS (IOS) ging nur ein Unternehmen an die Börse und spielte dabei 389 Millionen Euro ein. Gemessen am Emissionsvolumen ist damit das erste Halbjahr 2023 der schwächste Jahresanfang seit dem durch Corona geprägten Jahr 2020.

Quelle: Emissionsmarkt Deutschland Q2 2023, pwc

Dabei sind die Vorzeichen am Markt eigentlich günstig: Indexstände nahe den Rekordhochs und geringe Volatilität bieten ein günstigen Umfeld für Börsengänge, so Stefan Wyrobisch. Letztlich brauche der Markt einen Eisbrecher, um wieder Vertrauen zu schaffen, dass Neuemissionen attraktiv sind. Dies könnte der Börsengang von Thyssenkrupp Nucera (NCH2) Anfang Juli geschafft haben, so seine Hoffnung.

Hälfte der weltweiten IPO in China

Doch Birkenstock hin oder her, rosig sieht es am US-Emissionsmarkt auch nicht gerade aus, wie pwc im Bericht „Global IPO Watch Q2 2023“ konstatiert. Steigende Zinsen und die hartnäckige Inflation drücken auf die Stimmung am IPO-Markt – sowohl in den USA wie auch in Europa.

Betrachtet man die weltweiten Emissionen, machte Festlandchina im zweiten Quartal erneut fast 50 % der weltweiten IPO-Emissionen aus. Auch der IPO-Markt im Nahen Osten war aktiv, unterstützt durch die Privatisierungsbemühungen und die Nachfrage lokaler Investoren.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.

.jpg)