Trotz der gestiegenen Beliebtheit nachhaltig investierender er Fonds halten sich die Bedenken, ob ein Investment in ESG-Fonds nicht doch auf Kosten der Rendite ginge. Die meisten Untersuchungen haben zwar keinen derartigen Trade-off ermittelt, aber aufgrund der geringen Historie vieler Nachhaltigkeitsfonds sind diesbezüglich Aussagen immer mit einer gewissen Vorläufigkeit behaftet. Aus diesem Grund erhebt unsere aktuelle Untersuchung über die Performance von Nachhaltigkeitsfonds aus Europa in den vergangenen zehn Jahren nicht den Anspruch auf universelle Gültigkeit. Aber sie ist ein weiterer Baustein, der dazu beitragen könnte, skeptische Anleger zu animieren, sich weiter mit dem Thema Nachhaltigkeit zu beschäftigen.

Die Bilanz nachhaltiger Fonds gegenüber vergleichbaren konventionellen Fonds in den vergangenen zehn Jahren basiert auf der Auswertung von fast 4.900 in Europa domizilierte Fonds, darunter 745 nachhaltige Fonds. Inkludiert sind sowohl aktiv verwaltete Fonds als auch Indexfonds.

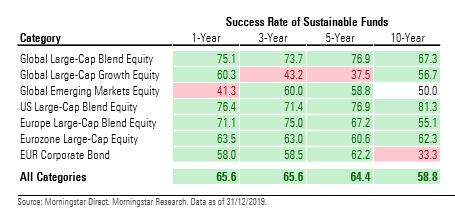

Die Analyse ist Survivorship Bias frei. Die liquidierten Fonds sind also in der Statistik enthalten. Die maßgebliche Kennziffer unserer Bilanz ist die Erfolgsquote (Success Rate). Sie drückt aus, welche ESG-Fonds in einer bestimmten Periode überlebt und zugleich den Durchschnitt der konventionellen Pendants übertroffen haben.

Wir haben für diese Studie die Performance von nachhaltigen Fonds in sieben Morningstar-Kategorien in den letzten ein, drei, fünf und zehn Jahren bis Dezember 2019 bewertet und auch die Phase der Coronavirus-Krise (im ersten Quartal 2020) zusätzlich analysiert. Die ausgewählten Kategorien wurden auf der Grundlage der Verfügbarkeit von nachhaltigen Fonds mit 10-Jahres-Renditen festgelegt. (Nicht zufällig sind diese Kategorien auch mit Blick auf das verwaltete Vermögen und Anzahl der ESG-Fonds die größten in Europa).

Vorweg zur inhaltlichen Abgrenzung: Wir definieren nachhaltige Fonds als solche Produkte, die ökologische, soziale und Governance-Kriterien als wesentlichen Teil ihrer Wertpapierauswahl und ihres Anlagenprozesses verwenden und/oder angeben, dass sie ein nachhaltigkeitsbezogenes Thema verfolgen und/oder neben der finanziellen Rendite eine messbare positive Wirkung anstreben. Nicht dazu gehören Fonds, die nur wenige Ausschlusskriterien ohne eine breitere ESG-Strategie anwenden. Auch eine diskretionäre Anwendung von ESG-Faktoren im Auswahlprozess der Wertpapiere – hier ist oft von „Integration“ die Rede – reichte nicht aus.

Die wichtigsten Ergebnisse auf einen Blick

Die durchschnittlichen Renditen und Erfolgsquoten für nachhaltige Fonds in den sieben Fondskategorien deuten darauf hin, dass nachhaltige Fonds nicht nur keine Performance-Nachteile bringen, sondern überdurchschnittlich erfolgreich sind. Tatsächlich hat die Mehrheit der nachhaltigen Fonds über mehrere Zeitabschnitte hinweg eine bessere Performance erzielt als ihre traditionellen Konkurrenten.

Im Zeitraum von zehn Jahren bis Ende 2019 haben fast 59 Prozent der nachhaltigen Fonds in den betrachteten Kategorien ihr durchschnittliches traditionelle Gegenstück übertroffen. Die untere Tabelle zeigt, dass nach zehn Jahren fünf von sieben ESG-Fonds-Cluster eine Erfolgsquote von über 50 Prozent aufwiesen; nachhaltige Schwellenländer-Aktienfonds hatten eine Erfolgsquote von immerhin 50 Prozent; nur Fonds für Euro-Unternehmensanleihen hatten nach zehn Jahren eine eher bescheidene Erfolgsquote von einem Drittel.

Tabelle: Die Erfolgsquoten von ESG Fonds über die Zeit

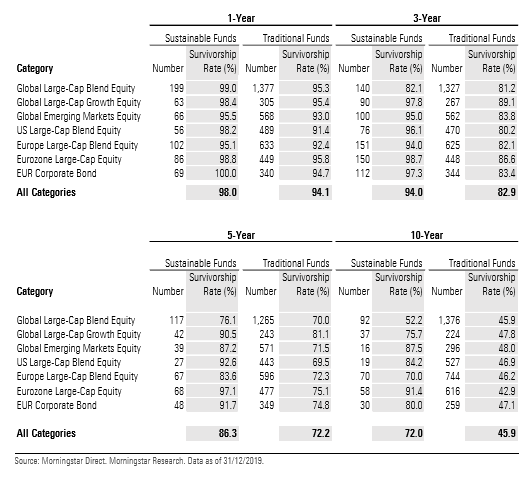

Eine wichtige Rolle hat die hohe Überlebensquote von ESG-Fonds gespielt. Von den nachhaltigen Fonds, die Anlegern vor zehn Jahren zur Verfügung standen, haben 72 Prozent überlebt, verglichen mit gut 45 Prozent der konventionellen Fonds.

Wie die untere Tabelle zeigt, lagen die Überlebensquoten von ESG- und Nicht-ESG Fonds nach einem Jahr nicht weit voneinander entfernt; jedoch geht die Schere bereits nach drei Jahren ziemlich deutlich auseinander. Nach zehn Jahren liegt die „Todesrate“ bei konventionellen Fonds in allen sieben Kategorien bei über 50 Prozent, während sie bei ESG-Fonds nur in einer Kategorie nahe 50 Prozent liegt.

Bedenkt man, dass Nachhaltigkeitsfonds überdurchschnittlich hohe Mittelzuflüsse auf sich vereinen, dann ist diese hohe Überlebensquote nicht weiter verwunderlich; keine Fondsgesellschaft käme auf die Idee, ihre goldene Gans zu schlachten.

Tabelle: Die Überlebensquote sichert ESG-Fonds die Bilanz

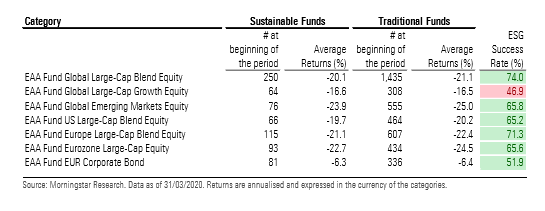

Insgesamt hat die Studie auch ergeben, dass nachhaltige Fonds sich während des Ausverkaufs von COVID-19 besser als ihre traditionellen Pendants gehalten haben und mit einer Ausnahme in allen Kategorien eine stabilere Performance erzielten. Da ESG-Fonds ein Übergewicht in Technologie-Werten und bei Pharma-Aktien haben, ist dieser Befund jedoch lediglich eine Observation; ob hier kausale Zusammenhänge eine Ursache spielen, ist anderen, detaillierteren Untersuchungen vorbehalten.

Tabelle: ESG-Fonds halten sich in der COVID-19-Krise gut

Sie können die vollständige Fassung der Untersuchung “How Does European Sustainable Funds' Performance Measure Up?” kostenlos hier herunterladen.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.