Schwellenländeraktien verlangsamen sich nach einer guten Phase im Jahr 2020 und im ersten Teil des Jahres 2021. Doch viele Anleger könnten sich zu fragen beginnen, ob es noch sinnvoll ist, auf Anlagen zu setzen, die schon immer als nützlich für die Diversifizierung angesehen wurden, aber selbst bei positiver Entwicklung zahlreiche Risiken bergen.

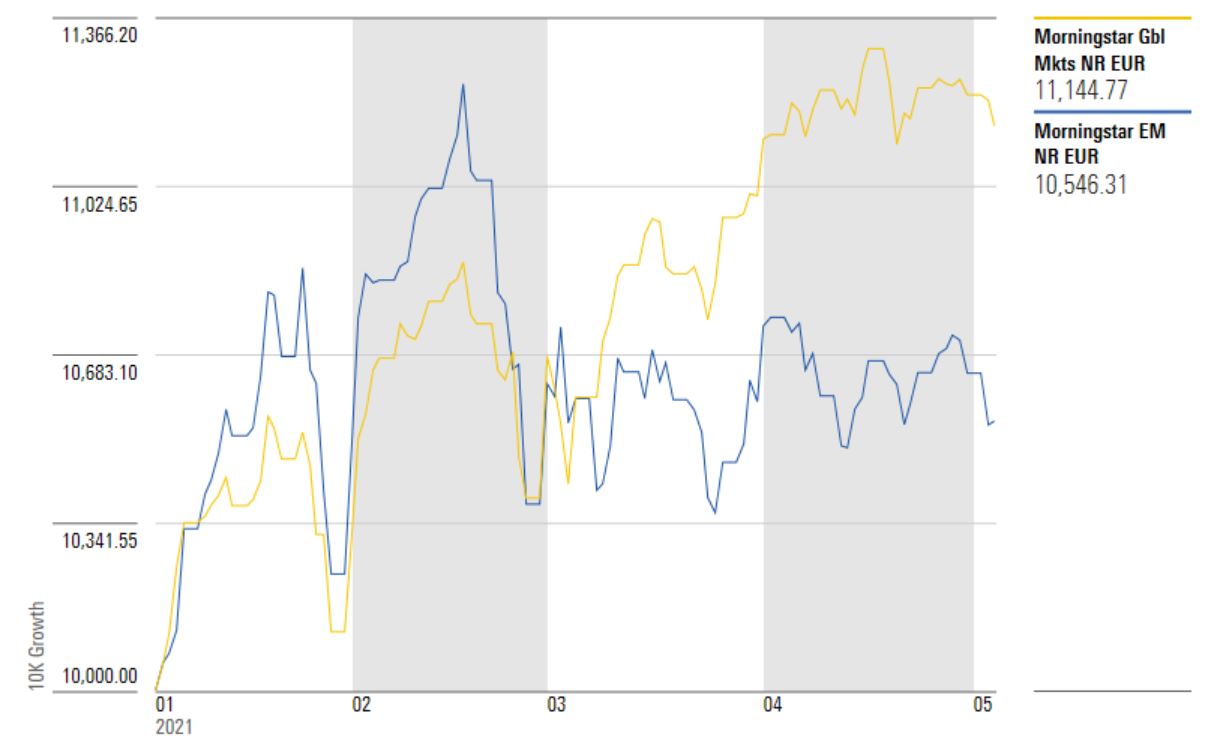

Der Morningstar Emerging Markets Index legte im Monat bis zum 6. Mai nur um 0,1% zu, sodass die Performance seit Jahresbeginn bei 4,9% liegt (18,4% im Jahr 2020). In vier Wochen verzeichnete der Global-Markets-Korb ein Plus von 2,25% (9,7% seit Januar; 16% im Jahr 2020).

Morningstar Emerging Markets Index vs Morningstar Global Markets Index YTD

"Der Weg zu erfolgreichen Investments in Schwellenländern ist sehr steinig und das Risiko ist hoch", so Daniel Sotiroff, Manager Research Analyst bei Morningstar. "Die Gefahren für Anleger in diesen Ländern sind zahlreich und heimtückisch. Das Problem besteht darin, dass traditionelle Risikomessungen Elemente von schlechter Unternehmensführung bis hin zu politischen Problemen nicht adäquat berücksichtigen."

Politische Risiken

Die politische Frage, die oft mit dem Phänomen der Korruption verbunden ist, sollte nicht unterschätzt werden. Einer der bemerkenswertesten Fälle kam Ende 2015 ans Licht, als sich Führungskräfte bei der staatlichen brasilianischen Ölgesellschaft Petrobras in ein komplexes Netz von Bestechungsgeldzahlungen verwickelten, an dem Auftragnehmer, Führungskräfte und Politiker beteiligt waren. Der Betrug leerte die Kassen des Unternehmens und füllte die Taschen der Beteiligten.

"Schädliches Verhalten von Führungskräften aus Schwellenländern ist nichts Neues", so Sotiroff. “Wir haben einiges davon in Russland Ende der 1990er Jahre gesehen, als das Land versuchte, den Übergang zu einer kapitalistischen Demokratie zu vollziehen.”

In den späten 2000er Jahren wurde bekannt, dass der (staatliche) Erdgasriese Gazprom mehrere große Erdgasreserven an seine eigenen Führungskräfte und einige ihrer Familienmitglieder verkauft hatte.

"Diese beiden Fälle zeigen ein weiteres Unterscheidungsmerkmal von Schwellenländern," erklärt Sotiroff. "Petrobras und Gazprom sind Unternehmen, die sich teilweise oder größtenteils im Besitz ihrer jeweiligen Regierungen befinden - ein Phänomen, das in Schwellenländern viel weiter verbreitet ist als in Industrieländern. Staatliches Eigentum erhöht das Risiko, weil die Interessen der Politiker nicht immer mit denen der Anleger übereinstimmen. Unternehmen haben in der Regel das Ziel, den Gewinn für die Aktionäre zu maximieren, während zu den Aufgaben von Regierungen die Sicherung von Ressourcen, die Außenpolitik und das soziale Wohlergehen gehören, um nur einige zu nennen. "

Fragile Volkswirtschaften

Ein weiteres Risiko von Schwellenländern ergibt sich durch die Volkswirtschaften dieser Gebiete, die meist fragiler sind als die von Industrieländern wie den USA, Westeuropa und Japan. "Das trägt zur Volatilität der Aktienmärkte dieser Länder bei und kann zur Schließung oder sogar zum Zusammenbruch ganzer Finanzmärkte führen", sagt Sotiroff. Laut dem Analysten besteht ein weiteres zu berücksichtigendes Element darin, dass sich die geografische Zusammensetzung der für Schwellenländer errechneten Warenkörbe tendenziell häufiger ändert als die der Warenkörbe von Industrieländern. “Und genau das führt zu einem höheren Portfolioumschlag”, erklärt er.

Zu berücksichtigen bei all dem sind auch die hohen Kosten dieser Anlageform, die sich daraus ergeben, dass bei Aktien, die oft nicht sehr liquide sind, mehr Research betrieben werden muss. "Es gilt auch Währungsfragen zu berücksichtigen. In der Vergangenheit haben wir auch Fälle erlebt, in denen lokale Unruhen die Märkte einiger Schwellenländer dazu gezwungen haben, für längere Zeit zu schließen," so Sotiroff.

Sollte man von Schwellenländern also lieber die Finger lassen? "Alles in allem ergeben diese Risiken kein rosiges Bild, aber das bedeutet nicht, dass Anleger Entwicklungsländer gänzlich meiden sollten", sagt der Analyst. "Im Gegenteil - der Umgang mit größeren Gefahren unterstreicht einmal mehr die Bedeutung der Dviersifizierung beim Einstieg in diese Gebiete."

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.