Die Dividende ist ein Restbetrag des Nettogewinns, den ein Unternehmen an seine Aktionäre ausschütten kann. Die Geschichte zeigt jedoch, dass sich Anleger selten darum kümmern, wie sicher ihre Dividenden sind. Wenn ein Unternehmen also seine Dividende kürzt, stürzt der Aktienkurs in der Regel ab.

Die Dividende ist ein Restbetrag des Nettogewinns, den ein Unternehmen an seine Aktionäre ausschütten kann. Die Geschichte zeigt jedoch, dass sich Anleger selten darum kümmern, wie sicher ihre Dividenden sind. Wenn ein Unternehmen also seine Dividende kürzt, stürzt der Aktienkurs in der Regel ab.

In anderen Fällen stellen Unternehmen die Dividende in den Mittelpunkt ihrer Aktienstory in der Hoffnung, die Anleger zu überzeugen, aber es fehlt ihnen an Liquidität, um Barmittel an ihre Aktionäre auszuzahlen. Dann nehmen sie entweder Schulden auf, verkaufen Vermögenswerte oder kürzen ihre Dividende, was auch wieder zu einem Rückgang der Aktienkurse führt.

Schauen Sie sich nur an, wie einige europäische Telekommunikations- und Versorgungsunternehmen unhaltbare Dividenden versprachen und sich ihr Aktienkurs schlechter entwickelte als der breite Markt. Die Frage, wie sicher Ihre Dividenden sind, erscheint daher gar nicht so abwegig.

Den freien Cashflow im Blick

Nun, wie sicher sind sie? Eine Möglichkeit, das zu beurteilen, ist zu prüfen, wie solide und nachhaltig "Ihr" Cashflow ist. Genauer gesagt, wie viel freier Cashflow das Unternehmen, in das Sie investieren, erwirtschaftet. Der freie Cashflow ist der Restbetrag an Barmitteln, den ein Unternehmen erzielt, nachdem es die Investitionen bezahlt hat, die für das weitere Wachstum notwendig sind (vorausgesetzt, die Kapitalallokation ist angemessen).

Wenn ein Unternehmen freien Cashflow erwirtschaftet, kann das zusätzliche Geld für einander ausschließende Zwecke verwendet werden: Schuldenabbau (falls Schulden vorhanden sind), Finanzierung von Fusionen und Übernahmen oder eben die Rückgabe von Barmitteln an die Aktionäre in Form von Aktienrückkäufen oder Dividenden.

Wenn ein Unternehmen immer mehr freie Cashflows erwirtschaftet, wächst die Fähigkeit, Barmittel an seine Aktionäre zurückzugeben.

Es gibt noch andere Möglichkeiten, um zu beurteilen, ob die Finanzen eines Unternehmens solide sind: Sie können das Umsatzwachstum, die Gewinnspanne, die Kapitalrendite, den Verschuldungsgrad usw. prüfen. All diese Faktoren können sich auf die eine oder andere Weise darauf auswirken, wie viel Barmittel ein Unternehmen generiert.

Der freie Cashflow fasst diese Faktoren zusammen.

In unserer Untersuchung gehen wir davon aus, dass der freie Cashflow die bevorzugte Finanzkennzahl ist. Wir werden daher prüfen, ob sowohl der freie Cashflow als auch die an die Aktionäre gezahlten Dividenden für das laudende und für die beiden nächsten Jahre steigen und wie hoch die Dividenden durch den freien Cashflow gedeckt sind.

Die Stichprobe

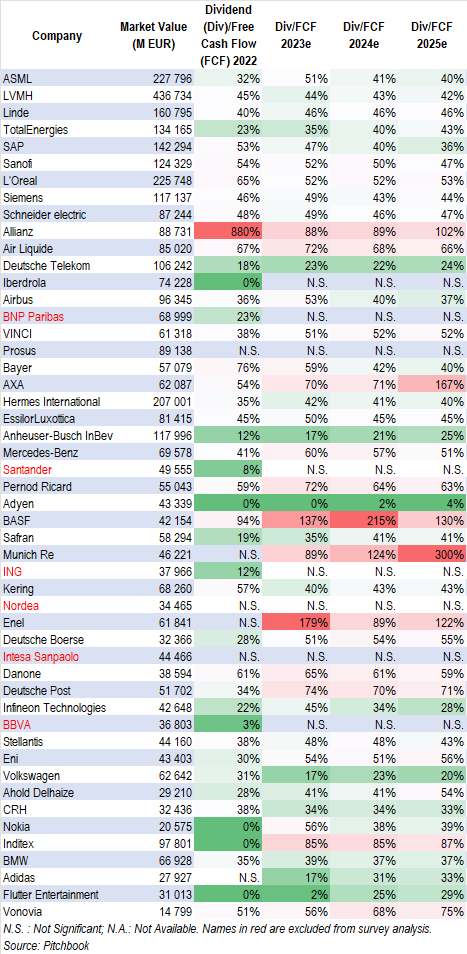

Wir untersuchten die 50 größten börsennotierten europäischen Unternehmen, die im Euro Stoxx 50 Index enthalten sind und einen Marktwert von insgesamt EUR 4,1 Billionen haben.

Finanzdienstleister (vor allem Banken und einige Versicherungsunternehmen) haben wir aus unserem Universum ausgeschlossen, da sie keine Angaben zu freien Cashflows machen.

Für die verbleibenden 44 Aktien haben wir die Konsensdaten von Factset über unsere Pitchbook-Plattform extrahiert.

Das große Bild

Zwischen 2022 und 2025 wird der kumulierte freie Cashflow voraussichtlich EUR 255 Milliarden erreichen, verglichen mit EUR 225 Milliarden im Jahr 2022, was einer Steigerung von 4,2 Prozent pro Jahr entspricht.

Im gleichen Zeitraum dürften die kumulierten Dividenden von EUR 95 Milliarden auf EUR 128 Milliarden steigen, was einem Plus von 10,5 Prozent pro Jahr entspricht.

Im Durchschnitt werden die Dividenden etwa 50 Prozent des verfügbaren freien Cashflows ausmachen. Das bedeutet, dass insgesamt die Hälfte des freien Cashflows für andere Zwecke als Dividenden verwendet wird.

Die Top 10 sind sicher

Bei den Top 10-Unternehmen in unserer Stichprobe ist der Deckungsgrad der Dividenden vernünftig und entspricht mit durchschnittlich 50 Prozent dem Gesamtwert (einzige Ausnahme ist Allianz, bei der die Dividenden zwischen 90 und 100 Prozent des zwischen 2023 und 2025 erwirtschafteten freien Cashflows aufbrauchen).

Die Top 10 bestehen zumeist aus den Weltmarktführern ihrer jeweiligen Branche (ASML, LVMH, Linde, L'Oreal).

Ihr strategischer Wettbwerbsvorteil, der so genannte Economic Moat, ist mittelgroß bis breit, was bedeutet, dass sie auf lange Sicht einen Mehrwert für die Aktionäre schaffen dürften.

Und auf der Grundlage der Konsensschätzungen wird erwartet, dass sie ihren freien Cashflow schneller steigern, als sie Dividenden ausschütten. Das ist bei den meisten von ihnen der Fall, mit Ausnahme von ASML, Linde und TotalEnergies.

Der Hauptgrund, warum das Ölunternehmen nicht so gut dasteht, ist, dass es 2022 Rekordgewinne und einen Rekord-Cashflow erwirtschaftet hat und seine Cashflow-Generierung zwischen 2023 und 2025 normalisieren wird. Dennoch sollte die Dividende gut gedeckt sein.

Einige besorgniserregende Fälle

Den meisten europäischen Unternehmen auf der unten stehenden Liste fällt es nicht gerade leicht, ihre Dividenden aus ihrem freien Cashflow zu decken.

BASF, Munich Re, Enel und Inditex zahlen Dividenden, die den größten Teil ihres freien Cashflows aufzehren und in einigen Fällen sogar mehr als das, was sie theoretisch für die Ausschüttung an die Aktionäre bereitstellen könnten.

Im Falle von BASF sind Spannungen zu erwarten, da die Analysten einen Rückgang der freien Cashflows zwischen 2022 und 2025 (-10 Prozent pro Jahr) prognostizieren, während die Dividenden als relativ stabil angesehen werden (+1 Prozent pro Jahr).

Einige Unternehmen - Iberdrola und Prosus - werden voraussichtlich negative freie Cashflows erwirtschaften, während sie ihren Aktionären Dividenden zahlen, was bedeutet, dass sie andere Finanzierungsquellen finden müssen.

Fragen, die Sie stellen sollten

Die meisten Informationen, die Sie benötigen, um die Fähigkeit eines Unternehmens zu beurteilen, finden Sie in seinen Jahresabschlüssen.

Sie können den freien Casflow aber auch berechnen, indem Sie sich die Kapitalflussrechnung ansehen (Cashflow aus der Geschäftstätigkeit abzüglich Investitionen).

Sie können auch einen Blick auf die Geschichte und die Strategie des Unternehmens werfen: Wächst es? Wie profitabel ist es? Wie solide ist die Bilanz? Wie gut sind die Manager in der Kapitalallokation? Ist die Dividende Teil der Belohnungspolitik für Aktionäre? Oder werden Rückkäufe bevorzugt?

Wenn das Unternehmen von den Morningstar-Aktienanalysten beobachtet wird, können Sie auch sehen, ob es einen Economic Moat hat und wie gut es bei der Kapitalallokation ist (Capital Allocation Rating).

Es reicht bei weitem nicht aus, eine Aktie nur wegen ihrer Dividendenrendite zu kaufen. Es gibt noch viele andere Kriterien, die erfüllt sein müssen, damit Sie sicher sein können, dass Ihre Dividende auch in Zukunft sicher ist.

Hier ein Überblick über Europas größte Unternehmen:

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/ZPLVG6CJDRCOTOCETIKVMINBWU.png)