Im Rahmen der Morningstar-Themenwoche zum thematischen Investieren werfen wir einen Blick auf die Aussichten für Aktien aus dem Bereich der sauberen Energien, die seit 2020 zu kämpfen haben - sowie auf die Branche der erneuerbaren Energien insgesamt.

Die durch den Krieg in der Ukraine ausgelöste Energiekrise in Verbindung mit dem Kampf gegen den Klimawandel und dem weit verbreiteten Wunsch, die Wirtschaft zu dekarbonisieren, hat den Investitionen in erneuerbare Energien, insbesondere in Europa, einen außerordentlichen Schub verliehen.

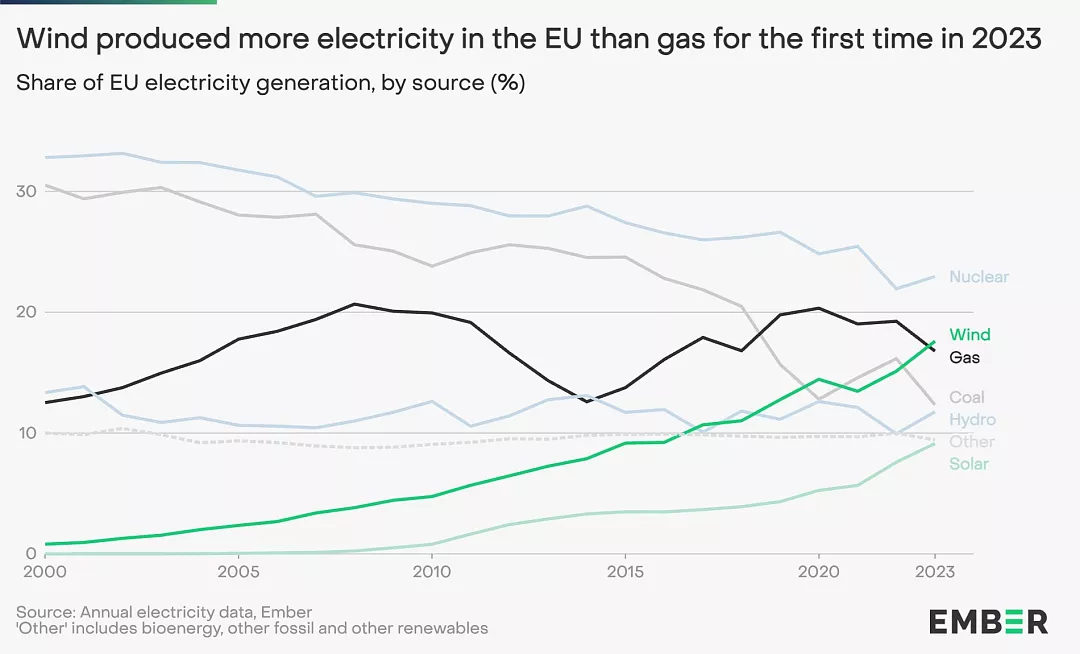

Und in den letzten zwei Jahren wurde auf der Angebotsseite viel erreicht. Zahlen des Thinktanks Ember zeigen, dass im Jahr 2023 der Anteil der durch Windkraft erzeugten Elektrizität in Europa zum ersten Mal den Anteil der aus fossilem Gas erzeugten Elektrizität übertroffen hat. Im vergangenen Jahr produzierten Wind- und Solarkraft einen Rekord von 27% des Stroms in der EU, ein Allzeithoch. Kohle und Gas mussten einen Rückgang in ähnlicher Höhe hinnehmen, wobei der Anteil von Kohle und Gas an der Stromerzeugung in der EU auf ein Allzeittief von nur 12% fiel.

"Der europäische Energiesektor befindet sich inmitten eines monumentalen Wandels", sagt Sarah Brown, Europa-Programmdirektorin bei Ember. "Fossile Brennstoffe spielen eine noch nie dagewesene Rolle, während ein System entsteht, in dem Wind und Sonne das Rückgrat bilden."

Die Morningstar-Kategorie der sektoralen Aktienfonds für alternative Energien (die auch ETFs umfasst) verzeichnete jedoch durchschnittlich Abschläge von -11% im Jahr 2022, -10,5% im Jahr 2023 und -4,3% für das laufende Jahr (Zahlen in Euro, Stand: 15. April 2024).

Innerhalb dieser Gruppe gibt es auch einige Fonds - die alle aktiv verwaltet werden -, die sich insbesondere 2023 deutlich besser entwickelt haben, wie der Pictet-Clean Energy Transition oder der RobecoSAM Smart Energy Equities.

Energieprojekte haben mit hohen Zinssätzen zu kämpfen

Im vergangenen Jahr haben sich vier Faktoren besonders negativ ausgewirkt: Zinserhöhungen, die die Kapitalkosten in die Höhe trieben, die hohe Inflation, die die Entwicklungskosten in die Höhe trieb, Engpässe im Netz und schließlich Schwierigkeiten in den Lieferketten.

"Der wichtigste Faktor für diese lange Underperformance ist in den Überkapazitäten zu suchen, da das Angebot für die aktuelle Nachfrage mehr als ausreichend ist", sagt Fabrizio Arusa, Senior Relationship Manager und ETF-Spezialist bei Invesco. "Das drückt auf die Margen, obwohl es einen Vorteil darstellt: Die wettbewerbsfähige Preisgestaltung im Vergleich zu fossilen Brennstoffen ist ein großer Teil dessen, was diese Strategie für das Klima lebensfähig macht."

"Faktoren wie steigende Zinssätze wirken sich aufgrund des langfristigen Charakters ihrer Cashflows und ihrer fremdfinanzierten Vermögenswerte besonders auf Unternehmen im Bereich der erneuerbaren Energien aus. Darüber hinaus sind Offshore-Windkraftpläne, insbesondere in den USA, mit erhöhten Risiken behaftet, die zur Stornierung einiger Projekte geführt haben", erklärt Manuel Losa, Senior Portfolio Manager des Pictet-Clean Energy Transition Fonds.

Projekte für saubere Energie sind mit hohen Vorlaufkosten verbunden und reagieren sehr empfindlich auf Zinssätze.

"Um ein paar Zahlen zu nennen: Kraftwerke haben in der Regel eine Lebensdauer von etwa 30 Jahren und sind für die ersten 10-15 Jahre vertraglich gebunden. Sie werden jedoch häufig mit Schulden finanziert, die eine durchschnittliche Laufzeit von sieben Jahren haben. Bestehende Anlagen, die in einer Zeit niedriger Zinsen entwickelt und finanziert wurden, sind im aktuellen Umfeld schwieriger zu finanzieren, was für Stromerzeuger mit bestehenden laufenden Projekten eine Herausforderung darstellt", sagt Aanand Venkatramanan, Leiter des Bereichs ETF EMEA bei LGIM.

"Es ist jedoch wichtig, daran zu denken, dass der Übergang zu sauberer Energie nicht nur auf erneuerbare Energien beschränkt ist: Sektoren wie Halbleiter, umweltfreundliche Gebäude, Stromnetze und Elektrofahrzeuge spielen ebenfalls eine wichtige Rolle", so Losa von Pictet. Und in der Tat konnte die 2023-Strategie des Schweizer Fondsmanagers den MSCI ACWI-Index vor allem aufgrund des starken Engagements in diesen Sektoren übertreffen.

Investieren und der Greenium-Effekt

Die passive Vermögensverwaltung hatte dagegen mehr zu kämpfen, wobei der iShares Global Clean Energy UCITS ETF USD (INRG) das prominenteste Opfer des Umschwungs war. Nachdem der Fonds im Jahr 2020 der absolute Spitzenreiter war, hat er seit Januar 2021 rund 43% seines Wertes verloren.

"Obwohl der S&P Global Clean Energy Index eine schwierige Zeit hinter sich hat, umfasst das Segment der sauberen Energien eine breite Palette von Aktien, so dass man zwischen Pure Players, die sich ausschließlich auf saubere Technologie konzentrieren, und dem Rest des Universums, das erneuerbare Energien, Versorger und die grüne Industrie umfasst, unterscheiden muss", erklärt Natalia Luna, Senior Thematische Investmentanalystin bei Columbia Threadneedle Investments.

"In diesem Sinne kann der starke Rückgang auf die Korrektur bei den reinen Themenwerten zurückgeführt werden, die dank des Greenium-Effekts , d.h. der Bereitschaft der Anleger, eine Prämie für Nachhaltigkeit zu zahlen, von hohen Bewertungen in einem Klima der Begeisterung für ESG-Themen profitiert hatten, was zu beträchtlichen Zuflüssen geführt hatte", so Luna weiter.

"In Wirklichkeit erlebten viele Unternehmen eine negative Rentabilität und erfuhren angesichts eines schwierigeren makroökonomischen Umfelds, das zu einer Umkehrung der ESG-Zuflüsse führte, eine natürliche Korrektur."

Eine weitere wichtige Dynamik ist die Tatsache, dass die Verbraucherpreise für erneuerbare Energien in den letzten zwei Jahren deutlich gesunken sind, obwohl die Produktionskosten im gleichen Zeitraum erheblich gestiegen sind, was die Margen der Unternehmen stark unter Druck gesetzt hat.

Treiber für saubere Energie: Niedrigere Zinsen, billige Aktien

Die Bewertungen von Aktien aus dem Bereich der sauberen Energien erlebten in der Zeit unmittelbar nach der ersten Welle des Coronavirus einen wahren Boom. "Diese Bewertungen spiegelten einen übermäßigen Optimismus in Bezug auf die Fundamentaldaten der Projekte und das makroökonomische Umfeld wider", so Venkatramanan von LGIM.

Seitdem ist der Wert dieser Aktien jedoch deutlich gesunken.

"Wir glauben, dass der Markt den Sektor der erneuerbaren Energien im Jahr 2023 übermäßig negativ bewertet hat, indem er einen verallgemeinerten Ansatz gewählt hat, der weder die strukturellen Unterstützungsfaktoren des Sektors erfasst noch zwischen den verschiedenen Akteuren unterscheidet", erklärt Natalia Luna. "Trotzdem hat sich unser Investmentansatz für die Energiewende nicht geändert und wir prognostizieren weiterhin ein positives und nachhaltiges Wachstum, wenn auch nicht ohne Hindernisse im Zusammenhang mit dem zeitlichen Ablauf des Genehmigungsprozesses, Schwierigkeiten entlang der Lieferkette und einer Zunahme von Engpässen in den Netzen."

Für Arusa von Invesco sind die aktuellen Bewertungen des Anlageuniversums bisher "äußerst attraktiv". Außerdem dürfte sich ein Sieg der Demokraten in einem Wahljahr für den US-Markt "als Segen für Aktien aus dem Bereich der sauberen Energien erweisen".

"Der Anstieg der Zinssätze bietet dem Sektor der erneuerbaren Energien, der durch seinen raschen Anstieg negativ beeinflusst wurde, die dringend benötigte Bewertungsunterstützung", sagt Roman Boner, Senior Portfolio Manager der Strategie RobecoSAM Smart Energy Equities.

"Wir glauben, dass der derzeitige Anstieg der Kapitalkosten nur ein vorübergehender Rückschlag für den Sektor der erneuerbaren Energien ist, da die Wachstumsaussichten in diesem Jahrzehnt weiterhin stark sind und Finanzierungen nach wie vor in großem Umfang verfügbar sind. Dies schafft mittel- bis langfristig attraktive Einstiegspunkte. Es handelt sich um ein langfristiges strukturelles Problem, das einem nicht linearen Pfad folgen wird, der Gewinner und Verlierer hervorbringen wird."

Insgesamt bleiben Boner und das Managementteam von Robeco auch angesichts eines schwierigeren Makroszenarios zuversichtlich, was die Ertragsaussichten im Jahr 2024 angeht, "da die hohen Energiepreise und die dringende Notwendigkeit der Energieunabhängigkeit als Katalysator für größere Investitionen in intelligente Energietechnologien wirken."

KI und saubere Energie

Nicht nur geopolitische Fragen, sondern auch die Zukunft der Technologie drängt uns zu saubereren und billigeren Stromquellen. "Es wird geschätzt, dass die Nachfrage nach Strom aus KI (künstlicher Intelligenz) in einigen Jahren das Niveau der aktuellen Nachfrage von ganz Europa erreichen wird", sagt Manuel Losa.

Laut Losa durchläuft die Energiewende in unserer Wirtschaft drei grundlegende Veränderungen: "Der erste betrifft die sauberere Stromerzeugung mit erneuerbaren Quellen, die nicht nur sauberer, sondern auch billiger sind. Die zweite ist die weit verbreitete Elektrifizierung, beginnend mit Sektoren wie dem Verkehr und der Heizung von Gebäuden. Der letzte Punkt betrifft die Steigerung der Energieeffizienz; die Notwendigkeit, den Energieverbrauch zu senken und zu optimieren, wird immer wichtiger."

"Die zunehmende Effizienz der erneuerbaren Energien und die sinkenden Preise für Elektrofahrzeuge werden diesen Trend in der Tat weiter vorantreiben", sagt der Pictet-Manager. "Wir sind der festen Überzeugung, dass der Übergang zu einer sauberen Energiezukunft unvermeidlich ist, trotz kurzfristiger Schwankungen der Rohstoffpreise und möglicher politischer Interventionen."

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.