Finanzkrisen stellen Anlegerportfolios auf harte Proben – die viele nicht bestehen. Vor allem Korrekturen, die plötzlich auftreten und heftig ausfallen, kommen in der Regel nach freundlichen Märkten, und sie offenbaren, dass viele Anlegerportfolios zu hohe Risiken in sich bergen. Das ist leider häufig so. Steigen die Kurse über längere Zeit, werfen Anleger nach und nach die Vorsicht über Bord und gehen zu hohe Risiken ein. Oftmals sind ihre Portfolios bereits vor einer Korrektur am Aktienmarkt. Nach einer Finanzkrise ziehen viele geschundene Anleger leider die falschen Schlüsse. Sie reduzieren ex post das Risiko und rauben ihren Portfolios damit die Chance, an der Post-Krisen-Hausse, die unweigerlich kommt, zu partizipieren.

Dies ist eine recht lange Vorrede zu einem Beitrag, der sich mit einer ganz speziellen Mischfonds-Art befasst: So genannte moderne Mischfonds, auch Multi-Asset-Fonds genannt, die das Ziel haben, mittels diversifizierter, alternativer Strategien, die Anlegerportfolios zu stabilisieren. Diese Fonds tauchten verstärkt nach der Dot-Com-Krise in Gestalt von Absolute-Return-Strategien auf, feierten ihre Wiederauferstehung nach der großen Finanzkrise und werden seitdem immer wieder als Heilsbringer gefeiert. Wir sortieren diese Fonds in die Gruppe der alternativen Fonds ein, der sogenannten Hedgefonds light.

Bei Multistrategie-Fonds ist oft viel Taktik im Spiel

Multistrategie-Fonds sind Produkte, die auf mehrere alternative Investmentstrategien gleichzeitig setzen und typischerweise als Mischfonds eines neuen Typs vermarktet werden. Sie werden häufig taktisch gemanagt, was daran liegt, dass hier das Bestreben im Vordergrund seht, nicht nur das Anlegergeld zu diversifizieren, sondern auch die Verlustgefahren zu minimieren. Dennoch steht das Leistungsversprechen der Fondsmanager im Vordergrund, „ordentlich“ an den Risikoprämien, die verschiedene Asset-Klassen bieten, zu partizipieren.

Leider haben Multistrategie-Fonds nicht gehalten, was sie versprochen haben. Wir haben verschiedentlich darüber berichtet, dass solche Hedgefonds light weder in Aufwärtsphasen auch nur die bescheidensten Erwartungen erfüllen; in Abwärtsphasen haben sie wiederholt enttäuscht – so 2008, 2011 und auch 2018. Wir haben die These vor einiger Zeit aufstellt, dass solche Produkte „den schleichenden Renditetod“ bringen.

In den Jahren mit ausgeprägten Korrekturen gelang es den Fonds en gros nicht, das Anlegerkapital zu schützen. In den Jahren mit haussierenden Märkten gelang ihnen wiederum (erwartungsgemäß) nicht, Schritt zu halten. Anlegern ist diese unschöne Asymmetrie auf Dauer nicht verborgen geblieben. In den vergangenen 1,5 Jahren haben Investoren begonnen, die Konsequenzen zu ziehen. Multistrategie-Fonds leiden seit 2018 unter recht hohen Mittelabflüssen.

Halten wir also fest, dass, ungeachtet der recht ordentlichen Performance einzelner Multistrategiefonds, die Fondsgruppe als solche schwach performt hat. (Dieser Befund gilt übrigens auch für andere alternative Fondsstrategien, die sich mein Kollege vom Fonds-Research, Matias Möttölä, vor gut einem Jahr vorgenommen hat.)

Wie Multistrategie-Fonds die Corona-Krise durchstehen

Die aktuelle Corona-Krise wollen wir zum Anlass nehmen, die Performance der Fonds auf die Spur zu kommen. Wir haben uns dieses Mal die Gruppe der in Europa aufgelegten Multistrategie-Fonds vorgenommen, die als Basiswährung auf Euro lauten und dabei die für Privatanleger konzipierte Fondstranchen als repräsentativ für dieses Sample verwendet. Da wir für diese höchst heterogene Fondsgruppe keine offiziellen Kategorie-Renditen ausweisen, handelt es sich strenggenommen um ein Multistrategie-Portfolio und nicht um die Rendite-Reihe einer offiziellen Morningstar-Fondskategorie.

Wir haben als Sample 1034 Fonds vorgefunden; um den Survivorship Bias zu eliminieren, haben wir auch die Renditen der inzwischen liquidierten Fonds – immerhin 358 an der Zahl - so lange wie möglich berücksichtigt und daher auf Tages-Performance-Daten zurückgegriffen.

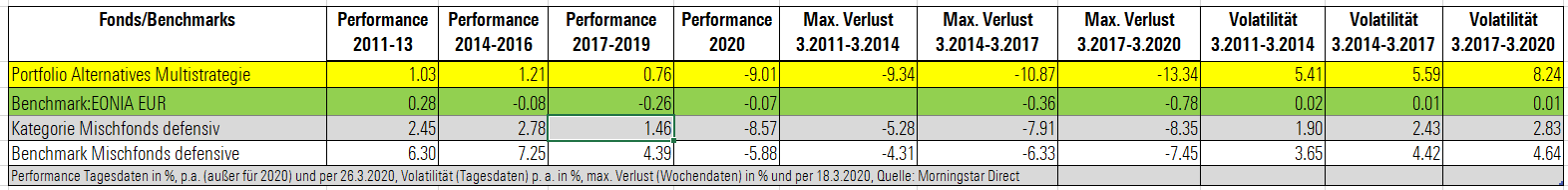

Die untere Tabelle illustriert die Performance der Fonds in drei Perioden. Auf der linken Seite der Tabelle fangen wir an mit den Renditen der Dreijahres-Periode 2011 bis 2013 an, die uns entlang zwei weiterer Dreijahresreihen führt (2014 bis 2016; 2017 bis 2019). Anschließend finden wir die Performance in diesem Jahr. Weiter zur rechten Seite haben wir die Daten zum maximalen Verlust in drei Zeitperioden sowie die Volatilitätsdaten zu drei weiteren Dreijahres-Periode aufgeführt.

Tabelle: Risiko und Ertrag von Multistrategie-Fonds über drei Perioden

Ziel dieser Übung war es, den Performance-Verlauf dieser Fonds über die Zeit nachzuvollziehen. Wir sehen, dass die Performance in den Dreijahres-Perioden (annualisiert) recht bescheiden ausfiel und in der letzten Dreijahres-Periode mit einem jährlichen Plus von nur 0,76 Prozent am schwächsten ausfiel. Aufschlussreich ist dabei, dass die Risiko-Daten, sowohl, was den maximalen Verlust sowie die Volatilität anbelangten, immer ungünstiger wurden. Das bedeutet, dass die Fondsmanager immer höhere Risiken in den vergangenen Dreijahres-Perioden eingegangen sind und dafür tendenziell schwächere Erträge erwirtschaftet haben.

Wir kommen zur Performance in diesem Jahr (per 26.3.). Mit einem Verlust von über neun Prozent konnten sich Multistrategie-Fonds nicht behaupten. Wir haben den Geldmarktsatz Eonia sowie defensive Mischfonds und deren Benchmark zum Vergleich aufgeführt. In diesem Jahr konnten der Geldmarktsatz (natürlich), aber auch defensive Mischfonds am Markt (und auch deren Misch-Index) die Verluste besser begrenzen als das Multistrategie-Portfolio, das wir stellvertretend für diese Fonds aufgesetzt haben.

Das Bull- und Bear-Beta von Multistrategiefonds

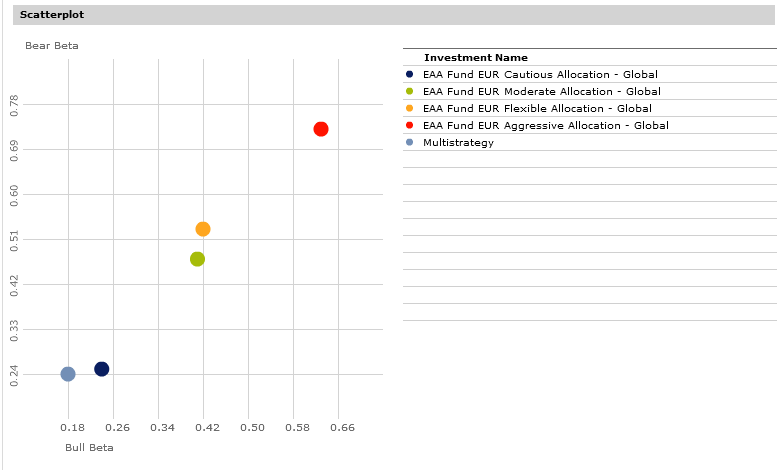

Eine abschließende Sensitivitäts-Analyse zeigt, dass diese Fonds der Gruppe der defensiven Mischfonds zwar ähneln, aber im schwachen Phasen hinter diesen bleiben, also stärker bei Aktien-Bärenmärkten nach unten „mitgehen“, aber zugleich in Aktien-Aufschwungphasen weniger sensitiv reagieren, wie die untere Grafik zeigt, die illustriert, wie stark verschiedene Mischfonds auf das Auf und Ab beim Aktien-Index MSCI World reagieren.

Je stärker sich die Werte des Bull Betas (X-Achse) in Richtung 1,0 bewegen, desto stärker geht das Investment mit dem MSCI World Index in Aufwärtsmärkten mit nach oben; je stärker der Wert auf der Y-Achse, welche das Bear-Beta abbildet, gegen dem Wert 1,0 tendiert, desto stärker fällt das betreffende Investment mit dem Welt-Index in Abwärtsphasen.

Wie aus der Grafik ersichtlich ist, kamen aggressive Mischfonds dem MSCI World in Auf- und Abwärtsphasen in den vergangenen fünf Jahren am nächsten, gefolgt von flexiblen, ausgewogenen und defensiven Mischfonds. Alternative Multistrategiefonds folgten dem Welt-Index am allerwenigsten. Die obere Performance-Tabelle zeigt allerdings, dass es sich in den vergangenen Jahren für Anleger nicht immer lohnte, wenn sich ein Investment anders verhielt als der MSCI World. Zumal das Verhalten der Multistrategiefonds in den vergangenen Wochen doch einiges an Risikomanagement zu wünschen übrig ließen.

Grafik: Bear- und Bull-Betas verschiedener Mischfonds-Typen vs dem MSCI World

Das bringt uns zu dem Fazit, dass Multistrategie-Fonds erneut keinen Mehrwert als Gruppe gebracht. Die Gründe für das Scheitern sind mannigfaltig. Zum einen sind die Kosten erheblich, zum anderen werden viele dieser Fonds wieder vom Markt genommen, sodass ihre die Erfolgsquote insgesamt bescheiden ist. Doch es gibt ein weiteres, zugleich banales wie grundsätzliches Problem: In den vergangenen Jahren bzw. Jahrzehnten, ja auch Jahrhunderten reflektierte die Richtung der Kapitalmärkte die rasante Expansion der Weltwirtschaft. Es ging im Durchschnitt nach oben, nicht unbedingt gradlinig, aber per Saldo doch kontinuierlich.

Sofern sich diese Entwicklungsgeschichte fortsetzt und die Wirtschaft weiter expandiert, was selbst die aktuelle Corona-Krise nicht in Frage stellt, werden diese Investmentprodukte, die ein prinzipiell begrenztes Exposure zu Risiko-Assets aufweisen, einen steinigen Weg vor sich haben. Sofern es an den Kapitalmärkten langfristig weiter aufwärts geht, werden sie nur dann eine Chance haben, gegenüber Long-only-Investments zu bestehen, wenn es ihnen gelingt, in den immer wiederkehrenden Krisen die Draw-downs signifikant zu begrenzen. Das gelang in den vergangenen zehn Jahren erkennbar nicht. Das sollte Anleger dazu bewegen, diese Produktkategorien mit einer gehörigen Portion Skepsis zu betrachten und sie in jedem Fall zu einer sehr gründlichen Due Diligence bei der Untersuchung der einzelnen Fonds veranlassen.

Verpassen Sie nichts. Alle Morningstar Analysen können Sie in unseren wöchentlichen Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.