Im ersten Teil des Artikels über die Mischfonds-Performance haben wir uns die wichtigsten Kategorien angeschaut und uns deren Durchschnitts-Performance mit der Rendite der relevanten Indizes angeschaut. Im zweiten Teil des Artikels blicken wir jetzt auf die größten Mischfonds für Privatanleger, die in Deutschland zu Vertrieb zugelassen sind. Wir haben die größten Fonds aus folgenden vier Mischfondskategorien ermittelt, die global investieren: defensiv, ausgewogen, flexibel und alternative Multistrategie-Fonds. Mangels Masse haben wir die Kategorie der aggressiven, also aktienlastigen Mischfonds, außen vor gelassen.

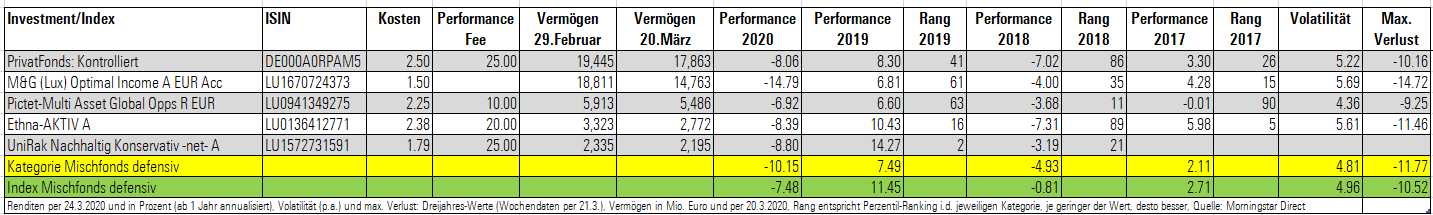

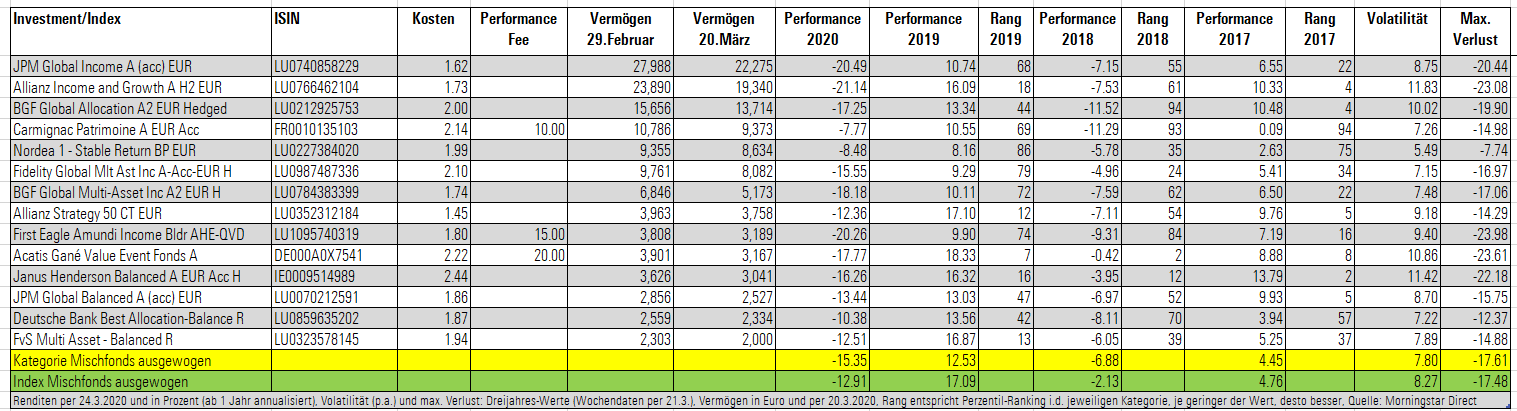

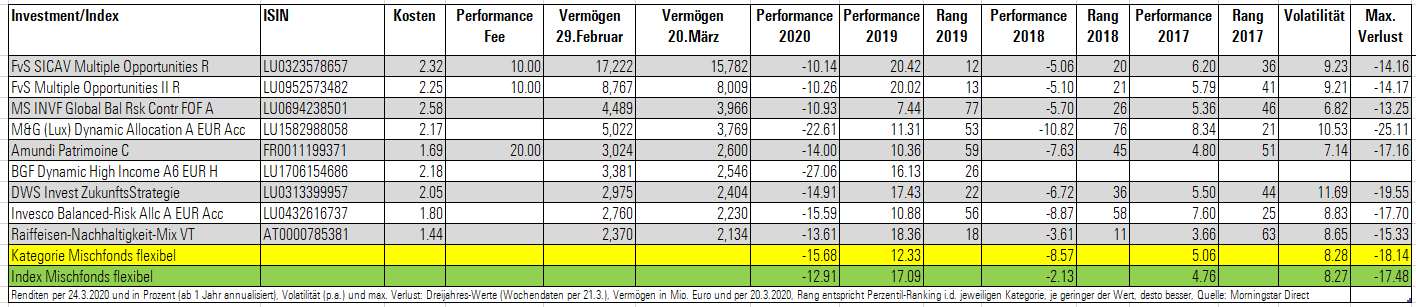

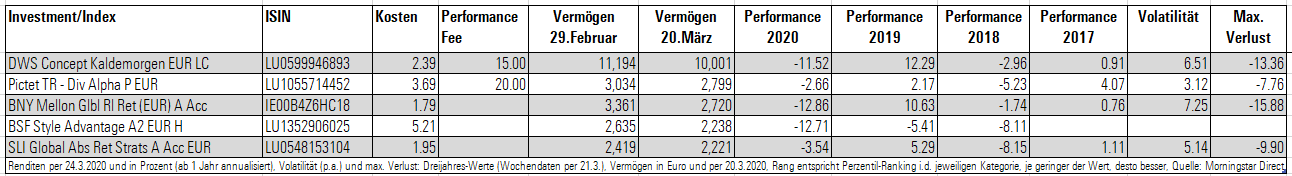

Zunächst ein Hinweis zu den Fondstabellen. Neben dem Fondsnamen finden Sie weiter rechts die Wertpapierkennnummer ISIN, gefolgt von den Fondskosten, die auch die Transaktionskosten und die Performance Fees umfassen. Weiter rechts ist die Höhe der Performance Fee aufgeführt. Es folgt ein Abgleich des Fondsvermögens per Ende Februar mit dem Stand am 20. März, dem Zeitpunkt der aktuellsten Messung. Dieser Abgleich zeigt, in welchem Maße die Corona-Krise das Fondsvermögen vermindert hat. Es folgen einige Performance-Daten, für das laufende Jahr (per 24. März) sowie die zu den drei vorangegangenen Jahren. Jeweils neben den Rendite-Daten haben wir das Perzentil-Ranking innerhalb der jeweiligen Kategorie aufgeführt.

PrivatFonds: Kontrolliert begrenzt Verluste in diesem Jahr

Wir fangen an mit den größten defensiven Mischfonds am Markt an, die Sie in der Tabelle aufgelistet finden. Der größte defensive Mischfonds ist der PrivatFonds: Kontrolliert von Union Investment. Per Ende Februar wies der Fonds ein Vermögen von knapp 19,5 Milliarden Euro auf. 20 Tage später war das Vermögen um gut 1,5 Milliarden Euro kleiner. Das mag absolut gesehen ein ordentlicher Batzen sein, ist aber nicht dramatisch, weil es der Fonds schaffte, die Verluste mit einem Minus von 8,1 Prozent recht effektiv zu begrenzen. Damit war er zwar schlechter als der Kategorie-Index, der 7,5 Prozent verlor, aber immerhin gut zwei Prozentpunkte besser als der durchschnittliche defensive Mischfonds. In den vergangenen drei Jahren landete der PrivatFonds: Kontrolliert im Mittelfeld der vergleichbaren Fonds.

Als besonders effektiver Verlustbegrenzer unter den defensiven Fonds erwies sich der Pictet Multi Asset Global Opportunities, der in diesem Jahr um nur knapp sieben Prozent nachgab. Bereits im Februar hatte das Management den Aktien-Anteil heruntergefahren bzw. mit Puts abgesichert. Auch US-Unternehmensanleihen wurden teilweise abgesichert. Auch 2018 hatte der Fonds gut abgeschnitten. Allerdings war die schwache Performance in Aufwärtsmärkten die Kehrseite der Medaille, wie die Performance 2017 und 2019 zeigen.

Auch der Ethna-AKTIV und der UniRak Nachhaltig Konservativ verloren weniger als zehn Prozent in diesem Jahr. Längerfristig zählte der Ethna-AKTIV eher zu den mittelmäßigen Produkten.

Höher als bei allen anderen defensiven Mischfonds unserer Auswahl fielen die Verluste beim M&G Optimal Income aus, der per 24. März einen Verlust von 14,8 Prozent hinnehmen musste. Der Aktienanteil beim M&G Optimal Income liegt typischerweise bei unter zehn Prozent; die Verluste gingen also vor allem auf das Konto von Spread-Ausweitungen auf der Bond-Seite, was vor allem bei niedrigeren Rating-Stufen ins Kontor schlug. Der Fonds lag in diesem Jahr deutlich hinter der Benchmark und auch hinter dem Durchschnitt der Kategorie zurück.

Tabelle: Übersicht über die größten defensiven Mischfonds am Markt

Kommen wir nun zu den ausgewogenen Mischfonds. Zwei Fonds stechen in der Kurzfristbilanz hervor, die in der Vergangenheit Anlegern nicht immer Anlass zur Freude gegeben haben. Der Carmignac Patrimoine schaffte es, das Minus auf 7,8 Prozent in diesem Jahr zu begrenzen. Mitte März hatten die Fondsmanager noch eine sehr defensive Haltung eingenommen und das Aktien-Exposure durch Short-Positionen auf Aktienindizes reduziert und auch die Risiken auf der Bond-Seite heruntergefahren. Das konnte die Verluste begrenzen. In der aktuellen Woche wurde indes der Aktienanteil „taktisch“ erhöht. So plausibel diese Umschichtung sein mag: Es war genau diese taktische Ausrichtung des Fonds, der in den vergangenen Jahren dazu beitrug, dass viel Performance-Potential verschenkt wurde. Illustriert wird dies durch die schwache Performance der Jahre 2017 bis 2019.

Der zweite Fonds, dem es in diesem Jahr gelang, die Verluste zu begrenzen, war der Nordea Stable Return, ein Fonds, der sich bereits seit Jahren in volatilen Märkten auszeichnet, aber spiegelbildlich in Aufschwungphasen bei Risiko-Anlagen dem Markt hinterherhinkt.

Indes wurden etliche Manager der Dickschiffe in diesem Jahr auf dem falschen Fuß erwischt. Dies zeigt der hohe Verlust beim größten ausgewogenen Mischfonds, dem JPMorgan Global Income Fund, der in diesem Jahr um über 20 Prozent nachgab. Auch der Allianz Income and Growth musste kräftig Federn lassen; beide Fonds litten durch ihr Risiko-Exposure auf der Renten- wie auf der Aktienseite; sie stehen damit stellvertretend für viele Mischfonds, die in Zeiten tiefster Renditen am Bond-Markt die Risiken bei Anleihen hochgefahren haben. Im Ergebnis haben es Anleger mit verkappten Aktienfonds zu tun, da Kreditmärkte typischerweise eine hohe Korrelation zu Aktien aufweisen. Staatsanleihen, die viele Mischfonds-Manager verschmähen, schafften es dagegen in diesem Jahr die Verluste in Aktienportfolios zu dämpfen.

Tabelle: Übersicht über die größten ausgewogenen Mischfonds am Markt

Ein Blick auf die größten flexiblen Mischfonds zeigt bei einem prominenten Fonds ein erfreuliches Bild. Der FvS SICAV Multiple Opportunities (und sein Zwillingsfonds, der FvS Multiple Opportunities II) schaffte auch im Abschwung das Kunststück outzuperforen; er verlor weniger als der Durchschnitt der Fondskategorie und auch weniger als der Index. Der von Bert Flossbach verwaltete Fonds hatte im Februar Teile des Aktienanteils gegen Kursverluste abgesichert, fand jedoch Anfang dieser Woche wieder den Einstieg in den Markt für Risiko-Assets. Der Fonds konnte erneut von der bewährten Strategie profitieren, auf Qualitätsunternehmen und günstige Bewertungen zu setzen. Auch langfristig zählt der Fonds zu den besten seiner Kategorie.

Unter den Dickschiffen konnte auch der Morgan Stanley Global Balanced Risk Control die Verluste begrenzen. Im Gegensatz zum FvS Multiple Opportunities hatte der defensiv ausgerichtete Fonds seine Probleme im Aufwärtsmarkt 2019.

Indes musste der BGF Dynamic High Income einen Einbruch von gut 27 Prozent in diesem Jahr verkraften. Die hohen Kreditrisiken (knapp 50 Prozent des Bond-Exposures entfiel per Ende Februar auf Junk-Bonds), kombiniert mit der 40-prozentigen Aktienquote erwiesen sich als eine hochgradig problematische Mischung für Anleger; hier zeigte sich die Kehrseite des Risikos, das in guten Zeiten hohe Erträge auf der Bond-Seite bringt. Doch wie wir alle wissen können diese Erträge in Zeiten tiefster Renditen nicht von klassischen Witwen- und Waisenpapieren stammen.

Auch der M&G (Lux) Dynamic Allocation verlor mit 22,6 Prozent fast zehn Punkte mehr als der Index und blieb auch sieben Punkte hinter dem Durchschnitt der Vergleichsgruppe zurück. Hier erwies sich die Dynamik von Short-Positionen bei Staatsanleihen und eine hohe Gewichtung von Aktien als ungute Kombination in der Coronakrise. Bereits in der Korrektur 2018 hatte der Fonds relativ hohe Verluste hinnehmen müssen.

Tabelle: Übersicht über die größten flexiblen Mischfonds am Markt

Kommen wir abschließend zu einer Gruppe von Fonds, die zwar keiner klassischen Mischfonds-Gruppe gehört, aber funktional die Rolle von Mischfonds im Portfolio spielen soll, alternative Multistrategie Fonds. Deren Rendite-Risiko-Profil kommt dem von defensiven Mischfonds nahe, allerdings ist die Performance in Aufwärtsphasen eher gebremst.

Das wirft die Frage auf, ob das Risiko-Management sich bei diesen Fonds in diesem Jahr ausgezahlt hat. Bei einigen ja, bei anderen eher nicht. Deutlich mehr als zehn Prozent verloren in diesem Jahr der BNY Mellon Global Real Return und der BSF Style Advantage von BlackRock.

Doch auch der in den Vorjahren bemerkenswert stabile DWS Concept Kaldemorgen musste mit gut 11,5 Prozent für seine Verhältnisse hohe Verluste in diesem Jahr hinnehmen. Der Fonds wurde Ende 2019 unter anderem wegen seiner defensiven Eigenschaften in großem Stil in fondsgebundene Lebens- und Rentenversicherungen verschiedener Versicherer aufgenommen (als Ersatz für die aufgelöste Garantiefonds-Reihe DWS Flex Pension).

Für Fondsmanager Klaus Kaldemorgen gilt die Verlustschwelle von zehn Prozent als wichtige psychologische Marke; es bleibt abzuwarten, ob Anleger, die den Fonds in den vergangenen Jahren in großem Stil gesucht hatten, dies genauso kritisch sehen.

Tabelle: Übersicht über die größten alternativen Multistrategie-Fonds am Markt

Verpassen Sie nichts. Alle Morningstar Analysen können Sie in unseren wöchentlichen Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.