Im bisherigen Verlauf unserer Serie zu Mischfonds haben wir einiges über Reichweite und Eigenschaften dieser Produkte kennengelernt. Wir kommen jetzt zum Kern der Sache: Wie sah die Performance, risikoadjustiert und in absoluten Zahlen ausgedrückt, aus? Wie sensitiv sind diese Produkte gegenüber den Märkten, auf denen sie agieren? Wie starke „gehen“ die Produkte in Auf- und in Abwärtsphasen mit?

Fangen wir an mit der Frage nach dem Mandat der größtenteils aktiv verwalteten Fonds. Es unterscheidet sich nicht gegenüber dem Mandat aktiv verwalteter Aktienfonds und aktiv verwalteter Rentenfonds: Mischfonds haben zumeist den Auftrag, einen adäquaten Aktien-Renten-Mischindex zu übertreffen. Es gibt zwar auch Mischfonds, die einen Outperformance-Auftrag gegenüber einer Cash-Benchmark haben, aber solche Produkte finden wir häufiger in der Morningstar Kategorie „Alternatives Multistrategy“, auf die wir in den kommenden Tagen näher eingehen werden.

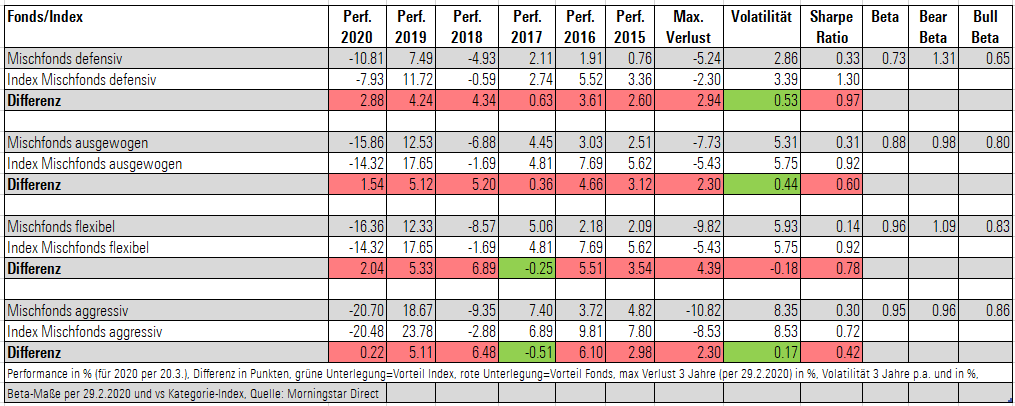

Wir haben daher in der unteren Tabelle die Bilanz der bereits vorgestellten Mischfonds-Kategorien, die so gut wie ausschließlich aktiv verwaltete Fonds umfassen, zusammengefasst. Es handelt sich um global investierende Fonds: defensive, also Renten-orientierte Mischfonds; ausgewogene Mischfonds, die etwa hälftig in Aktien und Renten investieren, flexible Mischfonds, die vollkommen frei ihre Asset Allocation bestimmen können und aggressive Mischfonds, die typischerweise Aktien-lastig aufgestellt sind.

So lesen Sie die Tabelle: Räumlich zusammengefasst sind jeweils die Fondskategorien (oben) mitsamt ihrer Vergleichsindizes (unten). Unter den jeweiligen Abschnitten haben wir die Differenz zwischen der Performance der Kategorie und des Index erfasst. Bei der Differenz sind die Zellen, in denen die Fonds besser abgeschnitten haben als die Indizes, farblich grün unterlegt, bei einer ungünstigen Entwicklung gegenüber dem Index sind die Zellen rot unterlegt. Die Performance in diesem Jahr geht bis zum 20. März. Die Risiko-Daten (Standardabweichung und maximaler Verlust) sowie die Marktsensitivitäts-Daten (Beta) erfassen die vergangenen drei Jahre und reichen bis zum 29. Februar).

Tabelle: Die Mischfonds-Bilanz seit 2015

Bereits auf den ersten Blick lässt sich feststellen, dass die Kennzahlen der Fonds im Vergleich zu ihren gemischten Aktien-Renten-Indizes nicht gut ausfallen. In so gut wie allen Perioden haben Mischfonds nicht-risikoadjustiert schlechter abgeschnitten als ihre Vergleichsindizes. Die beiden Ausnahmen sind am ehesten eine Bestätigung der Regel: 2017 konnten flexible Mischfonds und aggressiv ausgerichtete Mischfonds ein Tick besser also ihre jeweiligen Indizes performen.

Die risiko-adjustierte Performance, ausgedrückt hier durch die Sharpe Ratio, fiel in allen Kategorien in den vergangenen drei Jahren schlechter aus als bei den jeweiligen Benchmarks. Etwas differenzierter ist das Bild bei den Risikokennzahlen. Während der maximale Verlust bei den Fonds durch die Bank größer ausfiel als bei den Indizes, war die Schwankungs-Intensität der Fonds, also die Volatilität, geringer als bei den jeweiligen Vergleichs-Indizes.

Da die maximalen Verluste eine reale Performance-Entwicklung darstellen und die Volatilität ein eher abstraktes Maß ist, das zudem auch die – willkommene – Schwankung der Fondspreise nach oben beinhaltet, ließe sich die These aufstellen, dass der maximale Verlust ein relevanteres Risikomaß für Anleger darstellt.

Defensive und flexible Mischfonds schwächeln besonders

Die Ergebnisse im Einzelnen. Besonders schwach haben defensive und flexible Mischfonds abgeschnitten. Defensive Mischfonds lagen in jeder Zeitperiode hinter ihrem Index, im Aktien-Aufschwungphasen – 2019, 2016 und 2015 – sowie in Abschwungphasen – 2018 und im laufenden Jahr per 20.3. Besonders schwach fielen bei Renten-orientierten Mischfonds die Markt-Sensitivitätsdaten aus. In Aufwärtsphasen lag das sogenannte Bull Beta deutlich unter dem Wert von 1,0; in Abwärtsphasen lag das Bear Beta bei 1,31, was heißt, dass die Fonds in Abwärtsphasen viel stärker (nach unten) reagierten als in Aufwärtsphasen.

Die Differenz war in jedem Jahr, und auch 2020, signifikant. Auch der maximale Verlust in drei Jahren war deutlich stärker als eine Aktien-Renten-Benchmark, die sich zu 25 Prozent aus dem FTSE World und zu 75 Prozent aus dem BloombergBarclays Euro Aggregate Total Return zusammensetzt.

Zwei Erklärungs-Ansätze bieten sich hier an: Typischerweise sind die Aktienportfolios der Mischfonds stärker europäisch ausgerichtet als die Benchmark, in der US-Aktien ein sehr viel höheres Gewicht haben. Das war in den vergangenen Jahren ein Nachteil, da US-Aktien meilenweit vor ihren europäischen Pendants lagen. Auf der Rentenseite haben die Fondsmanager typischerweise die Duration relativ zur Benchmark niedrig gehalten, was sich in der langjährigen Rentenhausse negativ auswirkte; auch werden Unternehmensanleihen auf Kosten von Staatsanleihen höher als im Index gewichtet, was in volatilen Marktphasen, wie etwa aktuell, gegen die Fonds läuft.

Der wichtigste Grund für die schwache Performance liegt indes in den hohen Kosten. Diese Befunde gelten für alle vier Mischfonds-Kategorien, die wir heute in den Blick nehmen.

Auch flexible Mischfonds lagen in den allermeisten Perioden hinter ihrem Index, eine Aktien-Renten-Benchmark, die sich zu 50 Prozent aus dem FTSE World und zu 50 Prozent aus dem BloombergBarclays Euro Aggregate Total Return zusammensetzt. Die Marktsensitivität lag in Abschwungphasen deutlich ungünstiger als in spiegelbildlichen Aufschwungphasen.

Ausgewogene und aggressive Mischfonds bieten ein etwas besseres Bild

Besser war das Bild bei ausgewogenen Mischfonds, die den identischen Kategorie-Index haben wie die flexiblen Mischfonds. Bis auf das Jahr 2017 lagen sowohl Performance als auch die Risiko-Daten der flexiblen Mischfonds hinter denen der ausgewogenen Fonds. Anders ausgedrückt: Ausgewogene Mischfonds haben Leitplanken, während flexible Mischfonds frei sind bei der Bestimmung ihrer Asset Allocation.

In der Praxis sind die Aktienquoten bei flexiblen Mischfonds nur etwas höher als bei ausgewogenen Mischfonds, doch zugleich sind sie taktischer eingestellt. Die Erfahrung zeigt, dass wer taktisch vorgeht, typischerweise nur auf Geschehnisse am Markt reagiert. Prozyklisch auf das Marktgeschehen zu reagieren, ist gegenüber stabil eingestellten Strategien häufig ein Nachteil.

Aggressive Mischfonds, deren Aktien-Renten-Benchmark sich zu 75 Prozent aus dem FTSE World und zu 25 Prozent aus dem BloombergBarclays Euro Aggregate Total Return zusammensetzt, lagen ebenfalls in den allermeisten Perioden hinter ihrem Index. Allerdings waren die Abstände der Performance und Risiko-Daten zum Index etwas günstiger als bei den anderen Kategorien, was sich in der etwas besseren Sharpe Ratio Relation zeigt.

Im zweiten Teil dieses Artikels wollen wir auf die Performance der größten Mischfonds am deutschen Markt eingehen.

Verpassen Sie nichts. Alle Morningstar Analysen können Sie in unseren wöchentlichen Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.