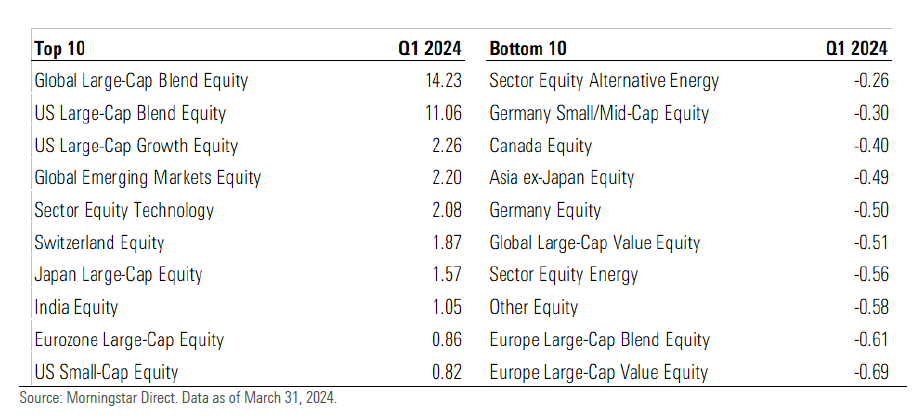

In Europa erreichten die Vermögenswerte von börsengehandelten Fonds (ETFs) und börsengehandelten Rohstoffen (ETCs) im ersten Quartal 2024 ein Rekordniveau von 1,81 Billionen Euro. Das sind 10% mehr als Ende 2023. Doch welche Trends werden die Entwicklung des Marktes in den kommenden Monaten prägen? Wir haben fünf mögliche Trends identifiziert, die den Markt prägen könnten:

- Werden sich die Anleger von US-Aktien abwenden?

- Wie wird sich die divergierende Geldpolitik auf Anleihen-ETFs auswirken?

- Wird die Verteidigung weiterhin das Interesse an thematischen ETFs wecken?

- Gold könnte ETCs zum Strahlen bringen

- Die Folgen des Einstiegs von iShares in das Segment der aktiven ETFs

AuM der europäischen ETFs und ETCs (in Mrd. EUR)

1. Werden sich ETF-Anleger von US-Aktien abwenden?

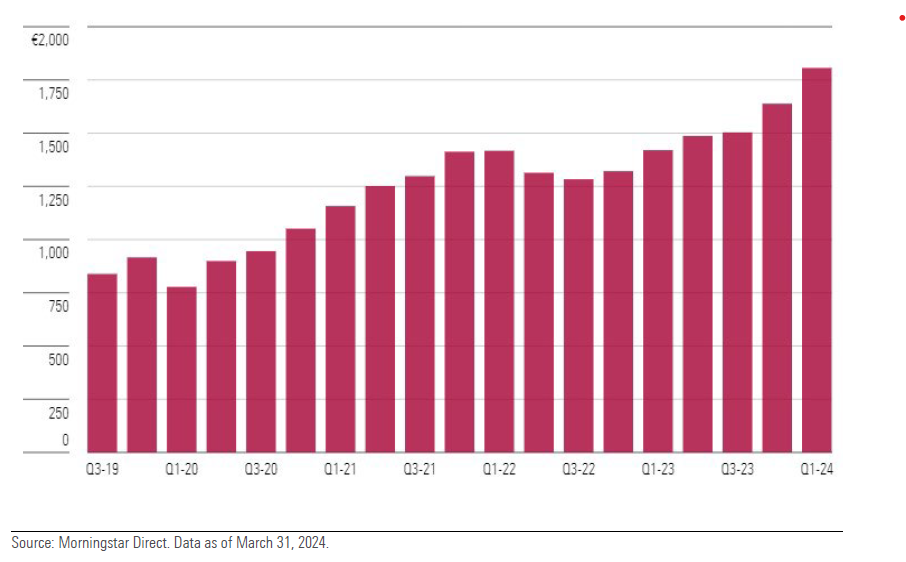

Im ersten Quartal sammelten europäische Aktien-ETFs 36,8 Milliarden Euro ein, ein leichter Anstieg gegenüber den 36,4 Milliarden Ende 2023. Das ist ein Zeichen dafür, dass das Vertrauen der Anleger in den Aktienmarkt gestiegen ist. Die Investoren versuchten vor allem, von der Rallye der US-Aktien zu profitieren, und zwar sowohl mit speziellen als auch mit internationalen Aktien-ETFs. Bei letzteren kann die Gewichtung des US-Marktes bis zu 70% betragen.

Nach Ansicht der Morningstar-Analysten ist der US-Aktienmarkt um 3% überbewertet. Wie lange kann er seinen Lauf fortsetzen? David Sekera, Marktstratege bei Morningstar, argumentierte kürzlich, dass "das, was in den letzten anderthalb Jahren funktioniert hat, wahrscheinlich auch in Zukunft nicht funktionieren wird" und dass es daher an der Zeit sei, "konträre Entscheidungen zu treffen."

Wenn man sich die Statistiken über die Zuflüsse in ETFs ansieht, fragt man sich, wo diese konträren Entscheidungen liegen könnten - wahrscheinlich nicht bei europäischen Aktien, die im ersten Quartal am stärksten von Abflüssen betroffen waren. Mit einem Kurs/Fair Value-Verhältnis von 1,05 sind sie zwar nicht mehr billig, scheinen aber weniger überbewertet zu sein als US-Aktien. Andere Alternativen könnten Value-Aktien oder Small Caps sein.

Die besten und schlechtesten Kategorien von Aktien-ETFs in Q1

2. Wie wird sich die divergierende Geldpolitik auf Anleihen-ETFs auswirken?

Im ersten Quartal verzeichneten Anleihen-ETFs einen Rückgang der Investitionsströme von 14,1 Milliarden Euro in den letzten drei Monaten des Jahres 2023 auf nur noch 8,8 Milliarden Euro. "Die Verlangsamung, die im Februar und März besonders ausgeprägt war, ist auf die Rücknahme der Zinssenkungserwartungen insbesondere durch die US-Notenbank zurückzuführen", erklärt José Garcia-Zarate, Associate Director of Passive Strategies Research bei Morningstar. "Die Anleger setzen nun darauf, dass die Europäische Zentralbank (EZB) die Initiative ergreift und die Zinsen senkt, bevor es die Fed tut."

In diesem Klima haben die Anleger eine eher vorsichtige Haltung eingenommen, indem sie Anleihenfonds mit ultrakurzen Laufzeiten bevorzugten, die gegen Wechselkursrisiken abgesichert sind, um von den immer noch hohen Zinsen zu profitieren, ohne ein zu großes Risiko in Bezug auf zukünftige Schritte der Zentralbank einzugehen.

In den kommenden Monaten könnte sich die Situation ändern, da eine Zinssenkung der EZB im Juni immer wahrscheinlicher wird, nachdem die Zentralbank sie auf ihrer Sitzung im April unverändert gelassen hat. Andererseits ist die Wahrscheinlichkeit, dass die Fed bald handelt, seit der Veröffentlichung der Inflationsdaten vom März gesunken.

3. Werden Verteidigungsausgaben thematische ETFs treiben?

Eine der größten Überraschungen des ersten Quartals betraf thematische ETFs. Dort wurde das Thema Technologie trotz der anhaltenden KI-Revolution von dem überlagert, was Morningstar als "soziale" Themen bezeichnet. Dazu gehören Trends wie Verbraucherausgaben, Demografie und "Wellness". Es war jedoch keines dieser Themen, das im Interesse der Anleger an erster Stelle stand, sondern vielmehr das Thema Sicherheit, einschließlich der ETFs auf den Verteidigungssektor, die in der ersten Jahreshälfte rund 548,4 Millionen Euro einnahmen.

Diese Zahl ist weniger überraschend, wenn man die Rallye der Verteidigungswerte in den letzten zwei Jahren bedenkt, die Goldman Sachs dazu veranlasste, einige große Namen der Branche Anfang dieses Monats als überbewertet zu bezeichnen. Es bleibt abzuwarten, ob die Bewertungen in dem Sektor in den kommenden Monaten wegen der Spannungen in Osteuropa, dem Nahen Osten und Ostasien weiter steigen werden.

4. Gold könnte ETCs zum Strahlen bringen

Rohstoff-ETFs und ETCs mussten im ersten Quartal Abflüsse in Höhe von 2,1 Milliarden Euro hinnehmen, nachdem Ende letzten Jahres bereits fast 5 Milliarden Euro abgeflossen waren. Ein Großteil davon war auf Instrumente auf Edelmetalle, insbesondere Gold, zurückzuführen, obwohl der Preis im März auf $2.200 pro Unze gestiegen war. Privatanleger könnten in den kommenden Monaten wieder Gold-ETCs kaufen, zum Teil als defensive Maßnahme angesichts steigender geopolitischer Risiken und im Vorfeld der US-Wahlen.

Peter Kinsella, Global Head of Forex Strategy bei der Union Bancaire Privée (UBP), weist auf zunehmende Zuflüsse in den Goldmarkt hin. Insbesondere "gab es einen bemerkenswerten Anstieg bei den Long-Positionen in Futures, was darauf hindeutet, dass institutionelle Anleger ihr Engagement in dem gelben Metall erhöht haben", so Kinsella. Er weist auch auf eine Zunahme seitens der Privatanleger hin, die allerdings dem Aufwärtstrend größtenteils hinterherhinken. "Diese Verbreiterung der Anlegerbasis deutet darauf hin, dass die Rallye noch nicht abgeschlossen ist. Wir stellen fest, dass die Privatanleger im Vergleich zu den historischen Durchschnittswerten nach wie vor unterinvestiert sind", so Kinsella weiter.

5. Die Folgen von iShares' Vorstoß in aktive ETFs

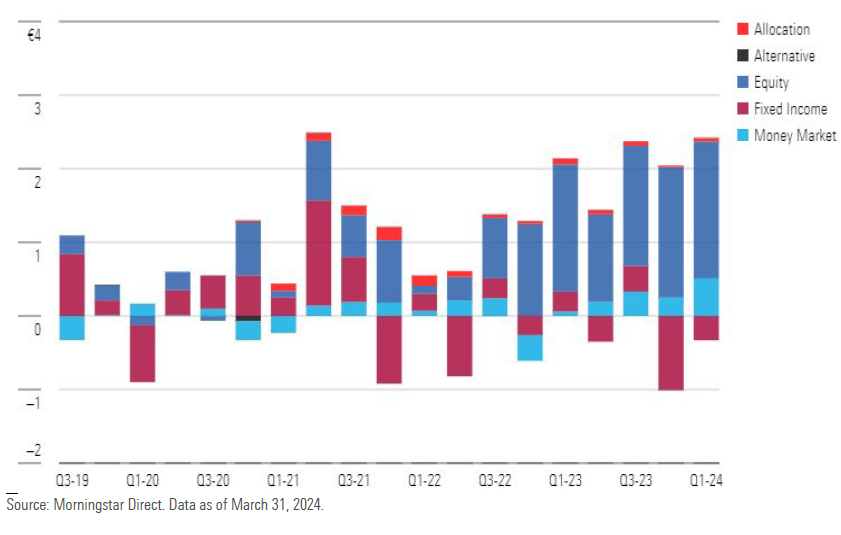

In den kommenden Monaten werden ETF-Anleger auch gut daran tun, die Entwicklungen im Segment der aktiven ETFs in Europa zu beobachten. Im März trat iShares (das zu Blackrock gehört) mit zwei einkommensorientierten Aktienreplikanten in diesen Markt ein.

"Dies markiert den Eintritt des größten ETF-Emittenten in Europa in diese wachsende Markt-Nische, in der JP Morgan mit einem Anteil von 44% weiterhin der führende Akteur ist", so Garcia-Zarate von Morningstar.

Zuflüsse in europäische aktive ETFs nach Anlageklasse

Im ersten Quartal sammelten aktive ETFs rund 2,1 Milliarden Euro ein, gegenüber 1,05 Milliarden Ende 2023, und das Vermögen erreichte 33,6 Milliarden Euro. Diese Art von Indexfonds stellt mit etwa 1,9% des Gesamtvermögens weiterhin eine Nische auf dem europäischen Markt dar, doch sie scheinen den Bedürfnissen von Anlegern zu entsprechen: denn sie vereinen die Vorteile von ETFs als Hülle für aktive Strategien zu typischerweise niedrigeren Kosten als traditionelle Fonds.

Dieser Artikel wurde ursprünglich am 26. April auf Italienisch veröffentlicht.

Die in diesem Artikel enthaltenen Informationen dienen ausschließlich zu Bildungs- und Informationszwecken. Sie sind weder als Aufforderung noch als Anreiz zum Kauf oder Verkauf eines Wertpapiers oder Finanzinstruments zu verstehen. Die in diesem Artikel enthaltenen Informationen sollten nicht als alleinige Quelle für Anlageentscheidungen verwendet werden.